——基金经理画像:招商基金郭锐

曾经是天才少年,并且一直在头部基金公司工作,郭锐刚开始做投资的几年,业绩有起有落。这期间他一直在反思和进化,逐渐摒弃了追逐变化、寻找预期差的投资方法,转为关注不变、专注在长期持续增长的公司上积攒复利,近几年取得了远超业绩比较基准的超额收益。

基本情况

天才少年学霸,中科大少年班+北大光华学院。

穿越牛熊的老将,2007年7月起,先后任职于头部基金公司,从事钢铁、有色金属、建筑建材等行业的研究工作。

2011年加入招商基金,历任首席行业研究员、助理基金经理,2012年开始任基金经理。

业绩情况

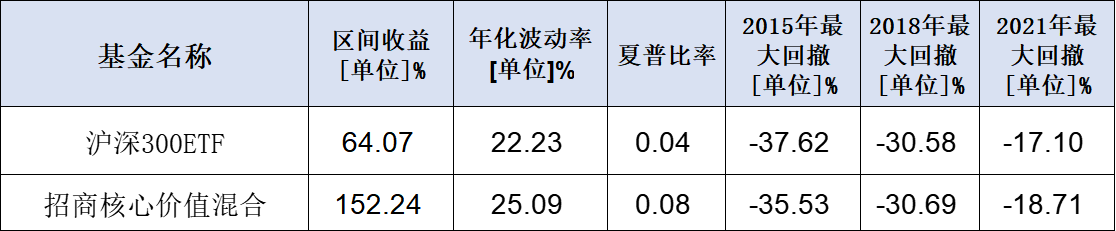

代表作招商核心价值,郭锐从2015年2月10日(牛市中后期)任职以来,截止2021-8-2,收益率为152.24%,年化收益率为15.34%,同期排名374|758。(数据来源:天天基金。)

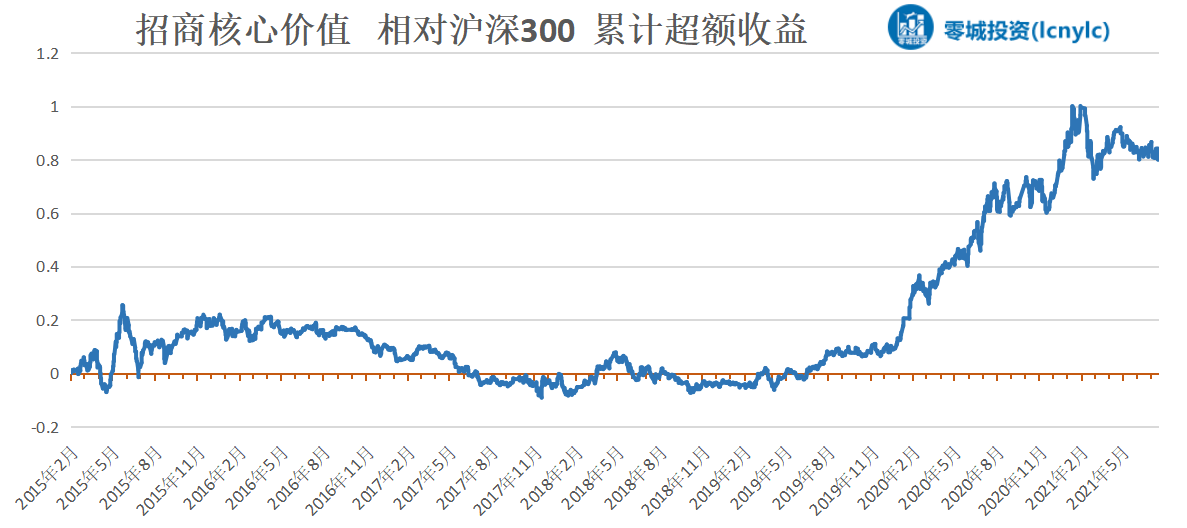

下图为任职以来业绩对比沪深300,2019年以来业绩尤为出色。

下图为该基金相对沪深300的超额收益情况,2019年以来大幅爆发。

定量分析(以招商核心价值为例)

1、持仓情况

2021Q2持仓,以周期股为主,市值大中盘都有,风格均衡,前十持仓平均PE为31,平均PB为4.6,ROE为14.79%。(数据来源:韭圈儿APP)

从其历史持仓来看,持仓覆盖金融、电子、医药、建材等多个行业,同时大小盘股票均有配置。擅长的行业主要是建材和机械制造业。

2021Q2持仓集中度为46%,属于中等水平,任职以来平均42%,呈上升趋势。

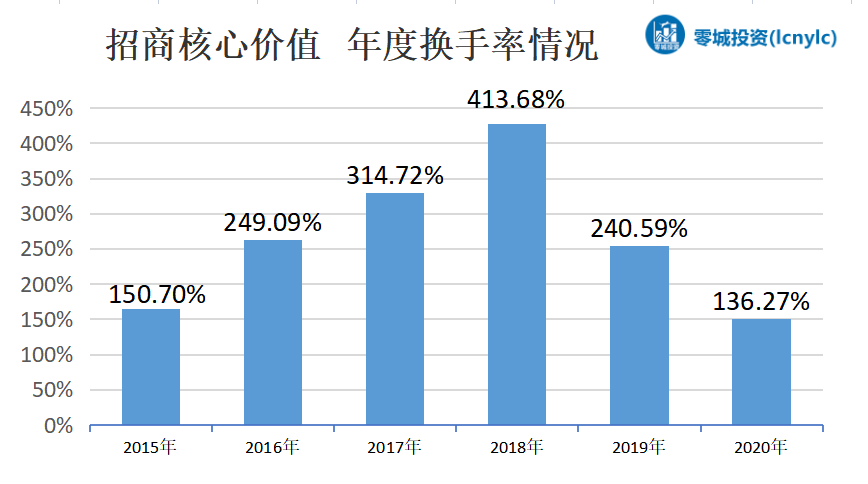

2、换手情况

任职以来平均换手率为251%,属于市场平均水平,近2年有所下降。

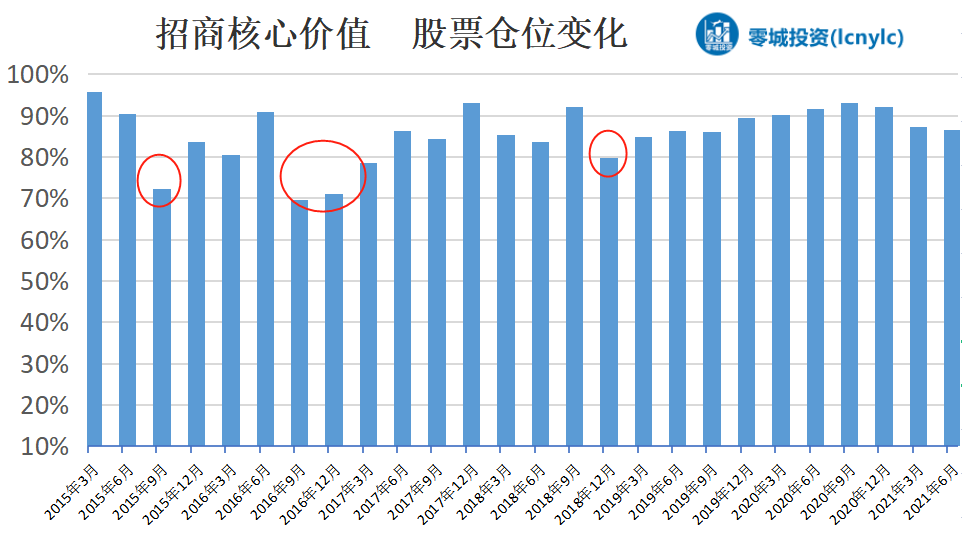

3、仓位变动

招商核心价值是股票、存托凭证仓位为40%-95%。郭锐任职以来,只有2015、2016和2018年有过小幅减仓,其他一直保持了高仓位运作。

不出手则已,出手的几次减仓的时机都还是挺到位的。

4、风险控制

下图是郭锐2015-2-10管理招商核心价值以来的风险控制情况,对比沪深300,截止2021-8-2。

整体来看,波动比沪深300略高,但是结合收益率指标,夏普比率(风险收益比)还是更好。

投资理念

郭锐是自下而上精选个股的投资方法,行业配置相对均衡,依靠精选个股赚企业成长的钱。从长期视角出发,选取有长期竞争力的标的进行深度研究,在长期跟踪研究过程中积累对企业的深入理解。

1、投资理念进化:从关注预期差转向关注长期不变的公司

刚做投资的时候,郭锐相当关注“预期差”,做盈利预测,寻找黑马。随着投资理念的进化,他发现预期差思维容易局限在偏冷门的行业和股票,而对一些主流的白马股出现认知偏差。

之后他逐渐进化,从关注变化转变为关注不变的东西,更关注企业的内生增长动力、核心竞争力,管理和企业文化,接下来继续发展需要哪些条件,通过时间积累能慢慢提升认识,转化为投资收益。

郭锐:一开始做投资,因为是研究周期起步,关注点更多是预期差。后来我发现用预期差的思路,容易关注偏冷的行业和股票,对于比较主流的股票用这种方式就很难理解,而基金长跑需要找出牛股。比如从预期差的角度就很难真正把握白酒行业的龙头这种机会。

预期差更多是关注变化,但是每年发生变化的公司和行业是不一样的,基金经理每年关注的股票都不一样,研究的连贯性没有那么高,难以构建长期竞争力,无法构建研究上的“复利价值”。

如果仅仅是通过预期差,来追踪某一阶段股票的交易性机会,这对投资者是不负责的,即便是短期获利,但基金的长期收益很难得到保障,因为此类股票实际上不具备长线机会,预期差的投资思路会导致基金经理变成短线投机者,而频繁交易出错的概率也就会更大。

随着投资框架的不断完善,我认为自己应该把时间花在可以积累的地方,于是,我从过去关注变化,转向关注一些不变的东西,找到具有长期竞争力的公司,关注公司最本质的东西。

过去我花比较多精力研究三年的盈利预测,今天我会把时间花在思考这个公司五年甚至更长时间之后会变成什么样子,这才是投资最本质和底层的东西。

如果找到一家长期持续优秀的公司,通过长期跟踪和调研,是可以慢慢积累的,未来五年、十年甚至二十年对组合都会有帮助,这就是认知上的“滚雪球”。

2、选股偏好:无条件增长型和制造业龙头

在选股时,郭锐认为,真正具备长期研究价值的公司必须有一个条件——有长期业绩增长的空间和确定性。

他强调标的要可研究、可验证、可积累。在持续跟踪的基础上,选取盈利增长确定性好、潜在收益率高的企业进行投资。

具体来说他看好两类公司:一是无条件增长型,二是制造业龙头。

郭锐:

“无条件增长型”企业:多为消费、医药、服务业龙头企业,产品形态稳定;行业需求增长不需要以外界条件假设为前提;公司已经具有非常突出的竞争优势,且难以被仿效。公司只需要做好自己的事情,不需要管别人,业绩就可以实现增长。

行业需求稳定,客户不会减少,甚至还会增加。

公司产品的渗透率低,处在一个高速成长的行业。

公司的竞争优势非常突出,不仅仅体现在产品上,也体现在营销方式上。竞争对手要模仿和调整的难度很高。

制造业龙头:首先是行业龙头,具备显著的份额优势,有比较大的成长空间,其次跟行业内其他公司相比具有显著的竞争优势,通常会体现为成本优势或产品竞争优势。

需求端还有没有提升空间;

公司的竞争优势能不能保持。如果这两个条件都具备,公司长期业绩成长的确定性也会很好。

与无条件增长企业相比,这类公司的成长干扰因素比较多,要考虑宏观经济、竞争对手等一系列因素,确定性差一些。

基本面的波动更大,业绩随着经济周期或随着其他因素的变化而波动,导致股价的波动也更大,好处是在波动中经常会出现便宜的价格。

3、投资策略:深度研究,长期跟踪好公司

郭锐坦言,投资中最难的不是找到好公司,难的地方是,能否对这些公司构建深度认知,理解这些公司有多好。

郭锐认为,许多好公司无法第一眼识别出来,需要长期的跟踪才能理解公司竞争力,跟踪也是一个不断筛选淘汰的过程。

郭锐:选出真正有长期竞争力的公司其实并不难,许多散户投资者都能轻易的说出几个具有长期竞争力的公司,难就难在把这些公司选出来之后,你能在多深程度理解这家公司到底有多好。

如果好公司股价大幅上涨,你还敢不敢买?怕不怕站岗?当股价大幅下跌,市场悲观的时候,敢不敢加仓?这需要深层次理解公司,这也是基金经理基于基本面选股的价值所在。

所以我要做的事情就是一方面是理解它为什么是一家好公司,另一方面是对公司长期跟踪和交流过程中,对公司的业绩成长路径和条件有更深认识,对于环境变化能对公司造成什么影响更有敏感性,当这些公司有机会或有风险,我们争取可以提前预判。

4、组合构建和风险控制:行业分散,个股深度研究

在构建组合时,郭锐主要通过行业的均衡配置分散风险,降低组合波动性,个股上通过深度研究规避风险,配置比例主要取决于对公司确定性的认知。

郭锐:我不赞同看到一个方向就重仓买上去,很可能低估了风险。我的投资组合行业分散,前十大持仓中消费、医药、周期、制造业、TMT都有,他们并不是某一种风格,但共同点是具备长期价值。

大多数情况下,我是通过精选个股获得超额收益,行业均衡配置分散风险。我会评估市场有没有系统性风险,核心观察指标是流动性。

只要系统性风险的机率不大,我的组合就会偏进攻。不管是结构性行情还是个股行情,都要想办法赚钱。比较少以防御或填仓位之类的理由配置一些看起来风险不大的板块。

波动大一些并不是主要风险,有可能还会取得更高收益。最大的风险是,以为自己搞懂了,其实并没搞懂。这种风险会造成永久性的伤害,我持有的股票,会不断从反面来挑战自己的逻辑,如果看错问题可能出在哪些方面。

目前管理的基金情况

郭锐目前管理5只基金,2021Q2合计规模63亿元

如果看好郭锐,我认为可以配置他的代表作,或者可以投港股的招商品质发现混合型基金(基金代码:A类 011690 C类 011691 ),8月16日—8月27日在中国农业银行及各大银行、券商有售。

零城投资,专注基金研究,如果我们的文章对大家有帮助,希望各位读者多多给我们评论,点赞,收藏。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。