#恒生前海短债C收益稳健、波动率低、流动性好、申赎费率低,堪称家庭闲钱配置的压舱石#

$恒生前海短债债券A$

$恒生前海短债债券C$

$恒生前海恒祥纯债债券A$

$恒生前海恒祥纯债债券C$

回首往昔,不得不说,在A股投资长期以来都会让人愤懑与无奈

1、从权益市场来说,经常是在在外围市场全面翻转甚至于还迭创新高时,A股依然跌跌不休,让每次相信A股触底的投资者都铩羽而归。在这样的市场投资,难度可谓不是一般的大;2024年3月,上证指数十多年内连续第54次击穿3000点。

2、从理财市场来说,2023年9月1日,国内存款利率再次下调10至25个基点;到了11月初,长期维持较高利率的城商行、农商行等中小银行也已经维持不住高利率的成本,纷纷降息40至50个基金点,银行存款、货币基金等传统理财方式收益率逐年下跌,从前几年最火热时“七日年化收益率”甚至能达到百分之五六跌至目前的1%左右,已很难跑赢通胀。

总体而言,从权益市场来看,上证这样十多年来都在围绕3000点宽幅震荡、长期严重缺乏赚钱行情的震荡市;从固收市场来看,经济延续弱修复态势,向上弹性受限,此外,考虑到降低付息成本、维护银行息差等因素,利率缓慢下降趋势或仍在。能够带来长期稳健投资回报的纯债基金就愈发显得弥足珍贵。

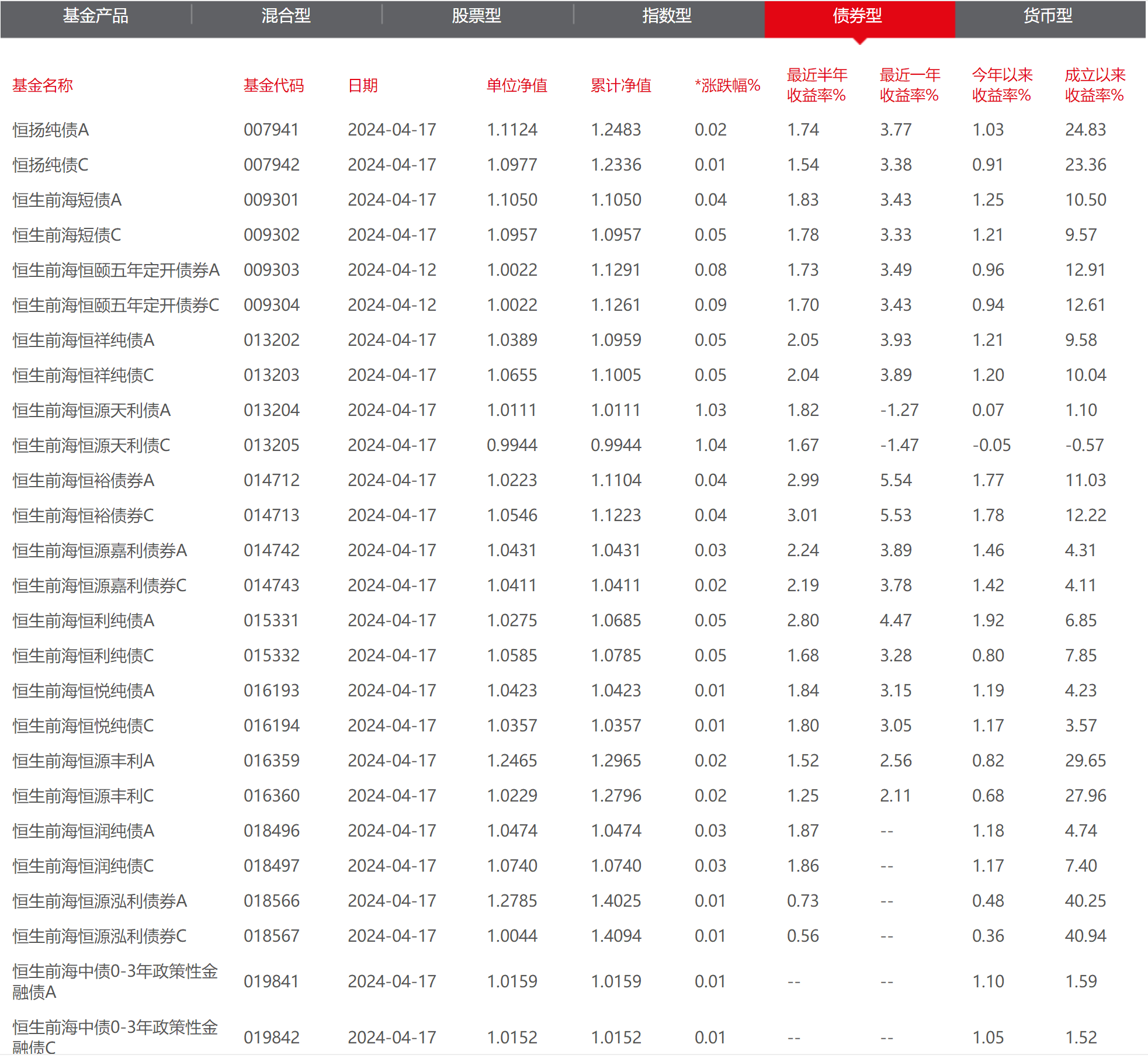

而恒生前海基金的债券家族堪称是琳琅满目、而长期业绩更是非常亮眼。无论是长债基金、短债基金、定开债基金、二级债基金、中债指数基金等业绩都位居同类债基产品前列,能够充分满足不同理财目标、理财周期的债基投资者的投资需求。

恒生前海基金明星基金经理李维康和吕程的宝藏短债基金——恒生前海短债债券(A:009301;C:009302)主要投资于短期债券和流动性好的货币市场工具,坚持“现金增强策略”,主要通过债券票息力争获取稳健收益,其次通过波段交易谋求增强收益,保持基金资产的高流动性,同时通过价值挖掘收益率较高的固定收益率投资工具,严控风险,追求长期稳定收益。自成立以来阶段涨幅在同类短债基金中名列前茅。具有三大优势,值得投资者重点关注:

(1)严控风险:恒生前海短债债券(A:009301;C:009302)不投股票、不投转债,只投纯债,聚焦利率敏感度低的高评级、短久期债券,波动性小、回撤可控,能够成为投资组合的“稳定器”“压舱石”;

(2)收益率高:恒生前海短债债券(A:009301;C:009302)作为中低风险的短债基金,相比现金类理财产品,投资范围更广、投资限制更小、组合期限灵活、杠杆比例更高,能够实现比现金类理财产品更高的年化收益率,在追求产品稳健增长、降低波动率的同时,为投资者带来收益与波动更平衡的良好体验。

(3)流动性好:费率低、灵活申赎,每日开放申赎,起投金额10元起,持有7天(含)以上免收赎回费,赎回资金一般T+2到账,流动性好,可以随时申赎,作为闲置资金增值工具,真正做到“随心投”“随心用”。

恒生前海短债债券A(009301)“近1年”收益率达到3.43%,远超沪深300指数的-14.07%,波动率非常小,特别是在A股这样长期窄幅波动的资本市场中,恒生前海短债债券(A:009301;C:009302)作为严控风险、业绩稳健的短债基金,最适合作为投资组合的“压舱石”。

当然,恒生前海基金的优质债基还有很多,债券基金的平均收益率在国内公募基金中名列前茅。特别是在当前传统理财产品收益率日益下滑,权益市场毫无赚钱效应反而让投资者持续巨亏的情况下,恒生前海基金的债券家族正是投资者闲钱理财的好帮手,堪称家庭资产配置的卓越之选!

一、关于纯债基金对于投资者资产配置的重要性

具体来说,在我看来,相较于择时,资产配置对于投资者应对资本市场的波动无疑更为重要,特别是在当前跌宕起伏、长期缺乏普涨行情的A股震荡市,资产配置更是我们坚韧应对赛道逆势的有效手段。究其原因:

1、因为即使是最专业的机构投资也往往难以精准判断市场的涨跌起落,否则也不会有那么多投资者在市场回调时产生巨额亏损。

2、任何单一产品或单一品种都有其自身的周期性和局限性,想要持续、长期地跑赢市场是非常困难的。而无论是权益资产还是债券资产,或是权益资产中不同投资方向的风格指数,都具有“涨跌轮动”的特点。只有通过合理且有效的资产配置,构建投资组合,实现债权资产与权益资产的风险对冲,不仅累计收益率高于单个风格指数,且夏普比率和卡玛比率也更加优秀,才能帮助投资者获取市场超额收益。

二、关于家庭闲钱理财的投资原则

而在我看来,基金配置的重要方法就是采用当前比较流行标准普尔家庭资产配置图,最重要、占比最高的资产就是能够提供绝对收益的稳健理财债基,就像恒生前海基金的恒生前海短债债券(A:009301;C:009302)对于健康的家庭资产配置来说必不可少,尤其是对于国内窄幅震荡、长期缺乏普涨行情的事情来说,堪称是家庭资产配置的“压舱石”。具体来说,健康的家庭财务管理应该包括“四笔钱”:

(1)追求收益“生钱的钱”,这部分资产可以投入到高风险高收益的领域,比如房产、股票、股票基金、偏股型混合基金等等,在投资者风险承受范围内最大限度的追求收益,但是在家庭总资产中占比不宜过高。

(2)预防风险“保命的钱”,主要用于意外和重疾保障等,可以通过购买重疾险和商业医疗险,以小博大,保住生活的底线,其余也要转款专用,预防突发风险,占比20%左右。

(3)短期消费“要花的钱”,这种类现金资产管理可以投入到流动性好、才能在需要用钱的时候随时支取资产,比如货币基金等,占比10%左右。

(4)稳健收益“升值的钱”,这属于对于未来有一定明确规划用途,但是短期暂时用不到的钱,比如子女的教育金、自身的养老金等。这必然是家庭资产配置中的最大头,通常占比要在50%左右,可谓是家庭资产配置的重中之重。

这笔钱有三个特点:

(1)要安全。因为都是有未来明确用途,必须尽可能保住本金;

(2)收益高。要在尽可能保本的前提下追求收益,现金安全性最高,但是却不会带来收益,保存在手里就失去了资金的时间价值,机会成本太高;

(3)波动小。投资期限很长,因此追求的是收益的稳定回报,否则就算不损失本金,但收益的波动很大,在需要用钱的时候正好处于收益率的波谷,这样的投资也是得不偿失的。

综上所述,对于健康的家庭资产配置来说,“升值的钱”应该是占比最高的,在国内更是如此。巴菲特曾经说过,投资的第一原则就是保住本金、第二原则就是永远不要忘了第一条。

所以,期望收益也不是越多越好,就像股票基金的平均收益率是远高于债券基金,但并不是任何投资者都适合抱有股票基金的预期收益,毕竟高预期收益也就意味着高风险,只有符合自身风险承受能力和投资目的资产才是合理。 因此,考虑到安全、收益、稳健三方面的综合需求,权益类基金预期收益高但是风险大、保本存在较大的不确定性;货币类基金安全可靠但是收益较低。

因此,对于作为闲钱理财的“升值的钱”来说,最适合的就是配置债券基金。恒生前海基金李维康和吕程宝藏短债基金——恒生前海短债债券(A:009301;C:009302)则无疑是公募债券类基金中的佼佼者:

(1)安全性高:恒生前海短债债券(A:009301;C:009302)作为一只“纯债—短债”基金,债券仓位108.99%,全部是信用债和利率债,完全不投股票和可转债等权益类债券,具有较强的抵御风险的能力;

(2)收益率稳:恒生前海短债债券(A:009301;C:009302)善于波段操作、充分利用杠杆增厚收益,“近1年”的收益率达到了3.43%,超过大多数同类短债基金的表现。

(3)稳健性强:恒生前海短债债券(A:009301;C:009302)回撤很低,非常让投资者放心。“近1年”的最大回撤只有0.13%,“回撤较小,优于65%同类”;波动率低至0.27%,“波动较低,优于63%同类”。

因此,恒生前海基金宝藏债券基金经理李维康和吕程先生的恒生前海短债债券(A:009301;C:009302)正是充分满足家庭稳健资产闲钱理财的安全、收益、稳健三方面的综合需求的宝藏基金。在当前A股震荡市的市场环境下,债券基金与权益类基金比较就如同著名的龟兔赛跑寓言:权益类基金虽然短期涨幅可能会很大、一马当先,但是大多数时候都会大幅回撤或者懈怠休息,债券基金则是一步一脚印。

总结:

综上所述,这样的持续窄幅震荡、缺乏长期牛市的市场环境中,在家庭资产配置的闲钱理财中选择持续获得绝对收益的债券基金就十分有必要。恒生前海基金李维康和吕程经理的宝藏短债基金——恒生前海短债债券(A:009301;C:009302)能够提供稳定收益、作为应对A股震荡市的抗震利器,借助恒生前海短债债券(A:009301;C:009302),作为资产配置中最重要的稳健投资压舱石,作为闲钱理财好帮手,实现在当下存款收益率持续下降、A股又缺乏普涨行情的震荡市中破局。

特别是银行间资金面受特殊时点影响容易季节性冲高,短期资金利率会抬升,季末假期也正是投资者短债类资产配置的良机!

$恒生前海恒利纯债A$

$恒生前海恒利纯债C$