今年(前11月)是A股市场的又一个“大年”。算上去年,沪深300指数涨幅超过了60%。

毫无疑问,这是一段足以令投资者们士气高涨的日子,期间很多人都取得了正收益。但是,不同的人对收益的要求又是不一样的。这正如,莎士比亚说的,一千个观众眼中有一千个哈姆雷特。

融通基金基金经理何龙的“哈姆雷特”有点高。当市场上几乎所有基金都“理所当然”地选择沪深300等指数作为自己的业绩比较基准的时候,他管理的融通领先成长,却独树一帜地以“基金中位数”作为基准。即每一年,他的目标是业绩跑赢一半的偏股型基金。

一年战胜中位数不难,难的是长期。从2002年至2019年年底,主动管理偏股基金累计收益率约650%,是沪深300指数同期涨幅的近3.5倍。这就意味着,如果每年跑赢一半的基金,长期累积下来,就能远远跑赢市场。

而何龙就是每年跑赢偏股基金市场“一半”的人。

何龙2012年7月加入融通基金管理有限公司,2014、2015年在融通基金负责大类资产配置,在2015年股灾结束后开始担任基金经理。他经历过完整牛熊周期的考验,赚过钱、交过学费,一直在思考怎样的配置方式才是真正有效的投资策略。

一般情况下,如果投资方式是自上而下的基金经理,其思考逻辑通常是先研判宏观经济走势,再选行业,最后精选个股。但“不按常理出牌”的何龙在着手资产配置之前,想到的却是基金投资者的真实体验。

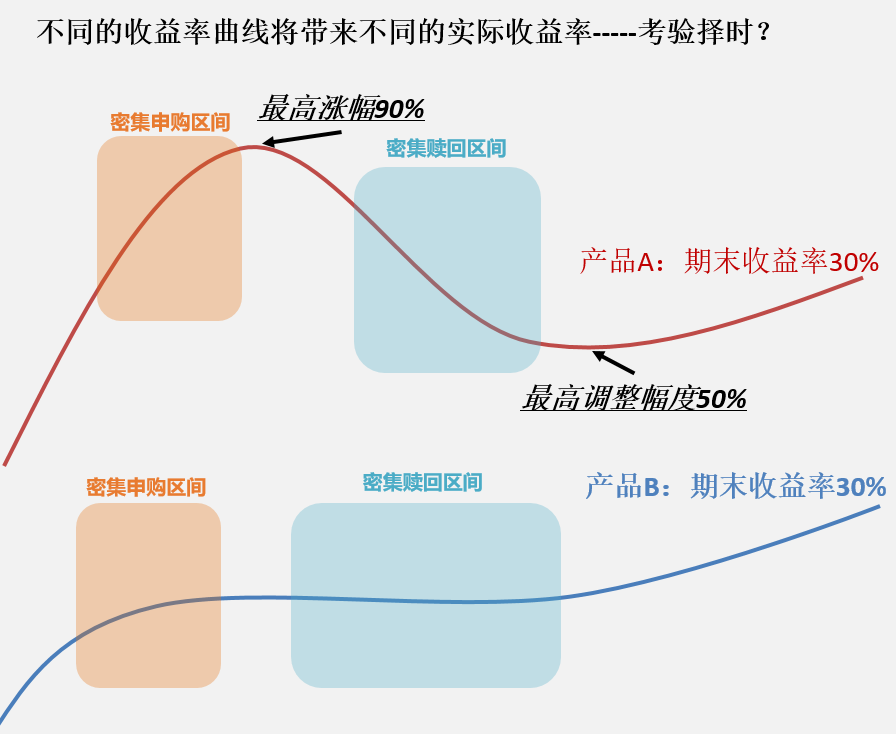

何龙分析投资者的申赎交易行为后发现,大部分时间客户是不理性的。很多人在基金净值快速上涨时赶着申购,在市场大幅下跌之后又急着赎回,结果是大部分人没赚到钱。

如何改善持有人的体验,是何龙担任基金经理前期一直困扰着他的事情。

在深度思考后,他得出了结论:A股市场的波动性导致大部分基金的净值走出了对客户非常不利的收益率曲线;大部分人都有追高和恐慌心理,容易发生非理性的申购和赎回行为,导致最后的收益率不太理想。

“怎样解决这个问题,以何种方式让客户规避掉资本市场波动带来的恐慌;让基金持有人一路安心持有,分享股票市场的成长收益?”曾几何时,何龙苦思冥想,试图找到解决方案。

“以基金中位数作为业绩基准。”这一想法,突然在他的脑海中灵光一现。

何龙说:“如果每个阶段都给客户正的比对效应。哪怕在熊市,也能持续跑得比别人好。长期累积下来,客户体验感就会很好。所以,我们当时才会想到用50%分位作为基准。”

对于投资人来说,把基金中位数作为业绩基准,让基金的收益长期持续跑赢同行中位数水平,可以给客户稳定的预期,让其安心持有。这样,不管是牛市还是熊市,客户都不会“这山望着那山高”,满足了客户相互比较的心理诉求。

不过话说回来,在有些年份很多投资者也能战胜大部分人。以基金中位数作为业绩比较基准,是不是把“及格线”定得太低了呢?

作为“吃螃蟹的人”,何龙带领团队对基金行业历史数据进行了分析,得出的结论是:把基准设为行业中位数不仅不低,且具有长期跑赢行业的潜力。根据统计,所有主动偏股型基金连续三年每年都在前10%几乎没有,甚至在前50%分位占比都很小,稳定在某一分位前面难度很高。

如果投资者不追求冠军基金,每年只追求基金收益率的中位数,那么效果如何呢?从2002年至2019年年底,累计收益率可达到650.92%,是沪深300指数同期涨幅的近3.5倍,年化收益率达到12.03%。这也就意味着,如果每年都只跑赢一半的主动管理偏股基金,长期累积下来,就能远远跑赢市场。

中位数破局:长期也能跑赢指数

如果基金产品仅仅跑赢了同行,却跑输了指数,客户会想为什么买主动型产品而不直接买指数。将基金中位数与指数相比,基金中位数会不会胜出呢?

数据胜于雄辩。何龙的基金团队对此做了精确的测算:以基金收益中位数和沪深300指数比,从2005年开始到现在,中位数收益率年化13%,跑赢沪深300,并且基金中位数波动率比沪深300还要低,夏普比率比沪深300高。同样以中位数跟中证800比,自2010年以来,基金中位数年化收益率4.67%,中证800年化收益率0.60%。显然,基金中位数完胜。

何龙认为,中位数不是死板、机械的东西,每个产品身后有一个基金经理,他们每天都经受市场的排名压力,遭遇市场的优胜劣汰。“这个群体是在激烈竞争中得到了不断地自我优化。把这个群体作为整体来看,每个市场的每个阶段,中位数都会向最强指数收敛。”

在何龙看来,由于A股市场有板块轮动和市场风格频繁切换的特点,所以如果选择盯住某一个指数,基金业绩也会天然呈现与指数雷同的风格特性,有的时候被市场追捧,有的时候又被市场无情地冷落。

何龙也称,基金投资要着眼于中长期,不能带有先天的风格偏好;而选择基金中位数作为基准,避免了风格的波动。

“风格这种东西就跟猜硬币一样,猜明年炒大盘股、小盘股,虽然某个阶段有可能猜对,但长期一直猜对是不可能的。”他说,“我们把不可控的风险交给市场,以中位数为基准,至少可以保证大类资产的风格在每个阶段都不是最差的组合,基金会向最强的指数不断偏移。”

执行下来:一路超额收益

其实,业绩比较基准仅仅是基金相对业绩好坏的考量标准。作为一个主动管理型基金,追求超额收益则是每一个基金经理的份内之事。

何龙说,基准只是避免不可控风险,我们把不擅长的东西交给基准,核心是获取超额收益。在这个基础上,如果赚一点超额收益,就能到40%分位;再多赚一点,每年就能到30%分位。如果每年的收益率都是前30%,连续三年、五年累计排名和单年排名对比,基本能进业内前20%。

在实际操作中,融通基金团队找出市场上最具代表性的600只偏股基金;通过这600只基金的季报、半年报和年报等公开的持股数据,用模型重组得出基准投资组合;该基准投资组合每天的收益率,基本都和基金收益率中位数保持一致。

在基准投资组合的基础上,团队在行业配置上进行偏离(超配或低配某些行业);确定行业配置比例后,各行业精选个股;除极端风险事件外,大致每月调仓一次。按照上述方法构建出了一个“时间价值组合”。

从2017年4月开始,“时间价值组合”被率先运用在融通领先成长基金上,目前已经超过完整3年,交出了令人满意的成绩单(据银河数据):

第一年(2017年4月1日-2018年4月1日),业绩回报为15.04%(同期业绩比较基准为9.71%),在346只主动管理偏股型基金中排名111,位居前33%分位。

第二年(2018年4月1日-2019年4月1日),业绩回报为7.58%(同业业绩比较基准为2.77%),在382只主动管理偏股型基金中排名92,位居前25%分位。

第三年(2019年4月1日-2020年4月1日),业绩回报为19.87%(同业业绩比较基准为-3.19%),在449只主动管理偏股型基金中排名152,位居前24%分位。

投研打造:一体化选股

对于这样的成绩,何龙并不意外。在他看来,公募基金构建了能力全面的研究团队,人员配备充足,在研究个股财务指标、行业趋势跟踪、行业高频数据跟踪等方面做得很全很细,拿到正的超额收益是水到渠成的事情。

在融通内部,采取的是投研一体的选股方式,充分利用每个基金经理和研究员的能力圈,全景选股、全员选股、分散持股,靠累计多元化的阿尔法来达到这一目标。

在融通投研一体化中,尽管每个投研人员的岗位不同、能力不同,但这个体系中,每个人可以做自己擅长的事情。研究员主要是研究个股基本面,选出好的个股。研究组组长、基金经理和投资总监则对行业配置给出意见。每个人的贡献都会体现在超额收益的归因分析中,计入考核。投研一体化平台鼓励每个人发挥自己的优势,共同形成平台超额收益的能力。

比如,基金每个月定好行业配置比例之后,基金经理会让相关行业的研究员去配股票。基金经理会提供一个基准的模拟组合给研究员。研究员配的股票形成的组合相当于一个小产品,这个产品的收益率需要和基准里面的子板块比。“这个基准是公募基金重仓股。研究员有锚定的东西,不会乱给。公募基金既然能买到重仓股,一定是经过层层筛选的。”何龙说。

对研究员的考核直接和组合的业绩挂钩,其中组合考核占比30%,另外30%是基金经理打分,还有40%源于研究员重仓股深度报告的含金量。

多元化、分散化的组合,可以有效抵御黑天鹅等负面因素的影响。何龙认为,在经济增速下滑过程中,如果只依靠几只个股,一旦出现黑天鹅,整个产品就会有问题。而融通领先成长做到了严格防范个股的黑天鹅事件或者市场风格突变对产品造成毁灭性打击的风险,它的超额收益不简单依靠某几个阶段的某几只个股,也不依靠某几个方向。

多元化的策略带来个股分散,并且对买入流动性要求非常高,因此,规模的容量会很大,不仅适合长期的个人投资者,也非常适合机构客户的长期配置。

将同行中位数作为业绩比较基准一如打一场扑克牌,基金同行就是对手方,而何龙和团队知道对手手里拿的是什么牌,这样的游戏胜算大不大呢?相信读者如果理解了其中的逻辑,答案不言自明了。