2024年,对于ETF行业而言,无疑再次迎来了一个历史性的交汇时刻。

从2004年首只华夏上证50推出的生根发芽,到2024年A股被动指数基金的“话语权”首次超越主动型基金的落地开花,再到全市场股票型ETF总规模突破3万亿元大关的里程碑式的跨越。

指数化投资在境内资本市场经过了二十年的成长与蜕变,从未像今天这样精彩纷呈。

面对着投资工具的日渐丰富,对于财富管理的认知却愈加纯粹而深刻起来,一个强大的共识正在形成——

中证A500指数从正式发布距今不足两个月,跟踪该指数的相关产品规模便火速突破了千亿元大关,创下最快突破千亿指数历史纪录。

这是一场时代浪潮下对于被动化投资的行业唤醒,更是属于财富管理行业的“工业革命”蝶变时刻。

时代选择了指数基金,而市场的热情涌入了宽基。

#1 版本的答案

为什么是指数基金?

投资的世界向来就是如此,一代版本一代神,每一代投资人与从业者都有自己的命题。在资管行业的变迁中,我们不仅见证了效率的迭代,更能凝视到时代的发展。

1.0版本的投资管理时代,关键词是“单一资产”

1998年第一批公募基金管理人的组建,标志着中国资产管理行业的开端,之后很长的一段时间里,投资管理时代仿佛一个英雄辈出的江湖,明星基金经理更是舞台上的绝对主角。

而资管机构所提供的产品与服务较为有限,大多聚焦于传统的资产类别,如股票、债券等,投资策略也较为直白简单,犹如直来直去的招式,侧重于对单一资产进行深入剖析与投资。

投资者与资管机构的关系主要基于对投资经理个人能力的信任,而对于投资的理解尚不成熟,更多地只是紧盯单一投资产品的短期回报,对于投资风险的认识和承受能力,都还处于相对早期的阶段。

2.0版本的资产管理时代,关键词是“明星产品”

步入2.0时代,净值化的浪潮浩浩汤汤,资管行业逐步步入成熟,深刻地重塑了中国居民的投资格局。与此同时,投资者的认知也在这一过程中与行业共同成长,对于资管产品的标签从单一的“能提供多少收益率”逐渐转向“买的究竟是什么”。

随之而来的是,资管产品和服务的种类开始更加丰富多样,不仅涵盖了传统的股票、债券等投资产品,各类结构性产品和另类投资产品也纷纷涌现。

从主动管理的全市场基金到赛道基金,从宽基指数基金到行业主题指数基金,从雪球到量化策略,资管机构的核心能力不再局限于单纯的投资管理,而是需要贴近客户不同的需求和风险偏好,打造体系化的产品创新能力。

那几年,核心资产的超额与“碳中和”的结构性行情带来了主动权益类基金的辉煌时刻,以“百亿日光基”的频繁涌现为代表,聚光灯下,基金的影响力被每一位投资者所看到,这或许是属于见证者的共同记忆。

3.0版本的资产配置时代,关键词是“多元配置”

此后,时代的篇章再度翻新,版本的更迭又在上演。自2022年以来,世界的格局开始加速演进。从核心资产抱团行情瓦解之后,市场开始逐渐学习和理解多元资产配置的重要性。因为市场也发现了,传统上依赖单一趋势性资产的投资策略,其“不可测”的风险是巨大的。

例如今年,我们就见证了一系列的“活久见”:比如黄金上演了史诗级的大牛市,比如日股从下跌熔断到上涨熔断仅需短短几天,又比如9月24日前,没人能预料到A股竟会出现说涨就涨的暴涨行情。

无法预测,那就需要应对。于是资产配置从随“风”而来到落地生根,成为整个社会的共识。这种多元化的组合方式,降低了预测市场走势的必要性,同时展现出更强的“反脆弱”能力,在不确定性主导的时代洪流中脱颖而出,

当配置与贝塔回报成为新“国九条”之后的更优解,当“流量明星”的叙事落幕后市场呼唤新的逻辑,机构投资者、财富管理机构以及个人投资者纷纷转向更为透明、风险收益特征稳定性更好的指数型产品。

指数基金迎来了自己的春天,成为了属于这个版本的答案。

#2 共识的浪潮

为什么是宽基指数?

中证A500指数的火热出圈,背后正是资金的共识与宽基指数基金的崛起。在A股这波“史诗级”大反弹的交汇之际,宽基指数不仅成为了大体量“耐心资本”借道涌入的主要阵地,更为普通投资者提供了更多的可能性。

有人说,以A500为代表的宽基指数基金,正在成为这代人入市的首选方式与布局范式。事实上,这一切背后有着它“情理之中”的逻辑。

首先,宽基指数基金公开透明,而这种公开透明,正是对普罗大众的信息平权。

宽基指数基金的投资策略,核心在于紧密跟踪特定的宽基指数。投资者买卖一只ETF,便约等于买卖了其所跟踪的指数。

以A500 ETF为例,在理想状态下,中证A500指数的成分股及其权重分布,便是A500 ETF配置的蓝本,力求精准复制指数的表现。

此外,ETF每日公布的申购赎回清单(投资组合),有效缩减了管理人与投资者之间的信息鸿沟,使投资者无需再纠结“这只基金买了什么”,也无需疑惑“赚的钱从何而来”。

让投资者的认知以一种更为透明的方式变现,使他们对资本市场的坚守与信心在长期更容易开花结果。

其次,ETF作为一种易于操作的工具化投资方式,让配置与长期投资的理念得以照进现实。

作为一种适合普罗大众的投资工具,ETF的理念理解起来确实并不难。然而,在看似简单的背后,是更多的从业者用专业化繁为简,完成了对财富管理本质的追寻,将简单留给投资者,将过程的复杂留给自己。

投资不仅是科学与艺术的交融,更是一种信仰。选择长期投资的方向,就是在选择你的长期信仰。

当普通投资者面对纷繁复杂的股票分析框架和行业研究壁垒时,与其在雾里看花中徘徊不定,不如借助ETF这样的工具化投资,买入以中证A500ETF为代表的核心宽基,去坚定地信仰一类趋势、一种未来。与科学同行,与贝塔共舞,见证时间的力量与复利的魅力。

最后,宽基指数总是生生不息、与时俱进,而整个ETF市场也在时代的川流不断演进。

相较于个股,指数最重要的特征是“永续”。因为指数所包含的成分公司是动态调整的,它总是倾向于吸收最有活力、最有影响力的公司进入成分股,并给予它们应有的成分权重;同时,将陷入衰退的上市公司剔除或大幅降低其权重。因此ETF跟踪的指数却有望长期趋势向上,基本不会存在个股衰败后股价一路向南不回头的情形。

从单市场到跨市场再到多层次板块,从上一代的沪深300到如今炙手可热的新一代“旗舰”宽基中证A500,或许指数的丰富程度早已换了一番天地,市场的叙事同样经历了翻天覆地的变化,但宽基指数始终与符合时代发展趋势的产业共同成长。

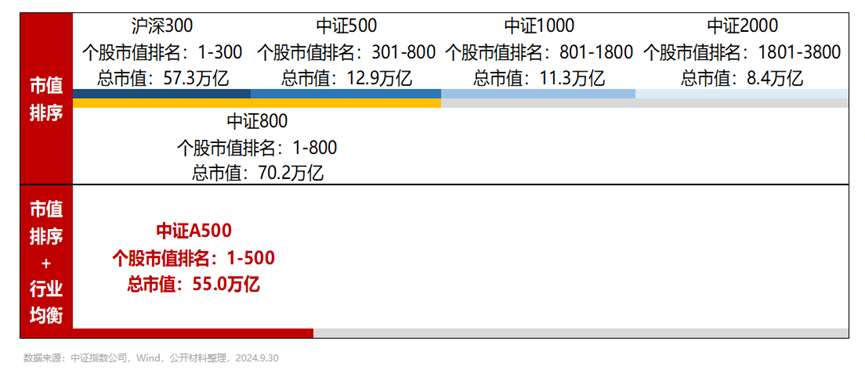

作为“新一代”旗舰宽基指数,中证A500指数创新采用了“三级行业全覆盖,一级行业再平衡”的编制方法,实现了“大小兼有”,让权重龙头与细分龙头兼容并蓄,更一举囊括了存量世界的王者与增量时代的可能赢家。

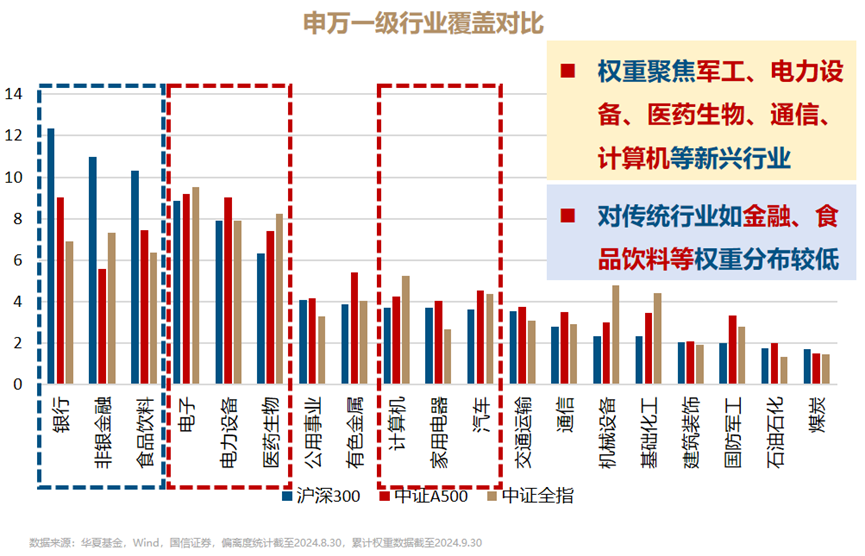

同时,还相较沪深300指数纳入了更多电力设备、医药生物、通信、计算机等新兴行业,这些行业不仅是中国经济新旧动能转换的重要引擎,更是新质生产力发展的方向标,更能精准地反映出中国经济转型的脉络与活力。

投资时代贝塔,至此有了更优的解法。

当投资的范式在配置时代的生态重塑中焕发新生,当变迁与共识共同织就了更新的“版本答案”,一个属于指数化投资的全新时代,正在人们的眼前缓缓拉开帷幕。

来源:Wind。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏中证5G通信主题ETF联接A(OTCFUND|008086)$

$华夏中证5G通信主题ETF联接C(OTCFUND|008087)$

$华夏恒生ETF联接A(OTCFUND|000071)$

$华夏恒生科技ETF发起式联接(QDII)A(OTCFUND|013402)$

$华夏恒生科技ETF发起式联接(QDII)C(OTCFUND|013403)$

$华夏恒生互联网科技业ETF联接(QDII)A(OTCFUND|013171)$

$华夏中证500指数增强C(OTCFUND|007995)$

$华夏中证A500指数A(OTCFUND|022430)$

$华夏中证A500指数C(OTCFUND|022431)$

$华夏黄金ETF联接C(OTCFUND|008702)$

#房地产重磅利好!住房交易税调降#

#10分钟读懂热点#