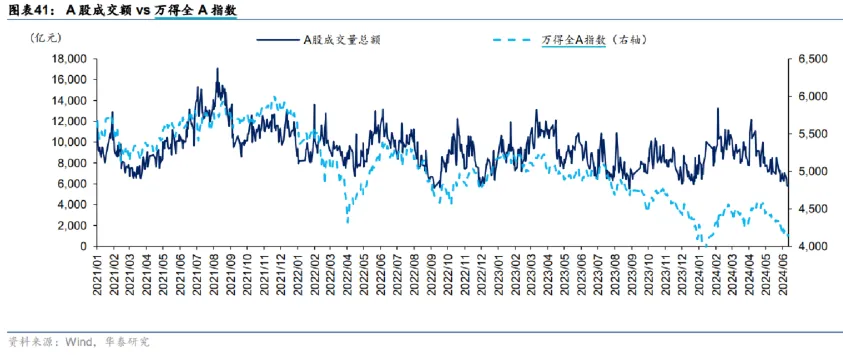

进入7月以来,A股再现地量走势,沪深两市一度出现过连续4个交易日成交额低于6000亿,不少交易日量能都在7000亿下方徘徊。(数据来源:Wind)

缩量震荡的格局磨得人都“麻”了,投资体感颇为艰难。这样的情况下,投资还要继续吗?

1、寻底,地量持续

近来市场上涨缺乏明显动能,行情时涨时跌不断震荡、主线不明,成交持续缩量。7月3日,A股单日成交额创年内新低,首次跌破了6000亿元,而上一次成交额新低处于6000亿以下的交易日是去年9月20日。(数据来源:Wind)

股票成交额由买卖双方的交易金额两部分组成,它可以反映市场交易的总体规模和投资者的活跃程度。

若某段时间内成交额持续增长,说明市场活跃度高,投资者信心强,市场可能正经历上涨趋势;相反的,如果成交额持续减少,可能预示着市场冷却或处于下跌趋势。(来源:和讯网)

按照当前市场成交水平,股市成交额已经处于近几年的地量状态,市场的投资情绪与投资信心降至冰点。

2、市场为何持续缩量?

当前A股成交量的低迷或许源自以下几方面。

首先,海内外环境复杂

海外方面,美联储“降息”久等未至,地缘环境扑朔迷离;国内的货币政策也或处于观望状态。另一方面,各主要央行的政策发生新变化,政策差异的扩大或许也意味着各国经济周期出现分化(如区别于美国,欧洲主要央行在通胀回升的情况下仍将开启降息步伐)。

就国内形势来说,4月高层会议分析国内经济形势时指出,当前经济诸多挑战主要是有效需求仍然不足,企业经营压力较大,重点领域风险隐患较多,国内大循环不够顺畅,外部环境复杂性、严峻性、不确定性明显上升。

海内外环境的复杂性使得投资者对于风险资产的偏好明显降低。

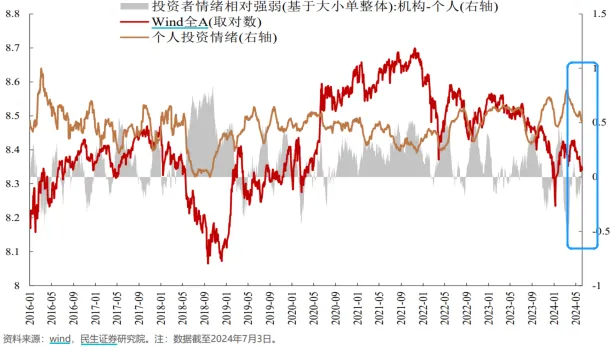

其次,股市交投意愿不足

股市的成交量与投资者信心密切相关,投资者信心不足也会影响到市场资金的短缺。今年6月以来,个人投资者情绪先是小幅回升,进入6月下旬后明显回落,市场情绪低迷,以观望为主。

3、投资是等待的艺术

保持较高的正收益当然是我们所期盼的,但从历史数据来看,A股大部分时间处于没有行情的震荡之中,正如当前我们所处的阶段;而快速上涨只存在于较短的时间里。

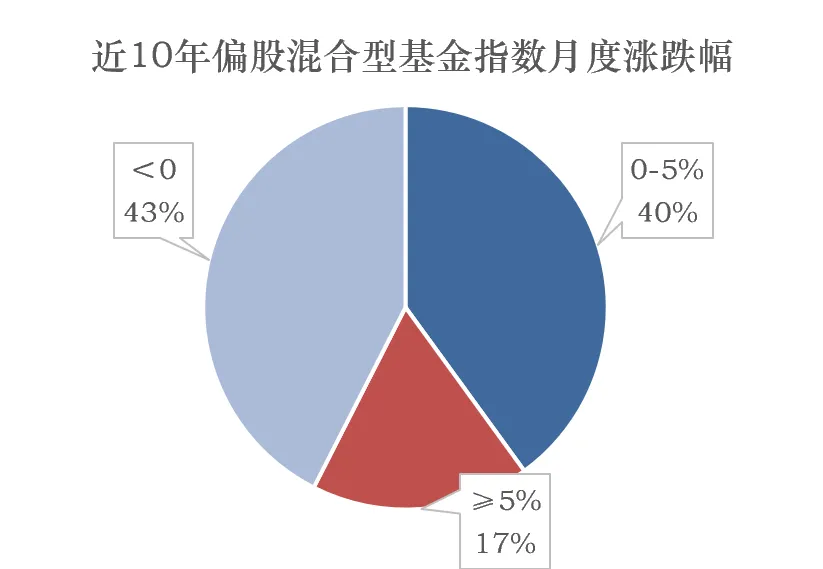

回溯近10年间偏股混合型基金指数的月度表现,在漫长的岁月中,偏股混合型基金指数实现了123.5%的回报,年化收益率达8.6%。

但细细分析会发现,指数处于下跌(涨幅<0)的时间居然占比超4成,还有4成的时间月度涨幅在0-5%之间平淡无奇,月度涨幅超过5%的时间仅占17%,甚至还不到整体时间跨度的两成。

数据来源:Wind,指数选取偏股混合型基金指数(885001.WI)进行测算,计算区间为2014.6.1-2024.6.1,共计120个月;其中月涨跌幅超5%的共计21个月,占比17%;月涨跌幅在0到5%之间的共计48个月,占比40%;涨跌幅小于0的共计51个月,占比43%。

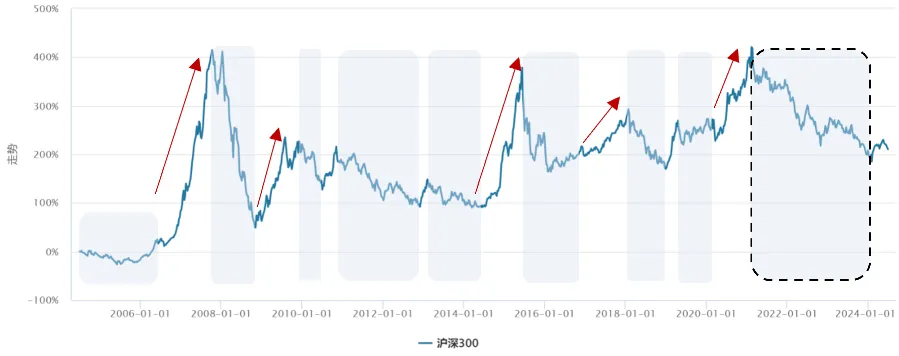

回看沪深300指数的走势图同样可以印证这个道理,过往20年中涨幅较大的五次区间加起来只占整体时间的四分之一左右。市场大多数时间十分平淡,甚至极其难熬,但熬过“垃圾时间”之后的涨幅空间也颇为可观。

数据来源:Wind;统计区间:2004.07.01-2024.06.30;我国股市成立时间较短,不能反映证券市场发展的所有阶段。指数过往表现不代表未来表现,详细注释见文末

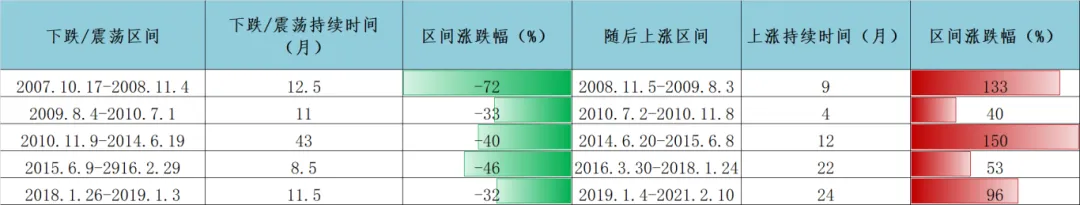

统计沪深300指数跌幅超过30%的几次区间发现,随后的上涨收益令人意想不到。

数据来源:Wind;统计区间:2004.07.01-2024.06.30。指数过往表现不代表未来表现,详细注释见文末

“高光时刻”虽然有限,但对最终收益率的贡献却很大。市场大部分时间都是处于多空拉锯的震荡状态,把握好一波三折的时刻,为数不多的上涨区间到来时才能有你。

把垃圾时间“变废为宝”,没有行情时我们可以做什么呢?

4、基金投资如何是好?不要轻易空仓

“不在顶峰慕名而来,不在低谷转身离开”。我们从过往的行情中不难发现,回调后的市场或许蕴藏着更大的机会,但在情绪冰点的时刻,市场中充斥着的都是空仓割肉的声音。

事实上,能够在市场当中长期获利的好方法之一,就是能保持“有效”在场。

厘清资产

复盘是投资的必修课,市场不佳时不妨停下来做做账户级别的梳理,看看自己所持有的资产情况。比如资产配置是否合理、仓位管理是否有问题、投资的标的是否出现风格漂移、自己的投资行为是否偏离计划等等。

做长期大概率正确的事

万物皆有周期,市场的钟摆总会回归到正常的主线上来。只是有些周期短一些,另一些则长一些。低谷中保持耐心,我们终将等来转机。

如果手持长期历史业绩不错的投资标的,不妨就坚持低位定投,获取更具性价比的筹码,有时候震荡市反而是定投获取收益的助攻。

最后话说回来,A股的市场规律本就是牛短熊长,而均值回归是市场运行的内生法则,每到底部时悲观的论调总是不绝于耳,然而最悲观的时候可能是买进的最佳时机,磨底期也将成为获利的时刻。把“垃圾时间”变成“黄金时间”,保持在场,用时间换空间,财富的存量需要用时间的累积。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏中证5G通信主题ETF联接A(OTCFUND|008086)$

$华夏中证5G通信主题ETF联接C(OTCFUND|008087)$

$华夏恒生ETF联接A(OTCFUND|000071)$

$华夏恒生科技ETF发起式联接(QDII)A(OTCFUND|013402)$

$华夏恒生科技ETF发起式联接(QDII)C(OTCFUND|013403)$

$华夏恒生互联网科技业ETF联接(QDII)A(OTCFUND|013171)$

$华夏恒生互联网科技业ETF联接(QDII)C(OTCFUND|013172)$

$华夏中证500指数增强C(OTCFUND|007995)$

$华夏中证细分有色金属产业主题ETF发起式联接C(OTCFUND|016708)$

$华夏新能源车龙头混合发起式A(OTCFUND|013395)$

#资产配置计划#