A股市场在历经数日激情澎湃的上扬后,近期又回归平寂。当前局势,一面是经济略显疲软与多重不确定性的阴霾笼罩,另一面则是对未来增量政策满怀憧憬的曙光初现。这两极分化、交织错杂的态势,加剧了市场当下的意见分歧。在此背景下,我们认为“红利+科创芯片”的哑铃策略或许是攻守兼备的较佳选择。

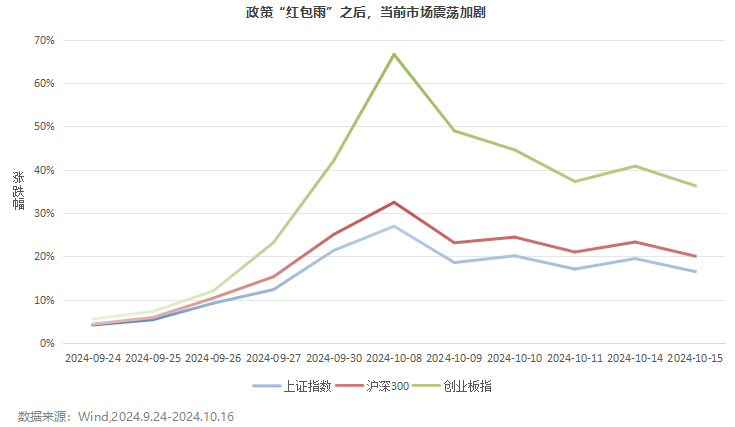

9月一揽子增量政策措施发布后,A股市场经历了轰轰烈烈的连续上涨,随后又开始出现大幅回调。(数据来源:Wind,20240924-20241016)当下市场震荡加剧,投资者情绪也随之不断起伏。那从资产配置的角度而言,大家可以如何应对呢?

01 “哑铃策略”是什么?优势何在?

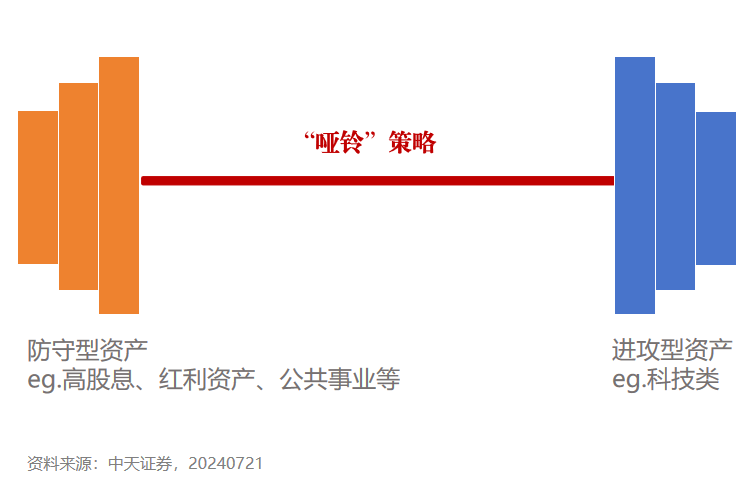

这里推荐大家“哑铃策略”的配置方法,即一端专注于高成长性的资产,比如科技类;另外一端则着重于防御性资产,例如高股息、红利资产、公共事业等。这种配置策略的核心思想是在投资组合中同时纳入风险特性截然不同的两类资产,来实现投资组合风险与收益的平衡。

当前市场环境下,我们能观察到国内多项宏观经济指标仍相对低迷,市场仍存在较多不确定性,因此防守思路仍有其逻辑所在;(注:截至2024年9月底,名义CPI同比与剔除食品及能源后的核心CPI同比处于0%-1%的低通胀区间超过1年;工业生产者出厂价格PPI同比则近2年处于负值区间,且在三季度跌幅有所扩大。截至2024年二季度末,GDP通胀平减指数累计同比-0.9%,连续五个季度滑落至负值区间。)但是结合目前较多的政策利好预期,市场情绪已经有所回暖,如果未来经济基本面迎来逐步改善,我们也需要保有一定的进攻思维来享受可能的市场红利,所以“哑铃策略”则可能是帮助大家提高投资组合的胜率的策略。

02 “哑铃策略”历史表现如何?

回首往昔十多年,我们以防御类的“红利低波指数”$嘉实沪深300红利低波动ETF联接C(OTCFUND|007606)$以及代表科技成长板块的“创业板指”为例,其拟合投资组合在多数年份均显著跑赢大盘,平均跑赢上证指数8.79个百分点,这也在一定程度上佐证了“哑铃策略”的有效性。(来源:Wind,2013.1.1-2024.10.16)

03如何构建当下的“哑铃策略”组合?

而站在当下,我们更推荐“红利低波+科创芯片”的投资组合。具体原因如下:

1. 红利低波配置价值$嘉实沪深300红利低波动ETF联接C(OTCFUND|007606)$

一方面,在当前国内低利率环境下,红利指数大概率还是能够给到一个相对比较固定的股息率回报;叠加国内政策环境利好,9月24日证监会再次起草发布《上市公司监管指引第10号——市值管理(征求意见稿)》引导上市公司积极提升投资者回报能力和水平,未来以央国企为代表的企业改革可能进一步带来分红率的提升,因此高分红的资产的价值有望在后续持续受到市场青睐。

2. 科创芯片配置价值$嘉实上证科创板芯片ETF发起联接C(OTCFUND|017470)$

另一方面,目前海内外均处于货币宽松期,流动性的缓解则有助于成长性板块的表现。而芯片行业当前可能正处于新一轮上行周期的拐点,行业基本面不断改善。截至10月15日,A股合计有15家半导体公司披露前三季度业绩预告,其中11家公司业绩预增。叠加AI科技浪潮持续演进以及国产替代等长线逻辑的驱动,未来科创芯片则有望迎来多重利好下的估值重塑。

总之,目前政策已经发生拐点性变化并有望持续加码,当前行情震荡修复的同时市场正在等待基本面进一步好转。所以从资产配置的角度来说,同时兼顾防御性质的高股息红利和弹性成长方向的科创芯片或是较佳组合。

风险提示:投资有风险,可能发生投资损失。基金的过往业绩表现都不预示其将来投资结果,我国基金的运作时间较短,不能反映股市发展的所有阶段。嘉实基金管理的某只基金业绩不构成对其他基金业绩表现的保证,投资者投资嘉实基金管理的产品时,应当认真阅读《基金合同》、《产品资料概要》、《招募说明书》等基金法律文件,了解基金的风险收益特征和及产品特有风险,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。