万事万物都逃不过周期二字,历史不会简单的重演,但总会踏着相似的韵脚。

资本市场更是如此,能够理解周期的投资人,将有更大几率寻获高回报率的良机。正是因为这个原因,不少投资大师对周期都有深刻的洞见。

霍华德马克斯在《周期》一书中总结了自己50多年来的投资经验,对每一类周期进行了详细的阐述,并提出了著名的股市“钟摆理论”。桥水基金的创始人瑞达里奥基于对经济周期的理解开发了“全天候策略”,成功穿越数轮牛熊。

细细品来,巴菲特的名言“别人贪婪我恐惧,别人恐惧我贪婪”,还有逆向投资大师约翰邓普顿所说的“行情总在绝望中诞生,在半信半疑中成长,在憧憬中成熟,在希望中毁灭”,无不蕴含着周期的哲理。

1、经济有周期

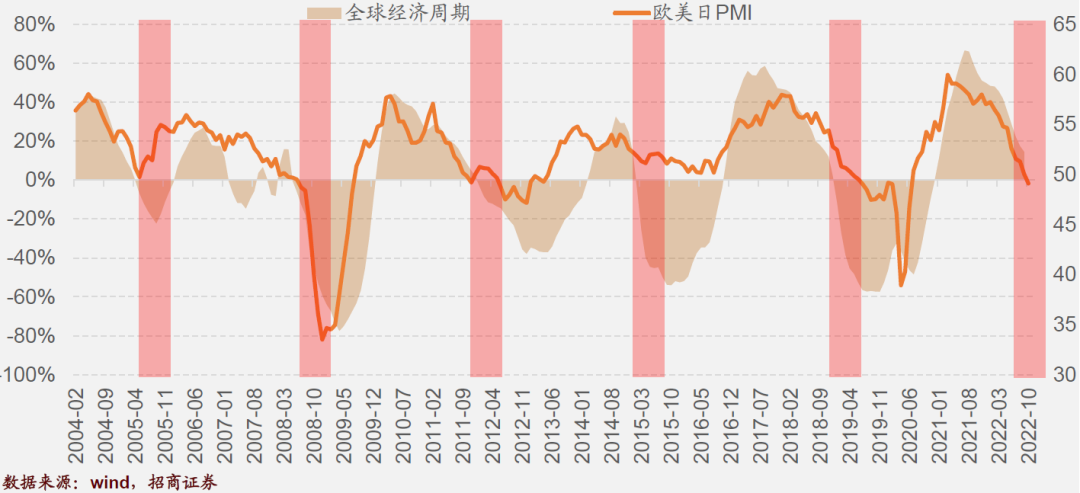

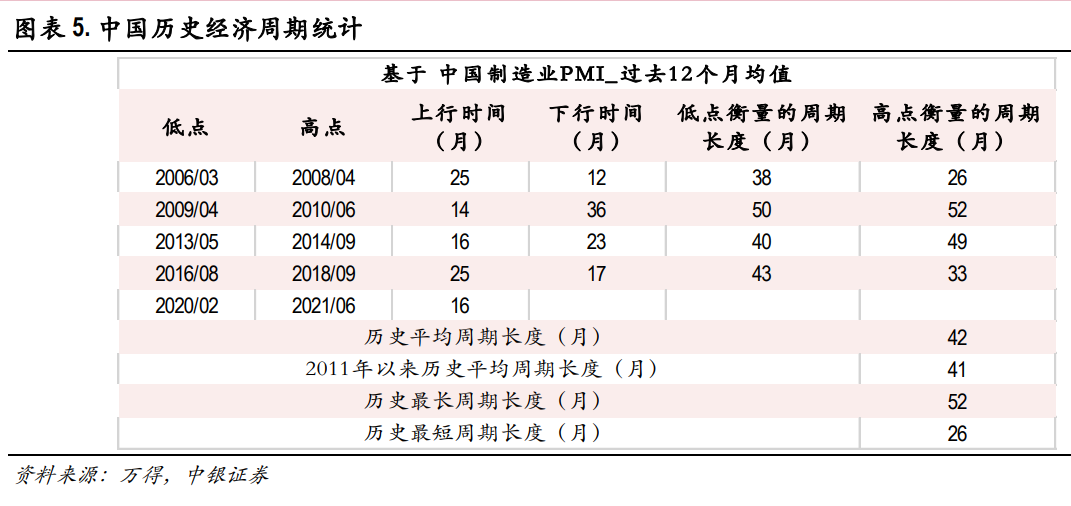

就像季节变换总是沿着“春、夏、秋、冬”这一顺序运行,全球经济周期也总是在“繁荣、衰退、萧条和复苏”中循环往复,反应经济景气程度的PMI指数呈现出明显的峰谷交替,短周期大约3-4年一个轮回。

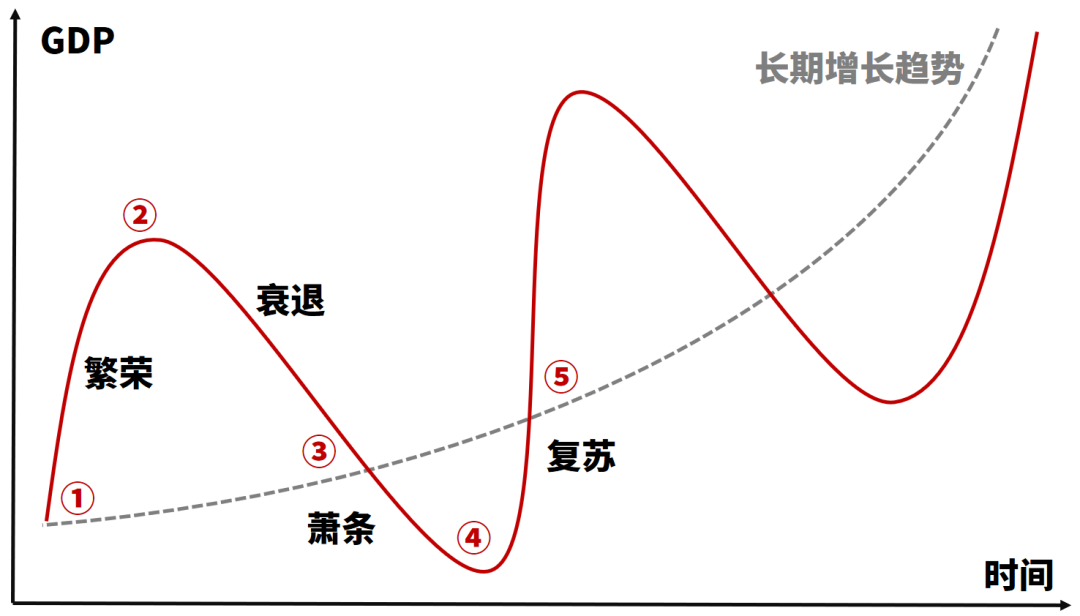

宏观经济学将经济周期定义为:经济活动沿着经济发展的总体趋势所经历的有规律的扩张和收缩。

从到是繁荣期,经济持续上行,企业盈利随之提升,就业增加,市场对于未来的预期十分乐观,社会总供给和总需求都达到高水平。

经济在达到顶峰后,从到开始进入衰退期,此时经济增长放缓并出现下滑,总供给开始大于总需求,市场对于未来产生担忧,投资活动开始减少。

从到是萧条期,也是经济活动水平最低的时期,此时市场一片悲观甚至失去信心,总需求不断下降,大量企业面临经营困难,失业率上升。

挺过的谷底之后,从到开始进入复苏期,生产和销售开始恢复,企业经营重拾生机、盈利回暖,就业率回升,经济随之走向新一轮繁荣。

其中,繁荣与萧条是主要阶段,而衰退与复苏是过渡性阶段。

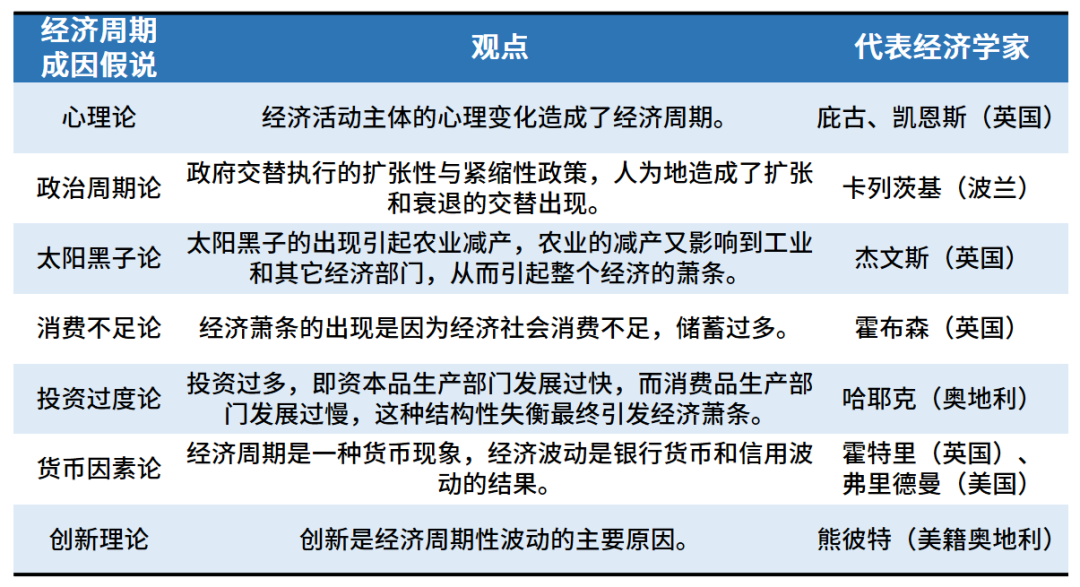

目前关于经济周期的成因众说纷纭,各有拥趸:

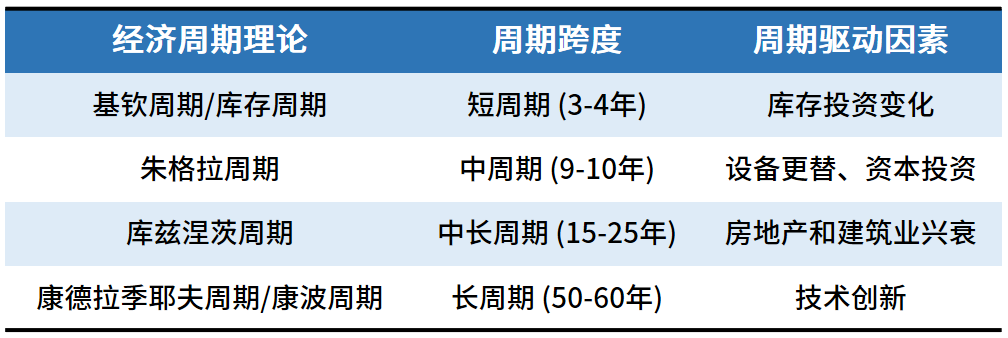

根据经济周期运转背后的不同动力和时间长短,又存在多种经济周期理论:

就好像无论大自然的冬天多么寒冷,但冬天过去,春天一定会来临,经济发展是一个螺旋式上升的过程,无论经济承压的阶段或长或短,挺过阵痛期,就必然是新一轮的复苏与繁荣。

作为普通人,比起预测,我们更应该尊重趋势。在晴天备好雨伞,在寒夜静待黎明,沿着大概率正确的方向去应对。

2、股市也有周期

股市作为经济的晴雨表,宏观经济周期正是股市运行的大背景,在经济周期的不同阶段,股市也会呈现出明显的牛熊周期轮回,总是潮起又潮落,尽管潮起多高、潮落多深较难预判、次次不同。

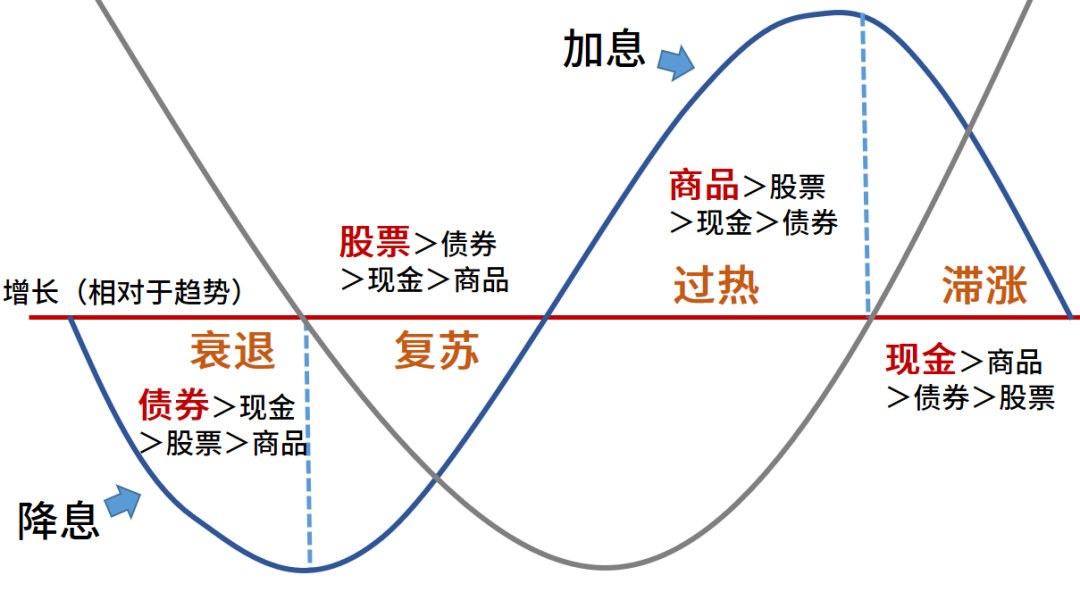

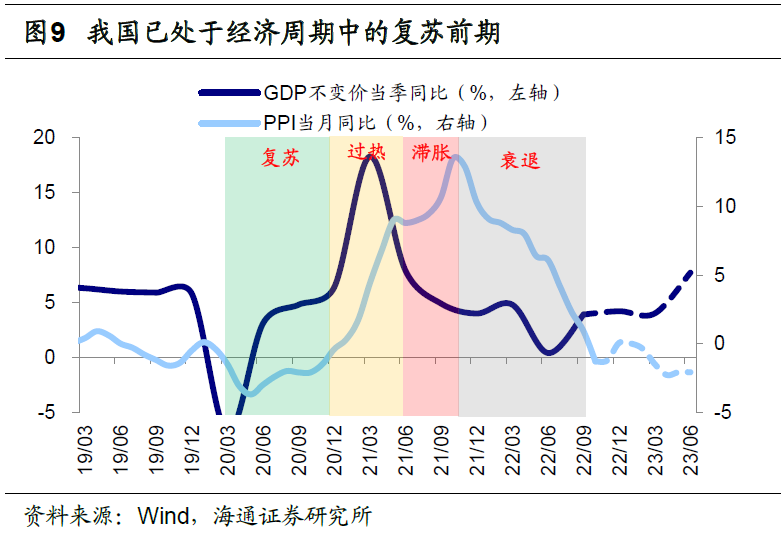

国际投行美林证券在复盘了美国过去30年的历史数据之后,于2004年首次提出了利用宏观经济周期进行资产配置的理论——美林时钟。这一理论根据经济增速和通货膨胀的高低变化,从另一个视角将经济周期分成了复苏、过热、滞胀和衰退四个阶段。

当然,将这一源自美国数据的理论直接移植到A股,难免会出现不适用的情形。比如说14年四季度经济整体向下的同时,A股却走出了新一轮“史诗级”大牛市。

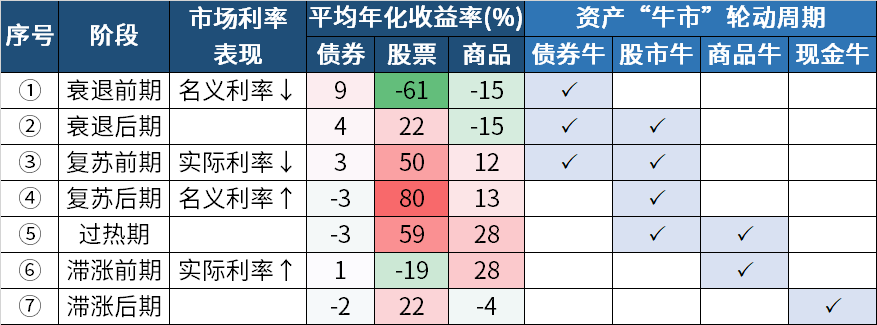

于是,海通证券对美林时钟进行了本土化的改进,将衰退、复苏和滞涨进一步细分为前期、后期:

图:改进版投资时钟

改进之后的模型更加贴合中国的实际:

(来源:Wind,海通证券,回测区间为2004/12至2022/11,债券、股票和商品的收益率分别为中债总全家指数、万得全A指数和南华商品指数的年化涨跌幅平均值。)

如上图所示,大类资产将按照“债牛→股牛→商品牛→现金牛”的顺序轮动,而投资时钟每走完一圈需要三年半左右。

其中,A股往往在经济进入滞胀期和衰退前期时下跌,但与美林时钟有差异的是,一般从衰退后期就能开始企稳。

因为衰退后期的标志是宏观政策转向宽松,此时尽管基本面仍然下行,但政策逐渐加码,经济复苏的预期开始转好,已经有聪明的投资者开始预判并抢跑布局。

于是在大多数人还没有意识到的时候,牛市已经在孕育中了。

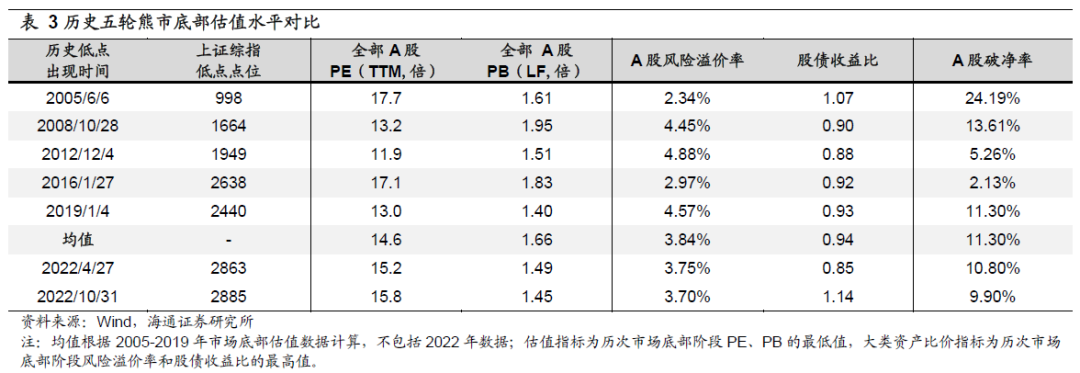

与大类资产轮动规律相对应,从2005年至今,A股也会在每隔3-4年的时候出现一次大级别的底部,前五次分别是05年6月、08年10月、12年12月、16年1月、19年1月,而每一次挺过经济衰退后期的低谷之后,都会再度迎来复苏和繁荣。

图:上证指数05年以来前五次历史大底

(来源:Wind,2005-1-1至2022-12-8)

与前五次大底对比可知,今年4月和10月底的两个到低点,无论是从估值、风险溢价、破净率等市场观察指标来看,还是从3年多的时间间隔规律来看,都已经具备了较为明显的周期底部特征。

此外,从经济周期来看,我国已经处于经济周期中的复苏前期,而复苏期和过热期都有望呈现“股市牛”。

从这个角度来看,新一轮的大涨行情已经成为了一件方向确定,只是时间或早或晚的事情。

3、我们能从中学到什么

1)不要低估均值回归的力量

霍华德马克斯认为,当事物呈现周期性波动规律时,停在均值的时间短暂,在大多数时间不是高于均值,就是低于均值,在走向极端后,又开始反转向均值的方向回归,周而复始。

从周期的极端最高点或者极端最低点回归运行中枢的过程,就被称为“均值回归”。

霍华德马克思在《投资最重要的事》中写道:“树木不会长到天上去,也很少有东西会归零”。但这个道理似乎并没有被大多数人认知。

事实上,当市场一致性恐慌的时候,就好像情绪的弹簧被压缩到了极致,随时准备向均值暴力反弹;而一致性贪婪的时候,弹簧已很难有继续伸展的空间,恢复原长的压力下,顶部就产生了。

然而沪深300在10月下旬的3年滚动收益率已经回落至负数,目前也仅在0%左右,政策利好叠加均值回归的动力,让指数在一片看空的声音中迅速回暖。

同样的道理,当即便是质地非常优秀的资产,当它的价格严重高于本来的价值之后,二级市场的分歧也会加深,投资也将在泡沫中演变成“击鼓传花”的博弈,最终需要股价的回撤和下跌来消化估值,而这个过程可能会是漫长的一波三折。

因此,同一只牛基,买在大盘5178点和买在2863点,持有的体验和回报可能大相径庭。投资优秀的资产也需要考虑合理的价格,为自己留下足够的安全边际,避免高位站岗,承受估值均值回归的过程。

把这个思路应用到基金实操上,那就是要把握住市场低估或者板块低估的投资机会。

除非自己的认知体系可以理解当下市场爆炒的逻辑,否则人多的地方尽量不要去,因为我们永远无法赚到认知范围以外的钱,再好的运气在长期也会被均值回归。

2)人人渴望牛市,但熊市更是赚钱的时机

人人渴望大涨,投资者大都向往牛市的花团锦簇。

格雷厄姆却在《聪明的投资者》中写道,“牛市是普通投资者亏损的主要原因”。

究其原因,对于价值投资者而言,牛市似乎并不是买入股票的好时机。在一致乐观预期中,大部分资产的估值都开始泡沫化,安全边际被压缩,而持续的赚钱效应吸引投资者不断涌入又进一步推升了股价。

严重偏离内在价值的价格,为均值回归后的亏损埋下伏笔。

而投资者总是倾向于认为“这次不一样”:

在市场冰点的时候极度悲观,认为接下来深不见底,不惜在黎明前割肉;又在市场过热的时候过于乐观,觉得上升的趋势一定会持续,高位重仓买进。

所以市场才总是在磨底期冷清缩量,又在高位巨量滞涨后见顶。

熊市是什么样子呢?

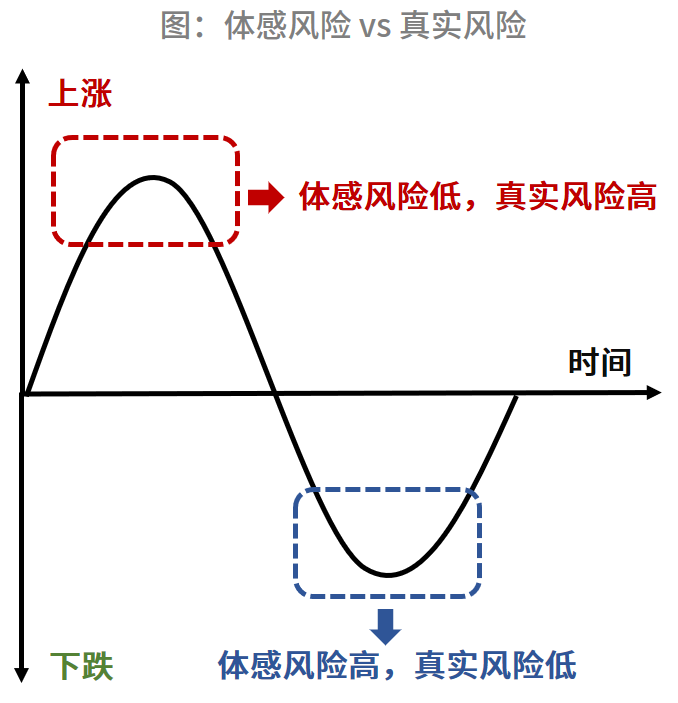

当市场位于底部区间的时候,空气中都会弥漫着悲观,绝望论调不绝于耳,投资者的体感风险很高,心理压力也很大。但事实上,这一位置的真实风险往往较低。

因为当绝大部分人开始一致看空的时候,他们手里已经没有筹码,只有现金,想砸盘都有心无力。一旦卖盘开始衰竭,稍有资金买入,就很容易拉升。

而此时便宜的优质资产遍地,吸引追求性价比的场外资金布局,一旦形成合力,市场也将迎来反转。

投资者总是在过度乐观与悲观中来回切换,市场却有内生的周期规律,或早或晚、节奏不一,无论你是否相信,挺过了熊市的荆棘丛生,牛市就一定会来。

在新一轮的牛市中能赚多少钱,在很大程度上取决于在熊市中到底收集了多少廉价的优质筹码。

遗憾的是,人类趋利避害的本能使得逆势买入成为了一件知易行难的事情。

最悲观的时候正是买进的最佳时机,最乐观的时刻正是卖出的最佳时机,邓普顿这句话的意义往往只有在刚错过的时候能够理解得最清晰,却又时常在下一次极端的市场环境中被抛诸脑后。

成功的投资多少都带着点反人性,市场底部区域,优秀的投资者早已为新一轮财富再分配的机会做好了准备。否则,或许只能等到所有人都大喊“牛真的来了”的时候,再来追高了。

牛市的确是一场盛筵,但热闹大多属于先到的人,来得太晚可是要买单的。

说了这么多,万事万物皆有周期,但即使意识到蛰伏期内的投入能换来令人激动的回报,我们常常依然觉得备受煎熬。

原因是我们对自己过于苛刻,要求自己把握周期的极致——周期底部精确介入,周期顶部潇洒离场。

这种极致的要求,使得我们无法接受自己进入市场后仍然面对下行,使得我们开始怀疑周期的存在,使得我们因为无人能预测的局部扰动而放弃确定性周期大势的丰厚回报,着实令人惋惜。

人生发财靠周期,但认知周期的确知易行难。

当经历了投资过程中不断修炼,当能够保持一定高度的格局、保有几分淡定,当眼光放在把握周期而不是关注波动之时,才是能够充分享受大势,感受到周期之美的喜悦时刻。

本文资料参考:《旭日初升——2023 年中国资本市场展望》,海通证券,荀玉根、郑子勋、吴信坤、李影

风险提示

本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。以上内容不构成个股推荐。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。