大家最近买药了吗?疫情防控不断优化,“做好自身健康第一责任人”的导向深入人心,储备发烧感冒类药物几乎成为每个家庭的“必修课”。宋老师温馨提示,各位还是要尽量听医生的专业意见服药,安全合理地用药。

A股市场最近也走出了一波“囤药”行情,多家医药企业股价因此而大幅上涨。那么,“囤药”行情背后的逻辑如何?是否具有长期可持续性?不妨听宋老师分析一番~

01

医药需求井喷+资金顺势炒作

引发“囤药”行情最主要的因素,在于全国各地药物需求的井喷。疫情防控措施优化“二十条”第十三条明确指出,“加快新冠肺炎治疗相关药物储备”,并强调“做好有效中医药方药的储备”;“新十条”也强调要“保障群众基本购药需求”。全国各地在逐步有序恢复生产生活的同时,也通过专业机构和专业人士给出了具体的储备药物清单。

在此背景下,医药公司业绩爆发。比如以药品批发、零售连锁为主营的某上市公司最近就通过互动平台表示,该公司11月防疫抗感类83个重点品种单月含税销售额约26.6亿元,同比增长83.8%,其中防疫抗感品种中的14个重点抗病毒类品种含税销售合计约12.9亿元,同比增长387%。(数据参考:长江商报,2022.12.07)

除了需求井喷,资金炒作也是引发这一轮医药行情的重要因素。有专业人士分析,各地防治方案中的推荐用药和参考用药,如果是上市公司独家品种,就很容易引起市场炒作。

02

医药行情是否具有长期可持续性?

了解了“囤药”行情背后的逻辑,这波行情是否具有长期可持续性呢?咱们不妨从以下几个角度来分析。

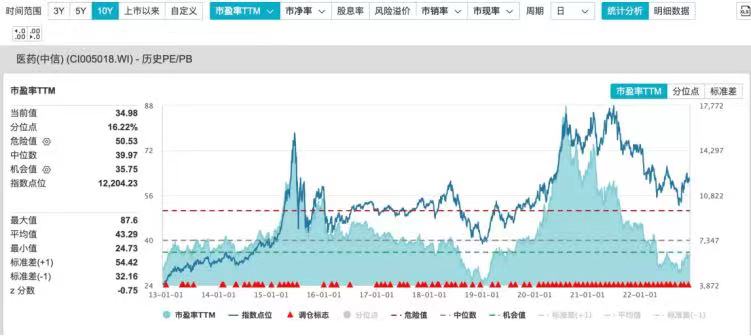

首先从估值来看,医药行业在过去两年经历了较大幅度回调,目前估值处于低位。咱们看两个比较具有代表性的医药指数:一个是中信医药指数,目前市盈率TTM是34.98倍,处于近十年分位点16.22%。(数据来源:wind,2022.12.09)

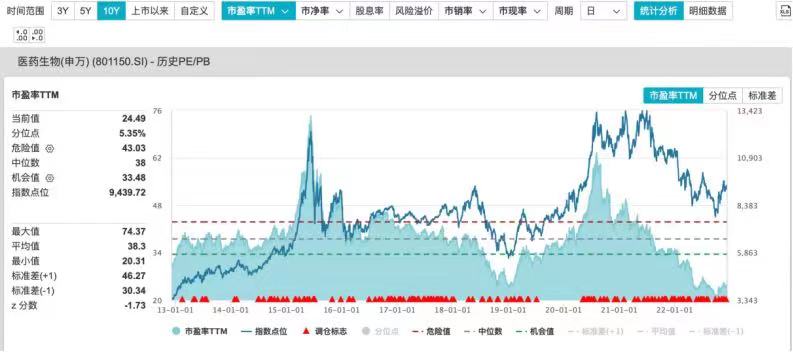

另外一个是申万医药生物指数,目前市盈率TTM是24.49倍,处于近十年分位点5.35%。这两大指数的估值情况能够较好地反映出目前医药行业的性价比优势。(数据来源:wind,2022.12.09)

其次从资金配置情况来看,目前公募基金对于医药行业的配置仓位处于低位。截至今年三季度末,全市场公募基金对于医药生物的配置仓位占比仅9.55%,扣除指数及行业主题基金后仓位更只有2.84%,配置比例位于近10年低点。考虑到年底博弈氛围浓厚,具备估值安全、基金低配等优势的医药板块配置价值凸显。 (数据来源:wind,平安证券《医药行业2023年度策略报告》,2022.12.09)

另外从行业方面来看,目前医药行业具备政策扰动结束叠加盈利新增长周期这两个特征。仿制药、创新药、中成药、生物制剂、消费医疗等多个细分领域均已经历过政策扰动,行业“政策底”特征显著,后续或将进入新的盈利增长周期。

综合上述层面分析,虽然“囤药”只是一时催化剂,但医药行业在估值、资金、政策、盈利等角度的确已经具备了长期投资价值。后疫情时代,医药行业或许将开启真正的估值修复。

03

三条主线布局医药行情

对于投资者来说,又该如何把握这一波行情呢?宋老师建议大家可以把握三条主线:第一条是需求主线。随着疫情防控政策持续优化,新冠药物、疫苗需求有望持续走高,医疗消费、药店等市场也有望复苏。

第二条是景气度主线,重点关注中药行业。近两年中医药行业重磅支持政策不断,今年3月《“十四五”中医药发展规划》发布。

第三条主线是产业升级,主要是创新药及其产业链,对应CXO及上游供应商。此外还有医疗器械行业,受益于国产替代的进程,其增长空间值得期待,大家可以保持关注。(上述参考:广发证券《医药生物行业2023年度策略》,平安证券《医药行业2023年度策略报告》)

还要提醒大家的是,我们今天对医药行业价值的分析,并不是建立在短期“囤药”潮下,而是基于整个行业的长期发展趋势。因此大家也应当以长期投资的心态来布局,如果只是想跟风炒作“囤药”概念,短期风险难以估计,请谨慎参与。

温馨提示:本资料不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,入市需谨慎。