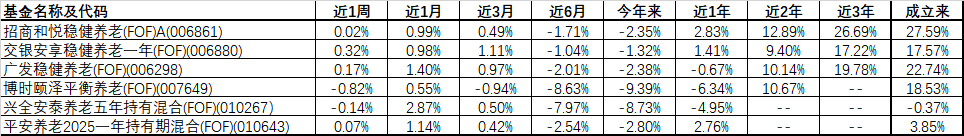

莫道桑榆晚,为霞尚满天。 养老是人生大事,是每个人不可绕过的话题。 周末重磅消息想必各位敏捷的基民早已知晓,是的! 证监会发布《个人养老金投资公开募集证券投资基金业务管理暂行规定(征求意见稿)》 个人养老金制度呼之欲出! 意见稿为何引起基金业热议?养老金入市会给市场带来什么影响? 对于个人而言,基民要如何做才能从中获益? 一起来看基金吧里的讨论吧! 《暂行规定》涉及以下六大关注点: 一是在个人养老金制度试行阶段,拟先行纳入最近4个季度末规模不低于5000万元的养老目标基金。 二是参与基金销售机构需满足最近4个季度末股票基金和混合基金保有规模不低于200亿元,其中强调个人投资者持有股票基金和混合基金规模不低于50亿元。 三是授权基金行业平台服务基金行业开展个人养老金业务,为监管部门提供信息支持。《暂行规定》首次明确中国证监会授权中国证券登记结算有限责任公司等机构建设并运营个人养老金投资基金业务的信息平台。 四是产品设计体现“养老”属性和向投资者让利为鼓励参加人长期投资行为,个人养老金基金设置专门份额,不收取销售服务费,对管理费和托管费实施费率优惠、免收申购费等销售费用、豁免大额申购等限制、采取红利再投资的收益分配方式。 五是注重投资者合法权益保护和资产安全运行,包括强调信息提示、适当性管理、封闭安全运行以及注重养老投教。 六是强调基金销售一站式服务,便利投资人参与。要求要求基金管理人、基金销售机构通过互联网平台、移动客户端等设置养老专区,提供业务咨询、信息查询、养老投教等“一站式”服务。(欲知更多细节,请点此查看) @建信基金:美国IRAs的发展经验与中国个人养老金的发展前景 美国IRAs扩张促进了美国基金和股票市场的发展,发挥了压舱石的作用。经过40多年的发展,2020年末美国个人储蓄养老保险规模近14.8万亿美元,在养老保险体系占比38.7%。共同基金、证券及其他资产逐渐成为美国IRAs投资的两大主要方向,且IRAs持有的共同基金中,股票类占主导(六成)。另外,指数型基金及养老目标基金是美国养老金配置的重要方向,因为指数型基金和FOF运作模式通过分散风险、平滑波动,更好地匹配了养老金的稳健性目标。整体看,美国养老金持有近一半公募基金,养老金和基金又持有近四成美股,养老金不仅具有长期资金属性,且持续增长,为过去几十年美股的平稳发展发挥了重要作用。 国内个人养老金规模测算。通过假设基本养老保险在职人数增速、缴费上限调整比例、个人养老金参与率等条件,对未来国内个人养老金缴费规模进行测算。结果显示,未来5年个人养老金累计缴费规模上限达到约7200亿元;10年累计规模上限为27722亿元。(欲知更多细节,请点此查看) @兴证全球基金:个人养老金如何买基金并享受税优?政策要来了! 除了基金费率上的优惠,投资者更关心个人养老金账户本身的税优政策力度。虽然目前税收优惠细则尚未出台,但参考此前试点模式,后续采用税收递延的可能性较大。税收递延政策,是指用于养老金投资的该部分收入在当前时点不必交税,等到取出时再按一定抵税额度交税。如果未来购买养老目标FOF享受同样的递延政策,我们能省多少钱?来看一个案例。 假如小明每月收入3万元,处于20%的所得税档,每月投入1000元购买养老目标FOF,投资周期20年。自有数据的2018年2月22日起至今(截至2022年6月24日),中证FOF基金指数(931153.CSI)的年化收益率为7.07%,因此假设该笔投资的年化投资收益率为7%。在税收递延账户下,小明最终能领取的养老目标FOF资金是455,050元。而不享受税收递延的情况下,到手收入仅为393,557元,两者相差61,493元,有税收递延收益是没有税收递延收益的1.1563倍。(欲知更多细节,请点此查看) 今天,司令就来聊聊“个人养老金投资公募基金”(征求意见稿)规则下,哪些养老目标基金有望先行被纳入?如果想抢先一步布局,应该如何挑选此类基金? 养老FOF,其实就是“养老目标基金”,主要分为两大类:1)养老目标日期基金。根据投资者的退休目标日期而建立的投资养老产品,随着退休目标的临近,中高风险资产配置比例也会随之降低。2)养老目标风险基金。预先设定好一种投资风格,投资者可以根据自身的风险偏好进行挑选。 中长期收益率、最大回撤、波动率、夏普比率等排名稳定、靠前,无疑会成为个人养老金机构挑选养老FOF时着重观察的指标。司令整理了一些符合纳入标准、且近一年各项指标较优秀的养老FOF产品,供大家参考。 中低风险目标养老FOF 1、招商和悦稳健养老FOFA(006861),一年持有期型,成立于2019年4月26日,业绩比较基准类似于“85%债 15%股”,近一年收益率2.83%,最大回撤5.69%,波动率4.05%,夏普比率0.42。2022Q1前十大基金持仓均为债券基金,比如招商安泰债券B、招商双债增强、南方交元债券。 2、海富通稳健养老FOF(007090),一年持有期型,成立于2019年4月25日,业绩比较基准类似于“80%债 20%股”,近一年收益率2.19%,最大回撤4.49%,波动率3.70%,夏普比率0.28。2022Q1前十大基金持仓中,9只债券基金,1只权益基金(海富通改革驱动混合)。 3、交银安享稳健养老FOF(006880),一年持有期型,成立于2019年5月30日,业绩比较基准类似于“80%债 20%股”,近一年收益率1.41%,最大回撤4.30%,波动率2.99%,夏普比率0.07。2022Q1前十大基金持仓中,同样9只债券基金,1只量化对冲基金(海富通阿尔法对冲混合)。 热议: @大头投基金:个人养老金基金规则终于落地了,不过现今只能先投最近4个季度末规模不低于5000万元的养老目标基金,而这类基金多数属于“固收 ”基金,因此对于股市的利好消息有限。不过,随着后续制度的推开,将会有更多的公募基金纳入,届时股市也会有增量资金,对于A股长期来看是大利好。(点此查看更多) @丁先生要上进:个人查看《监管规则》以后感觉养老金的特点与保险资金的特点类似,这样或许会给高股息低估值的股票带来增量资金。另外虽然养老金入市对于股市来说提供了增量资金,属于长期利好,但并不意味着短期会促进市场上涨,甚至以前只要提到养老金入市,股市就会下跌。(点此查看更多) @看财经官号:相比于散户的炒题材、打板的追涨杀跌的投资行为,公募基金投资理念更为健康、完善,主要是长期投资、价值投资,居民资金通过公募基金进入股市,有利于A股更好的发现价值,既能满足有潜力的上市公司融资需求,又能满足居民资金增值的需求,促进A股平稳运行,长牛可期。(点此查看更多) FOF基金一览 (数据来源:天天基金网。数据截止2022年6月26日,仅供参考,不做推荐。) 你觉得个人养老金制度会使得市场、我们的生活变得越来越好吗? 你会如何布局养老基金呢? 在下方评论区告诉大家吧~