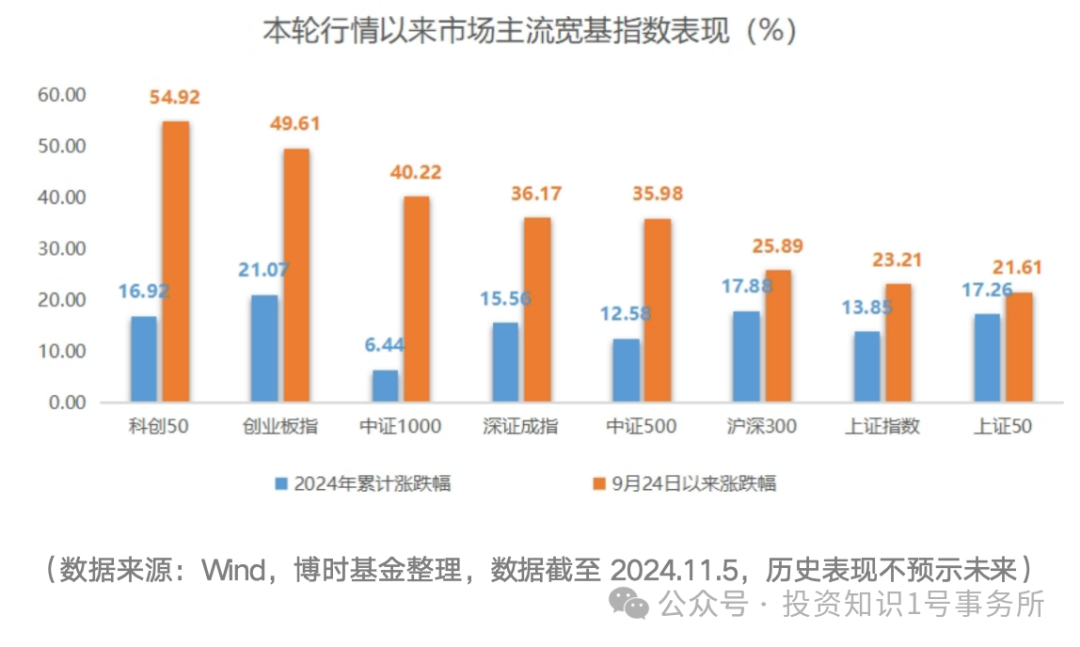

924组合拳后,市场情绪快速修复。本周在美国大选、内需政策落地背景下,市场波动有所加剧,但资金交易依旧火热,成交额屡屡突破万亿水平。观察9月24日行情启动以来各指数表现,科技成长类资产积累涨幅较深,例如科创50、创业板指涨幅均领先于其他主要宽基指数。

而对于还未入场的人难免开始焦虑,看似已经错过这轮上涨,踏空了行情,现在入场是否为时已晚?怎么判断自己选择的投资标的究竟“贵不贵”呢?

01 和过去比, 现在贵不贵?

经过本轮行情过后,我们可以评估一下市场整体的估值水平,目前主要的宽基指数的估值,基本都站上了近十年来50%的以上的分位水平,说明当前估值已超过过去十年近半以上的时间,确实不算“便宜”。

但值得注意的是,尽管在本轮反弹中创业板涨幅领先,但结合其过去十年的历史估值来看,当前仍处于前20%的较低分位。市场并非涨得越多就越贵。

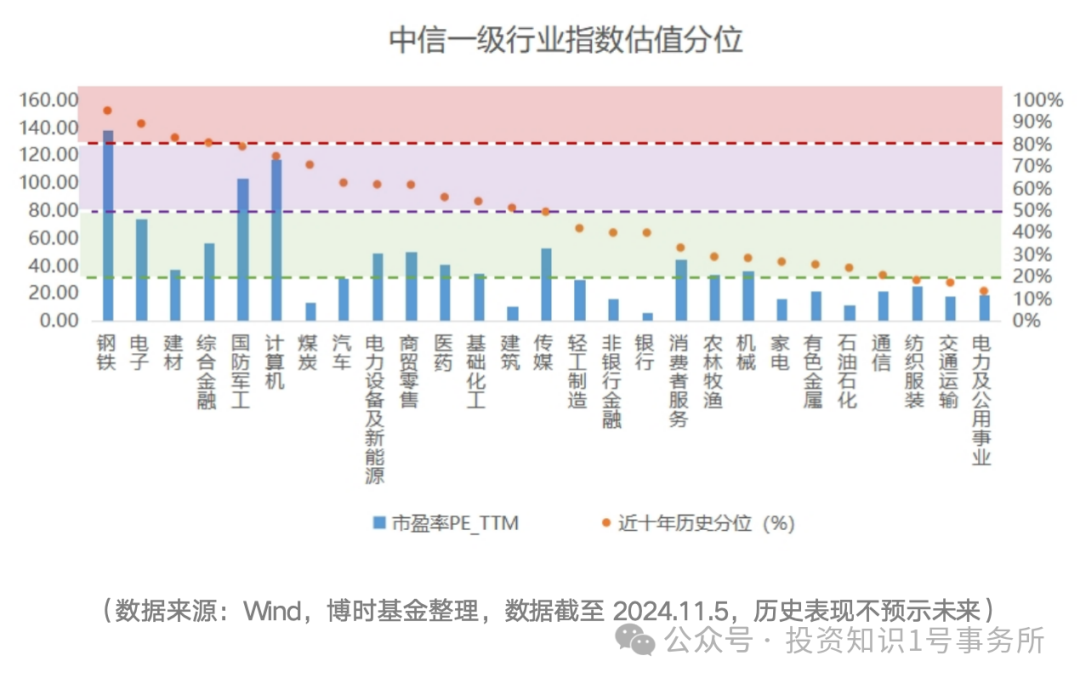

而对于多数投资者而言,一般有自己所偏好的行业。那么除去观察市场整体估值以外,也可以对比看下目前行业所处的估值水平。同样我们将各行业当前的市盈率水平与过去十年相比较,观察其所处的历史分位。

我们给大家设置三个阈值作为参考:

20%为机会值,在这以下的行业属于“折价区间”,投资具备较高的性价比,可以适当考虑参与。

50%为中位值,在这附近的行业属于“平价区间”,此时估值相对适中,没有太高的风险,但也不算“便宜”。

80%为危险值,在这以上的行业属于“溢价区间”,此时投资就要格外注意“买贵了”的风险。

大家可以结合下图的估值分位,看看自己想买入的行业,与过去相比是否已经处在了比较高的位置。

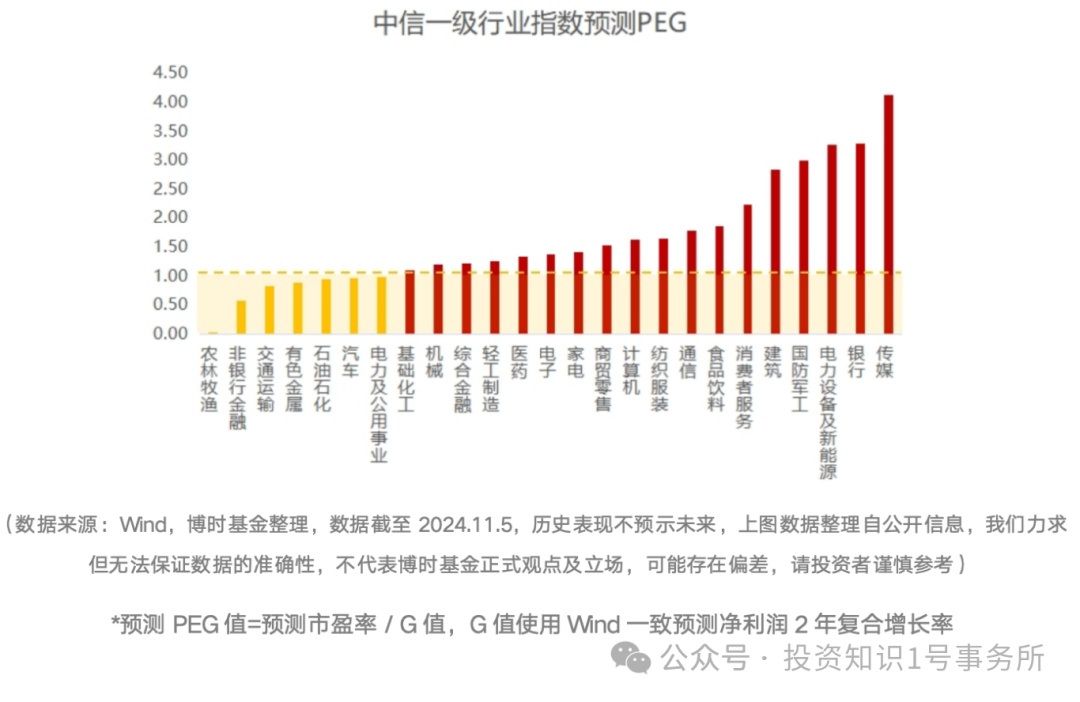

当然,上面讲的指标只是对于过去的比较。而对于有成长的行业而言,即便目前是“贵”的,与未来相比也可能变得更有性价比。因此,这就涉及到第二个衡量维度。

02 和未来比,现在贵不贵?

如果要和未来作比较,那就要融入增长率作为比较因子。一般来说,我们可以用PEG指标,以市盈率为分子,净利润增长率为分母,综合考虑当前的估值和未来的成长性。

如果PEG为1,说明目前市场赋予的估值,与未来的成长是相对适配的。如果小于1,则说明结合未来成长价值来看,当前估值可能是相对低估的。

在近期主题成长类资产表现出较强弹性的背景下,电子、计算机等板块一度上升到较高的历史估值分位。但在结合成长性因素后,投资性价比便或许显著提高。此外,汽车板块受益于内需政策也一度出现强势反弹,但从PEG维度看,其估值仍相对适配于其增长率。

因此对于具备成长弹性的创新赛道而言,光看历史估值可能还不够,还需展望未来的成长空间。例如以AI热点为圆心扩散出的应用场景及硬件需求,以及汽车产业的智能化驾驶趋势等等,催生出TMT和汽车板块更多的市场空间和发展潜力。

总的来看,本轮市场的反弹既有情绪面的反转催化,也有对前期跌幅的修复回补。当前市场仍处于预期复苏的阶段,基本面回升虽有待进一步数据验证,但资金成交仍较为活跃。往后看,9、10月需求端数据已出现积极变化,稳增长政策的出台和落地有望保持高密集、高力度,助力经济持续向好回升。

投资不光要着眼当下,也要对比过去、展望未来。行情过后,我们依然可以从结构上挖掘到一些细分机会。最后落到“贵不贵”这个问题,大家也可以通过以上介绍的两种方式,从过去和未来两个维度来比对自己所选择的赛道,结合自身的风险承受能力和投资目标进行综合考量。

$博时中证科创创业50ETF发起式联接C(OTCFUND|014100)$

$博时创业板ETF联接C(OTCFUND|006733)$

$博时沪深300指数C(OTCFUND|002385)$

#10万亿来了!地方化债压力将大大减轻##年内第二次!美联储宣布降息25个基点##中国资产爆发!离岸人民币涨超500点##牛市旗手活跃 如何把握当下机会?##大消费赛道狂飙 投资机会在哪?#