写在前面

随着2023年12月5日的市场再次下杀(上证指数当天下跌1.67%,再次跌破3000点),整个市场再次受到打击,机构的小作文满天飞,有说外资流出的,有说散户割肉的,还有说机构自残的。我们也有幸和一些专家聊天,得到一些反思,在此和大家分享。

什么是核心资产?

我们把核心资产简单的理解为A股特有的、贡献长期价值的资产,比如,银行、地产、白酒、医药、建筑等等。可以具化为长期增长、长期分红,贡献稳定收入的公司。就如同,对于大部分家庭来说,房子就是核心资产,不到万不得已,不会轻易卖出。对于国家而言,就是这些核心资产支持中国经济。这里要提出的一点是,如果我们去美国投资,不会去投美国的轻工制造、食品饮料,往往会投科技公司公司,去法国投奢侈品,去德国投重工业,去日韩投消费工业或高分红股(利率低、分红高),或者去新兴市场(印度、越南)。那么,来中国投什么呢?这是面对全球投资者必须回答的一个问题。这样一说,每个国家都有自己的禀赋的。中国的禀赋在哪里?中国的核心资产就在那里。所以,不论是中国的机构,还是外资,来中国市场,就应该长期持有核心资产,如果这个逻辑打破了,那么很多投资行为就会变得短视起来。

谁在卖核心资产?

最近,我们不止一次听到,到底谁在卖?显然不会是散户,因为散户大部分人都套着,而且资金量也有限。那就只剩下机构和外资。

1、公募基金-卖出核心资产,拥抱热点产业

我们先来看看信息最透明的公募基金。首先,根据申万二级行业分类,我们统计了公募基金在各个行业持有的股票市值占持有全部股票市值的比例,如下表:

我们来分析一下:被卖出的行业包括白酒、新能源(光伏设备、电池)、医疗服务、房地产开发,这都是中国的核心资产。买入的主要包括科技计算机、TMT(通信设备、半导体、游戏)、医药(中药、化学制药),这些,都是今年以来的热点行业。如果我们把2019年以来行业变动在0.5%以上的行业拉出来进行比较,就会看的更加明显一点。

所以,如果所有的机构都放弃了长期持有核心资产,那就会走上追求短期贝塔的道路,这远远偏离了投资的本质。而卷的结果注定也只是一个少数人成功,大多数人失败的结局。这条路似乎不会有好的终局。

2、保险资金和银行理财子

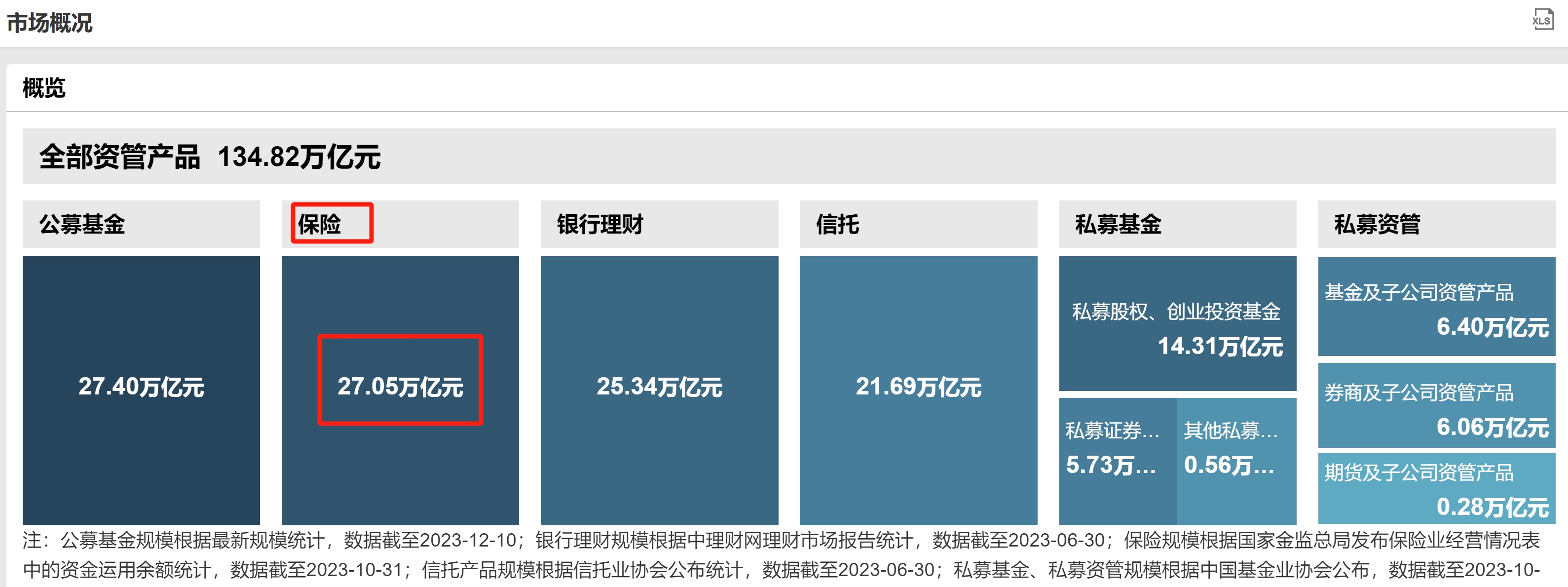

我们可能会认为保险资金是长期资金,可是,保险资金来自保费,保费对于投资决策是要求绝对回报的。大家买的保险都会承诺每年一定的正收益。这些收益哪里来?也是靠保险公司投资。投资赚了,你好我好大家好,赔了,保险公司只能用自有资金来补。所以,虽然看似保险公司的钱久期更长,其实对于每年来说,对于投资经理的考核基本都是绝对收益考核,所以他们也不会过去2-3年一直抱着白酒、医药等核心资产,ETF各种择时玩的也是相当溜的。银行理财现在也就25.34万亿,而且,其中投资于股票资产的比例更低。2023年3季度末,权益类投资金额只有4114万,占比1.27%(数据来源:wind数据库),这样的体量,确实小了一点。

3、信心来自哪里?

综上,6.5万亿的权益类基金应该能代表相当一部分的机构投资者,除了公募基金,保险和银行理财子的绝对收益要求更高,定力可能还不如公募。所以,如果这些基本盘都开始对中国和核心资产产生质疑,信心崩塌,那么谁还能给予信心呢?

4、外资赚钱了吗?

(1)长期依然是盈利的

截至2023年12月8日,北向资金(陆股通)累计买入1.77万亿(人民币),累计持股市值1.98万亿(人民币),累计盈利0.21万亿。我们根据历史北向资金的买入和持仓市值数据做了一下跟踪:虽然北向资金目前依然保持盈利的状态,但是,盈利水平从2021年2月10日的1.44万亿下降到2023年12月8日的2134万(人民币)。

(2)今年是亏钱的

我们再看一下2023年的状态,截至12月8日,今年以来北上资金亏损2999.59亿元。

(3)资金流入是持续减少的

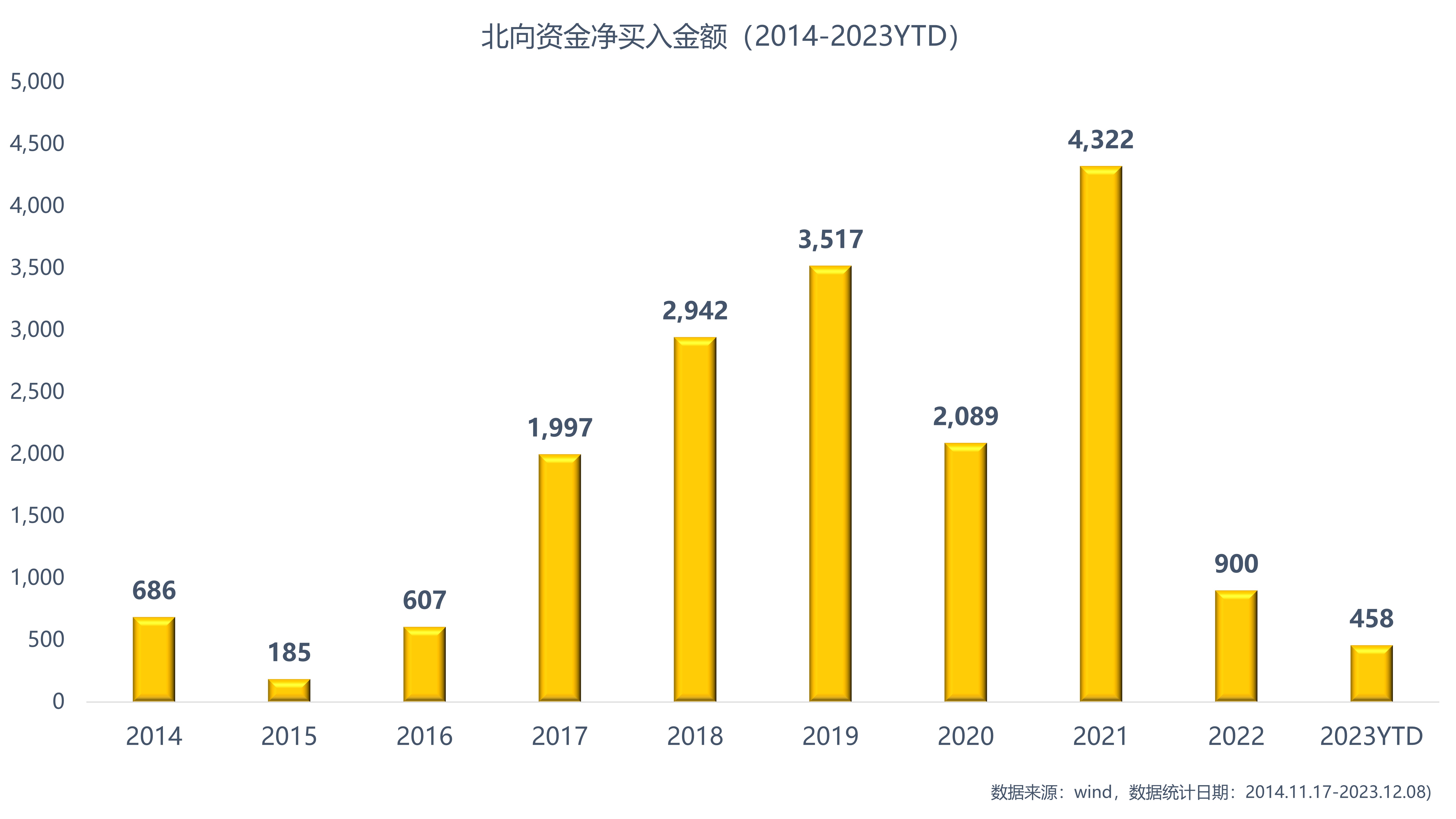

伴随而来的而是,外资流入的金额在2021年达到顶峰后出现断崖式下降,2023年流入资金只有458亿元,只有2021年的10.6%,相对2022年又近乎腰斩。所以,新入场资金在减少。

(4)核心资产依然是底仓

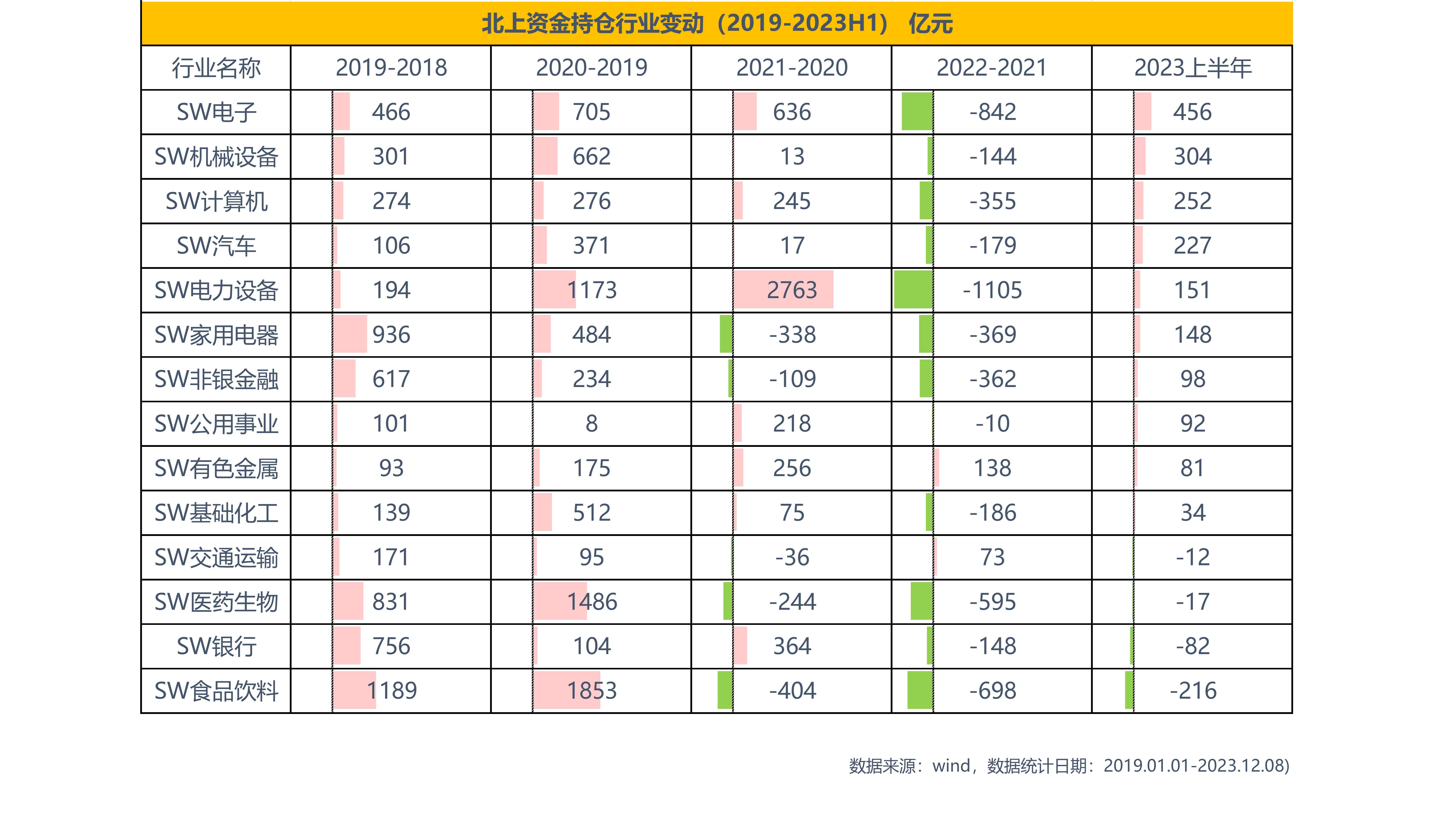

我们再看下北上资金的持仓行业,31个申万一级行业中,持仓市值超过500亿的有14个行业,集中度达到80%-85%。其中不乏中国的核心资产,包括食品饮料、电力设备、医药生物、电子、家用电器、银行等。

(5)核心资产同样也被卖出中

但是,我们也要看到,食品饮料、医药生物自2021年开始被持续卖出,电力设备在2022年也被大幅卖出。电子、机械设备、计算机、公用事业等被持续买入(除了2022)

(6)公募对比北上

我们忍不住做了一个2023年上半年公募和北向的对比图,如下:

如果我们都对核心资产失去信心,或者希望可以波段操作,结果会如何?比如我们看到食品饮料公募和外资都在大幅度减仓。电力设备外资只减了0.30%,但是公募却减少了2.19%。如果所有人都去追热点的行业,结果会如何?比如,公募和外资集体大比例加仓了电子、计算机、传媒、通信。如果这些主力资金全部卖出核心资产又追热点,会不会就是此次市场意外大幅度下跌的原因呢?背后是对核心资产、对国运的失望和怀疑吗?

考核与渠道

看到了上面的逻辑,很多人会想, 为什么不长期持有核心资产呢?为什么一定要去追逐行业贝塔、各种轮动操作呢?这就和金融机构的考核直接相关了。

1、公募基金

公募基金最常见的考核就是排名了,赚不赚钱不要紧,排名靠前直接和基金经理的年终奖相关。所以,即使2018年基金经理也亏了钱,但是排名靠前,年终奖会增加。2019年,即使基金经理赚了50%,但是排名靠后,年终奖反而会少。这样的考核规则有一定的逻辑,请问如何证明您比别人优秀呢?在同类产品里面的位置应该能证明你的优秀程度,不是吗?但是,这样做的弊端是什么?就是对投资者不够友好。对于一个投资者来说,排名不重要,赚钱才重要,不是吗?所以,市场上也逐渐出现一些完全不考核排名的公司,比如中泰资管,把基金经理的利益和投资者的利益高度一致,就OK。

2、受迫于渠道的压力

即使你是一家良心基金公司,总得有人帮你去销售。当这些基金公司到银行、券商去谈代销的时候,市场上1万多只基金,人家总不能都代销吧?到底卖谁呢?这就涉及到渠道准入的问题。为了提高工作效率、并且显示客观、公允性,各大银行总行、券商总部、甚至电商平台都会搞一套规则,而规则里面业绩和排名又会成为非常重要的指标,所以,这个排名又被镀上一层金衣,是各个基金公司打开代销渠道的“金钥匙”和“敲门砖”。你说不卷,不卷就进不了渠道,就得死。

3、保险公司

保险公司是这个市场上长期以来掌握定价权的机构。金融监管总局最新数据显示,截至今年9月末,保险资金运用余额27.18万亿元,其中,投资股票和证券投资基金为3.48万亿元,占比12.80%。至此,我们对于股市的资金有了一个更加清晰的认识:股票型基金+混合型基金有6.5万亿,保险有3.5万亿,北上资金有2万亿。

可是,对于保险机构的考核比起公募基金更为苛刻。首先,保险公司绝大部分资产会投资于房产、债券等稳健类资产,少部分投资于权益。但是,对于权益资产的考核是绝对收益考核。不论遇到什么市场,都必须赚钱。也就是说,就算遇到2018和2022年的市场,依然也是绝对收益考核。在这样的考核压力下,保险资金看似长期,其实它的考核周期也只有1年。1年内拿着核心资产不动,那大概率是找死。所以,险资的投资经理也就被迫去做ETF择时,波段操作等策略,至于核心资产嘛,能给我赚钱时再说吧。

4、私募-要的就是波动

私募就更不用多说了。2023年表现最好的是高频量化私募,越是情绪化的市场就越有利于他们。私募就是依靠情绪来赚钱的,不要和私募打感情牌,人家就是为赚钱而来,不用多说。

写在最后

这篇文章让我们对公募基金、外资(北上资金)、保险、私募的从业环境和投资行为有了一个数据支持的了解。我们一边为机构客户大量卖出核心资产感到惋惜和担忧,一边又可以理解他们所处的环境。谁愿意去故意去做一个坏人呢?但谁都需要柴米油盐,一份工作,也都担着一份考核。虽然我们没有行之有效的解决方案,但把现实看清楚一点,也算是经过认真思考。希望对大家的投资有所帮助。

考虑到文章长度,我们下篇继续讨论:到底谁是长期资金?