今天聊一位管理规模不大,但投资与业绩都有一定亮点的主动权益基金经理李海。

李海先生早前曾供职于中国银行中山分行,2011年7月加入国泰基金,历任研究员和基金经理助理,2016年6月开始管理基金产品,目前管理着国泰金泰混合、国泰消费优选股票、国泰金福三个月定开混合、国泰优质领航混合4只主动权益基金,合计在管规模22.57亿元。

他的总管理规模与单只产品管理规模都不大,但业绩表现上有值得一提之处。

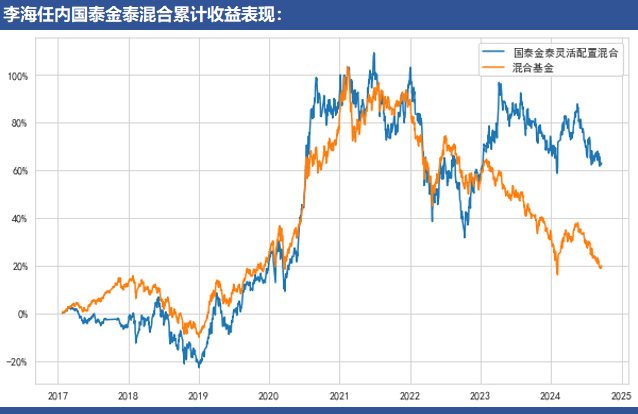

以国泰金泰混合这只由他自2017年1月24日管理至今时间最长的代表作来看,基金在其任内实现累计收益率62.53%、年化收益率6.54%、年化波动率19.62%、最大回撤37.04%、年化夏普0.35,相较同期可比基金,累计收益、风控、风险调整后收益表现都不错。

不过,若是直接看这只基金在他任内的累计收益走势图,看起来倒是怪怪的,似乎长期业绩收益的优势大部分是近两年攒下来的。

但其实不然。

拆分国泰金泰混合在其任内各年度的表现来看,李海主要是在接手这一产品的头一年因仓位择时失策导致业绩大幅不及同期可比基金,但在2018年及之后,有3个年度表现较为领先,1个年度表现中等,2个年度表现中等偏下,今年以来则表现中等偏上,整体表现算得上较为良好。

在投资上,李海主要以精选具有较好长期成长性的优质企业为主。

股票仓位方面,李海在其经理生涯早期曾有较为明显的择时偏好,一个典型的例子便是国泰金泰混合2017年三季度为回避市场中短期涨幅风险而大幅降仓,以及2017年四季度基于中长期向上机会的预判而大幅加仓,但仓位择时并没有给他带来正向的收益贡献,反而导致他当年业绩大幅落后。

2018年及之后,他没有再费力去做股票仓位的文章,而是将更多精力放在了选股上。

行业企业配置上,李海的涉猎面相对较宽,但大方向上更偏重于消费、成长,以及部分有一定消费属性的周期板块细分方向,比如轻工制造、电子、医药生物、农化制品、汽车、交通运输、通信等,企业层面则相对侧重行业内质地较好、竞争力居前的大型与中型领先企业。

配置过程中,长期成长性是他比较看重的一大要素,同时也较重视估值合理性,更偏向于在能力圈范围内具备较好长期成长性的行业内寻找优质企业,整体换手率水平不高。

持仓分散性方面,他的个股集中度较高一些,但行业均衡分散性良好,不会去做一些押宝少数行业、单一赛道这类潜在风险较高的配置。

综合过往来看,李海在他长期关注较多的方向上行业配置能力还不错,行业内选股能力较好,风控意识和能力也都较好。

今年以来他的业绩表现在同类产品里处中等偏上,在一个不算是他很顺手的市场环境里能保持这一业绩水平,应该算是不错,希望他继续保持吧。