又到了每周的问答时间,下面我们精选一些本周大家提出的问题,借此机会让大家都能对目前的基金情况有一个充分的认识。

问题一:如何投资券商行业基金?

回答:这个也是很多朋友关注的一个问题。目前我们遇到的券商基金都是属于指数型基金,跟踪的指数是中证全指证券公司指数。

所谓的中证全指证券公司指数是选取中证全指样本股中至多50只证券公司行业股票组成,以反映该行业股票的整体表现。

下图是当前中证全指证券公司指数的成份股:

而当前全市场中跟踪“中证全指证券公司指数”的基金共有17只。

它们分别是长盛中证全指证券指数(LOF)、博时中证全指证券公司(LOF)、富国中证全指证券公司(LOF)、易方达证券公司(LOF)、华安中证全指证券公司、天弘中证全指证券公司A、天弘中证全指证券公司C、华夏中证全指证券公司ETF联接A、华夏中证全指证券公司ETF联接C等。

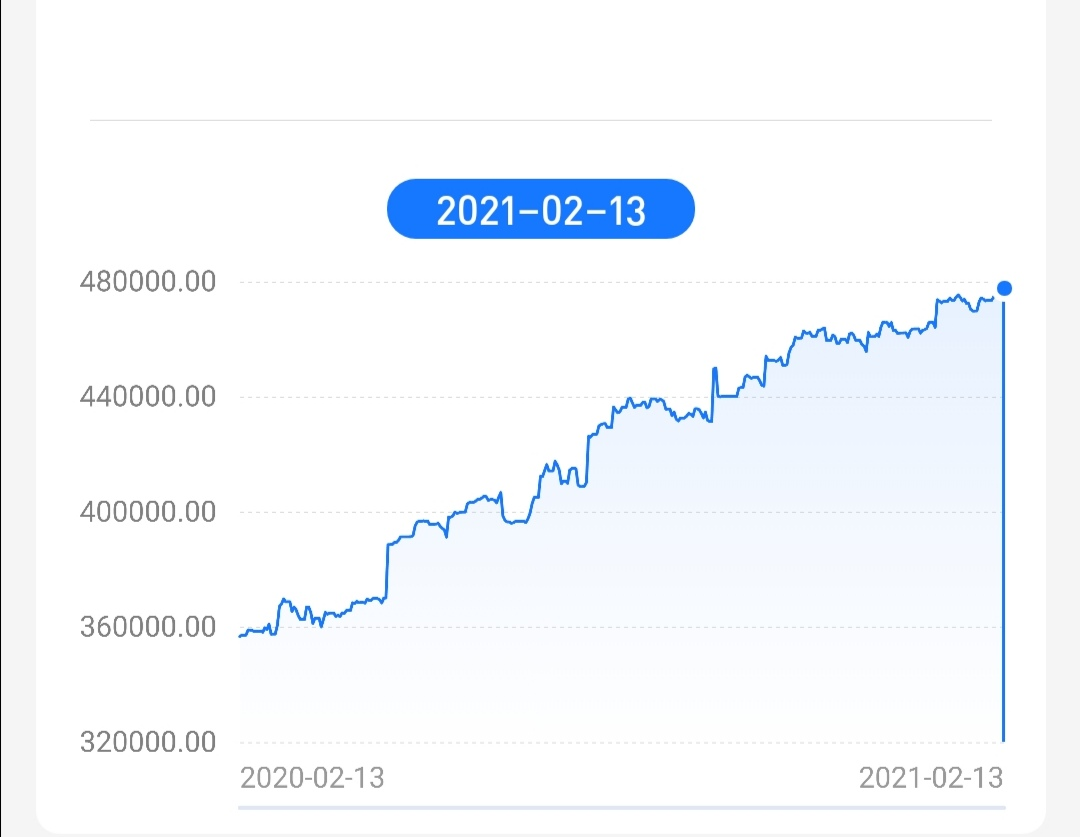

那么长期来看,这并非是值得长期持有的指数基金。下面我们以易方达中证全指证券公司指数(LOF)基金为例,这也是一只我们曾经获得过44.46%收益率的证券指数基金。

下面为当时的止盈截图:

从下面这张图来看就会发现,证券指数基金长期收益率是无法跑赢沪深300指数的,甚至远属于消费医药科技等指数基金。

这其实和券商行业的特性有关。我们来看看券商的盈利模式,券商的主要业务包括四个,它们分别是经纪业务(赚股民炒股手续费的钱,也就是佣金)、投行业务(帮助一些想要上市的公司首次公开募股,也就是大家常说的IPO)、资产管理业务(作为资产管理人发基金,帮助客户管理资产等)、自营业务(券商用自己的钱炒股)。

可以发现这几个业务几乎都需要在股市行情好的时候才能赚大钱。在18年的熊市中,证券指数基金跑输了沪深300指数,而在2019年1月和2020年6月市场反弹时,证券指数基金基本是直线上升的,远远甩开了沪深300指数。

可见证券行业是和市场直接正相关的,其业务收入与牛熊市场关系巨大,具备高波动,强周期的特性。

那么如何投资证券这类强周期的行业指数基金呢?

我们之前提到过利用市净率,即PB。这类具有周期性的指数适合于短期波段投资,即在30分位值区与70分位值区之间做网格。

从历年来的数据来看,当证券行业指数在其PB百分位低于10%,分位值低于1.5的时候买入,当百分位大于50%,分位值高于2的时候卖出,就可以可赚取周期的收益。

目前证券公司指数的PB为1.84,百分位为45.71%,因此现在还没到适合做波段的最佳时候。

主动型基金投资策略:定量结合定性,精选好基,采用均值回归逻辑,严控风险。

指数基金定投策略:低估定投,适中持有,高估卖出,即定投标的按照当前指数估值进行精选;

估值指标:PE指市盈率(TTM),PE(TTM)=成分股市值/成分股净利润(TTM),PB指市净率(MRQ),PE和PB百分位;

定投指数:采用均线定投法,设置每个周期基础定投金额,按照当期扣款率计算定投金额;

定投金额:实际定投金额=基础定投金额*当期扣款率(60%当期扣款率210%);

扣款说明:单次定投金额按照近10日振幅(指数近10日振幅=指数近10日交易日最高收盘价/指数近10日交易日最低收盘价-1)采用周定投进行扣款,比如定投初始金额设置为每周定投1000元,那么最低需要准备600元,最高需要准备2100元,个人可以依据自身的资金量设置。

这里精选了一些历史文章,以供大家学习参考!耐心看完,一定有所收获!如果还有其他疑问也可以直接在文章下方留言!

整理不易,点个赞呗!

如果你看不懂自己手中的基金持仓,不知道这只基金该不该留着,亦或是存在其他疑问,都可以在评论区下方留言,只要看到就会回复。