每天一杯拿铁,财富竟不知不觉被喝掉了?

最近看了一本书,叫做《拿铁因素》,里面讲了女孩佐伊的故事。

27岁的佐伊是旅游编辑部的副总编,收入还算不错,但工作多年怎么也存不下钱来。

有天她照常到咖啡馆买一杯续命的拿铁,瞬间被咖啡馆里的一幅照片“击中”了,心动的她很想把照片买下来,一看,定价1200美元,她立马被劝退,因为“付不起”。

这时候,咖啡师亨利给她算了一笔账:一杯咖啡4.5美元,一周只按5天算,一年下来不算利息都有1200美元,刚刚好就是那幅画的钱!

图片来源:网络

她心心念念想买的那幅画,其实只要不喝一周5杯的咖啡,就能买到了,而且这1200美元还是没有算利息的。

在这本书里面,作者提到一个词——“拿铁因素”。

他把生活中所有的非必要消费习惯,都称之为“拿铁因素”,比如“口红因素”“包包因素”或者每天都想着要靠它续命的“拿铁因素”“奶茶因素”……在作者看来,这些都是偷偷洗劫我们钱袋子的源头。

如果我们能减少没必要的即时消费,学会理财,积攒财富,就能够在将来有更多自由选择的空间。

如何更有效地把钱存下来?

近来,最IN的理财方式就是“养基收蛋”。

简单来说,就是选择净值波动小、收益稳健的稳健型产品(如短债等),基金净值每上涨0.01%就代表收到一个“蛋”,这类基民也被称为“债基收蛋人”。

去年以来,债牛行情可以说是热火朝天,有小伙伴买了短债基金,一个月就能收五六十个蛋,心里别提多美了。

Wind统计显示,过去一年,短债基金平均收益率为3.9%[i],相比单纯存银行或者买银行理财产品,这个收益率都相当有吸引力,短债基金由此也成为新一代的理财神器。

那么,问题来了:

短债基金为什么会这么火?

火出圈之后的短债基金还能买吗?

怎么选出高性价比的产品?

01

短债基金是什么?

经常听到小伙伴说,债券基金看起来“高深莫测”的,轻易不敢买,担心有坑。

其实,债券基金“大家庭”中,短债基金最为平易近人,可以作为债基配置的入门款。

短债基金(包括中短债)理解起来也比较简单,就是投资于短期限债券的基金,一般指主要投资久期在3年以下债券的纯债基金,记住两个关键字就可以:纯债、短久期。

从风险收益特征来看,短债基金的平均收益比货币基金略高一些,但其波动和回撤幅度又小于中长期纯债基金,即:

货币基金<短期纯债基金<中长期纯债基金

那么,短债基金是怎么帮我们赚钱的呢?

它有两个赚钱方法。

一个是赚利息。

短债基金通过买入债券,在债券持有到期之后就能够获得票面利息收益,简称票息,这是大部分债券投资最主要的收益来源。

只要债券到期还钱,就能稳稳赚取收益,这也是债券投资最大的优势所在,所以债券也被称为“时间的朋友”。

第二个方法是通过交易赚钱,专业术语叫“资本利得”。

什么意思呢?

其实债券和股票一样,也是会有价格波动的,在利率下行的时候,债券价格就会提高。

比如当市场利率水平下降到3%的时候,你手里过去买的票面利率是5%的债券,就会变得更加抢手,所以市场价格也会水涨船高。

近几年,利率持续走低,债券市场走出慢牛行情。不少之前把钱存在货币基金或者是买银行理财的小伙伴,逐渐将中短债基金作为闲钱增值的工具。

02

短债基金为什么火?

短债基金并不是最近才有的创新品种,运作时间最长的短债基金在2006年就成立了,为什么去年以来短债基金突然火了?

一个是股市经历了两年震荡市,大家心累了,不想再折腾,纷纷寻求“避险”。

所以我们看到,去年以来,涨得好的都是一些确定性比较高的资产,包括红利股、债券等。

另一个,在去年连续4次降息后,大家发现,存钱吃利息的策略也不行了,不管是存定期还是买银行理财,收益率都越来越低,这种情况下,短债基金的高性价比就凸显了。

收益率跑赢银行理财

银河证券数据显示,截至2024年2月29日,中短期纯债债券型基金(A类)过去一年、三年、五年的区间平均收益分别为3.90%、10.51%和16.81%,这个收益率显著跑赢普通货币市场基金的同期回报(1.91%、5.81%和10.52%),也明显高于当前只有两个多点的银行理财产品。

有小伙伴会说,可能因为过去几年刚好是债券牛市?如果拉长时间,收益又如何呢?

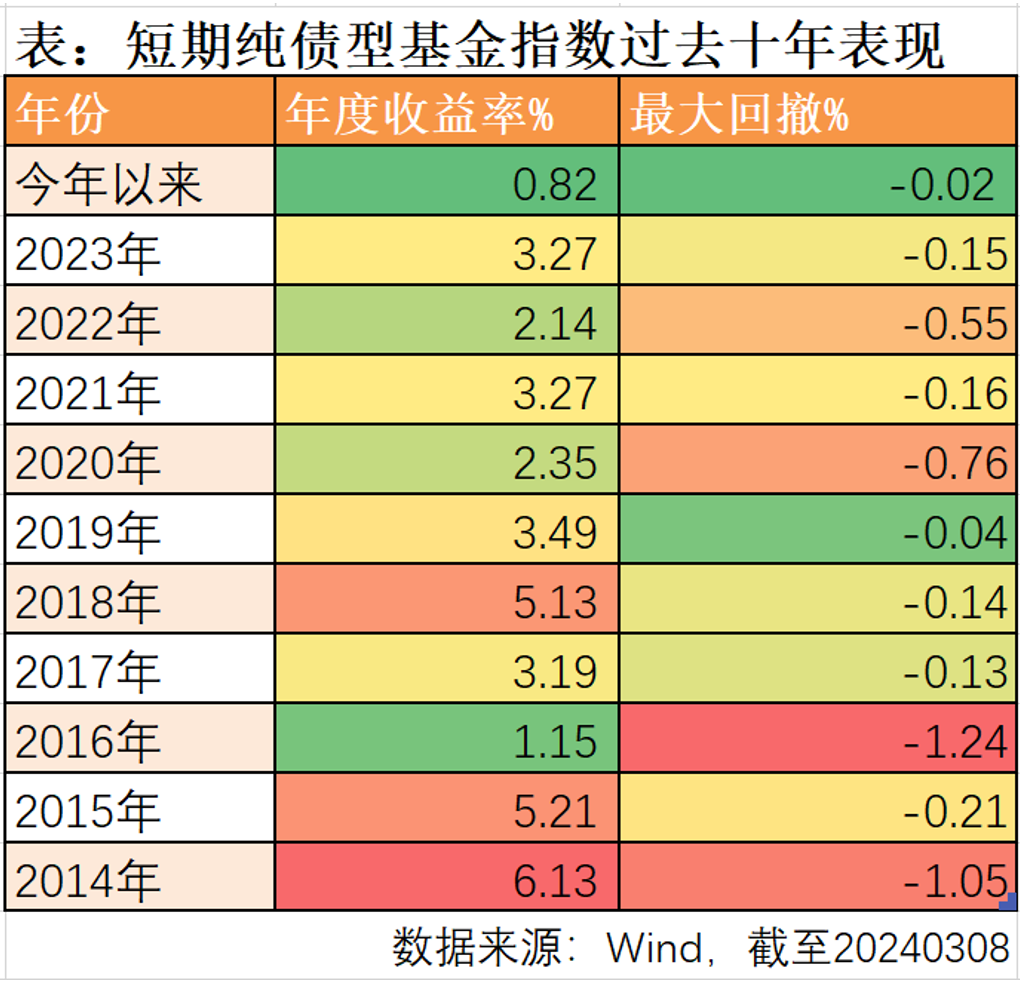

一起来看看十年的数据:

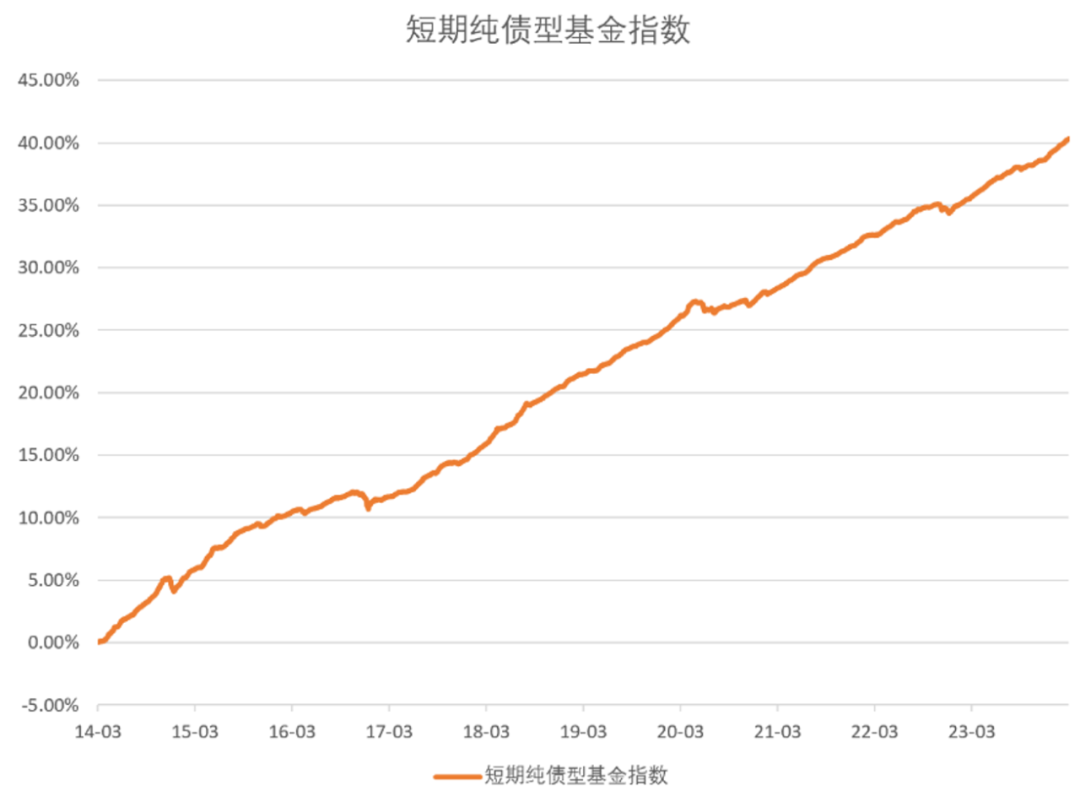

数据来源:Wind,统计区间20140308~20240308

从短期纯债型基金指数过去十年的业绩走势图可以发现,短债基金是一类净值持续创新高的品种,由于主要收益来源是票息,只要持有时间不要太短,大概率能获取一定的收益。

波动低,回撤小

前面提到,中短债基金的定位是主打货币增强或理财替代,因此,除了收益之外,最大回撤也是债基“收蛋人”非常关心的一个的指标。

我们再来看看一组数据。

从上图可以看到,过去十年,短债基金每年都实现正收益。最大回撤方面,除了2014年和2016年,基本都控制在1%以内,在资金安全性上的优势还是很明显的。

更可贵的是,无论市场是牛市还是熊市,短债基金的收益稳定性都比较好。Wind统计显示,短期债券型基金指数自2006年7月28日的基日以来,已经连续17个完整年度取得正收益。

所以,对于投资风险偏好较低、有一笔至少一个月不用的钱,又希望获得比货币基金高一点收益的投资者来说,短债基金就是“真香”的选择了。

无需择时

短债基金作为资产配置中的“压舱石“,在投资时,我们基本不需要太关注买入时机。

但是,需要注意一点,相比货币基金和银行理财产品,短债基金是有申赎费用的,如果持有时间少于7天,要收1.5%的赎回费。从历史数据可以看到,大部分短债基金每年的收益也就3%-4%,如果只持有7天,赚的钱还没有1.5%的赎回费多,是非常不划算的。

不过,现在大部分短债基金都支持7天或30天以上免赎回费,所以买短债基金一定要看清楚申赎规则和费用,做好功课。

03

如何挑选会下蛋的短债基金?

说了这么多,大家最关心的问题来了,怎么选到一只会下蛋的短债基金呢?

我们给大家梳理了两个简单的步骤。

三个看:看回撤、看收益、看胜率

目前,市场上的短债基金接近800只,要选出合适的产品,可以先根据几个数据指标进行初步筛选。

第一,看回撤。

对于短债基金,有一个标准在渠道当中应用很广,叫做“双30短债基金”,指的是自产品成立以来最大回撤小于30bp(0.3%),最大回撤恢复天数(交易日)小于30天的短债基金。

这个指标看的就是回撤,毕竟短债基金作为一种现金理财工具,我们最不希望的就是出现浮亏,一旦出现浮亏,能不能快速修复,是一个非常值得关注的因素。

第二,看收益。

我们按照“双30”指标做了一波筛选,发现全市场符合这一标准的短债基金有151只(多份额分开计算),其中成立满5年的基金只有6只(有3只属于同一基金的不同份额)。

这6只满足“双30”标准,且成立满5年的基金中,近一年来收益表现最好的就是广发招财短债A。

Wind统计显示,截至2月29日,广发招财短债A最近一年的回报是4.01%,同期最大回撤为0.08%,最大回撤恢复天数(交易日)是4天。

拉长时间看,广发招财短债也具有回撤较小、最大恢复天数较短的特点,其自2019年1月18日成立以来的最大回撤是0.25%,最大回撤恢复天数(交易日)是29天。

也就是说,在这批短债基金中,广发招财短债A的成立时间足够长,浮亏修复能力比较快,同时近一年收益表现突出,可以列为我们的关注品种。

第三,看胜率。

除了收益和回撤,还有一个值得关注的指标——胜率。用通俗的话来解释,投资者在选基金时,除了关注基金的赚钱能力(收益率),还会关注收益的来源及其稳定性,而后者,通常用胜率这个指标来衡量。

我们用来买短债基金的钱也要兼顾流动性,可能一两个月左右可能就要用到,这时候,基金的月度胜率也是观察指标之一。

月度胜率就是,持有一个月取得正回报的概率是多少。

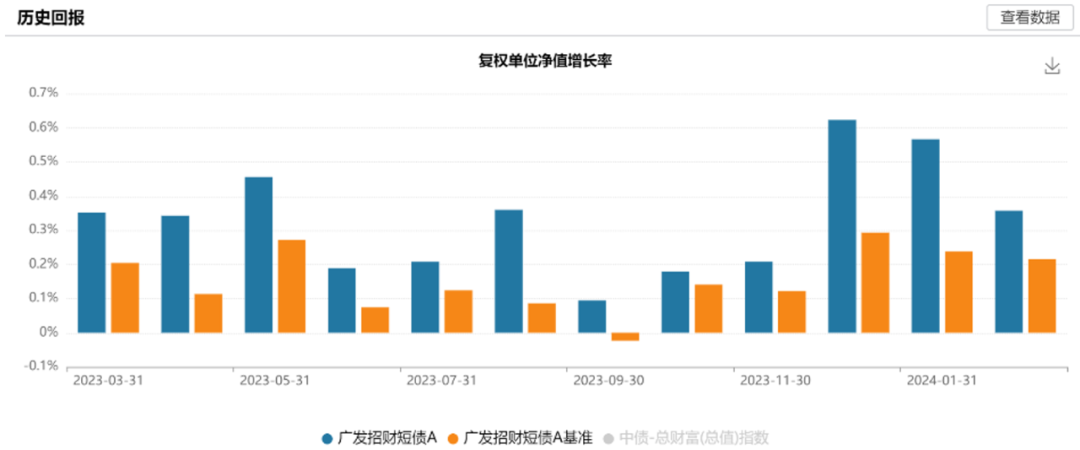

数据来源:Wind,统计区间20230301~20240229,历史业绩不代表未来表现,基金有风险,投资需谨慎

以广发招财短债A为例,从上图可以看到,过去一年,该基金每个月都实现了正收益,且悉数跑赢业绩比较基准。

拉长时间周期看,广发招财短债A成立于2019年1月18日,成立以来的62个完整月度中,仅有5个月份没能取得正收益,过去5年的月胜率达到92%。

两个选:选资历、选风格

通过量化指标选出了历史表现突出的短债基金之后,我们还得考察一下基金经理,毕竟基金经理的管理经验、投资风格,在很大程度上决定了一只基金的特质。

以广发招财短债A为例,基金经理方抗就是一位经验丰富、风格谨慎细腻的债券基金经理。

资料显示,方抗拥有14年从业经历,其中基金投资年限达到9年,经历过2015年以来债市的多轮牛熊周期,曾管理货币基金,对于需要兼顾收益和风险的中短债基金,积累了丰富的管理经验。

在短债基金的管理中,方抗的理念是:

“希望自己管理的产品净值波动比较小,让投资者在短期波动时拿得住,中期持有赚得比货币多,尽量减少产品回撤的深度和持续时间。”

在操作中,方抗也坚持以绝对收益作为投资原则。在构建组合时,首先考虑的是未来可能会面临哪些不确定因素,严控各类风险敞口的暴露水平,力求在控制回撤的基础上追求稳健的长期收益。

可以说,这样的管理理念跟我们购买短债基金的出发点是一致的,拥有共同的目标,才能一起走得更远。

04

结语:从收蛋自由开始

在《拿铁因素》一书中,佐伊提出了一个问题:

如何才能富有地生活?

咖啡师亨利告诉她,富有是一种心态。你要像一个富人一样生活,像一个富人一样从容,你要想自己账户上的钱在不断地累积,所以你可以很从容地支配你手里可以支配的钱,而不是像一个穷人一样思考。

所以,如果放弃一些生活中没有必要的消费,比如喝酒、抽烟、用不完的口红、过量的奶茶咖啡,选择把钱存下来,进行有计划的投资理财,比如加入“收蛋”大军,从拿铁自由变成收蛋自由,不就向财务自由的方向又前进了一步吗?

[i] 数据来源:银河证券,截至2024年2月29日,中短期纯债债券型基金(A类)过去一年区间平均收益率为3.90%。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END