最近看到两篇关于港股的文章,一篇是来自韭圈儿的《港股,无人生还》,一篇是陈果策略的《港股迎来年内最佳机会》。

前者比较接地气的论述了这两年我们普通人做港股投资的心理历程,引发众多网友共鸣,经过持续的失望、希望,如今多数人对于港股的心态发生变化,预期降低。不过正如文章尾部所疑问的,当心态生变,转机是否来了?

后者则从专业的角度出发,深度分析当前港股筑底风险是否已充分释放,最终从美国的宏观经济、货币政策;国内的经济货币环境;港股的估值、流动性、资金等多方面,得出:主要指标开启反转,港股配置机会凸显。

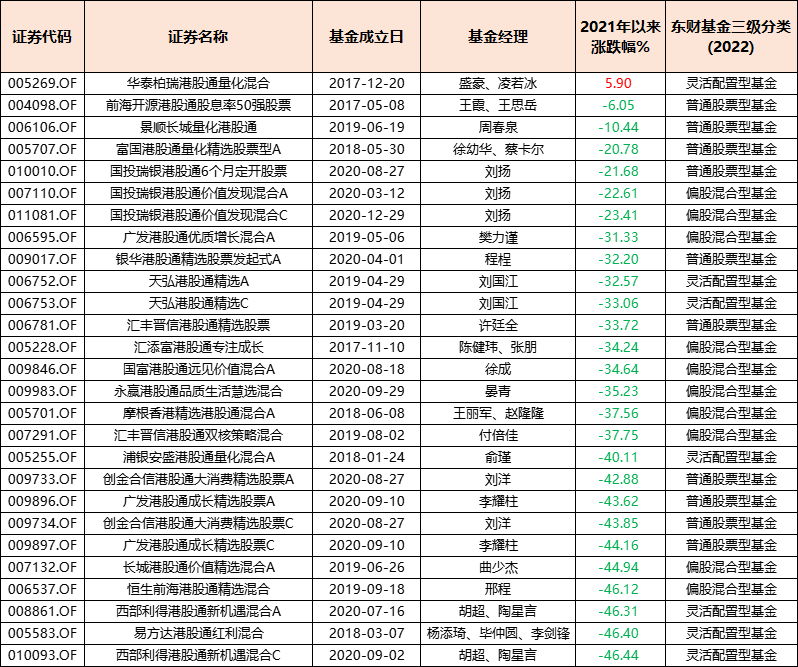

Choice统计显示,自2021年以来至今恒生指数的跌幅已经达到了28.74%,而梳理全市场名称中含有“港股通”且在2021年前成立的主动权益基金共有27只(不同份额分开统计),在这一波调整中,跌多涨少。

数据来源:Choice,截至2023/6/12

从各年度的业绩看,华泰柏瑞港股通量化混合表现也非常突出。

2021年,它是唯一正收益的;

2022年,能将全年跌幅控制在4%以内的有3只,它又是其中之一;

今年以来,正收益超过3%的只有3只,它还是其中之一,且位居第2。

数据来源:Choice,截至2023/6/12

通过对该基金的行业、持股等方面的分析,我们能够得出一定的结论。

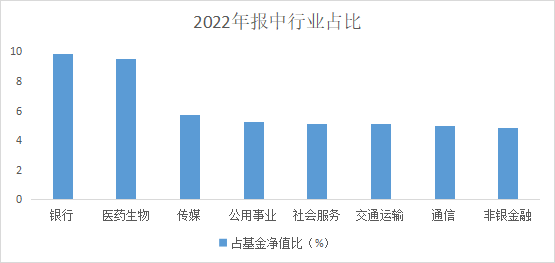

首先,重仓行业的特别。

2022年报数据显示,在申万一级行业权重分布中,华泰柏瑞港股通量化混合主要布局的前三大行业分别是银行9.83%、医药生物9.54%、传媒5.72%,这样的布局与多数主观选股的港股基金不同。

数据来源:Choice,截至2022/12/31

尤其是第一大重仓行业,银行,一直是华泰柏瑞港股通量化混合的重点布局行业,在“中特估”概念的催化下,港股大金融强势领跑。

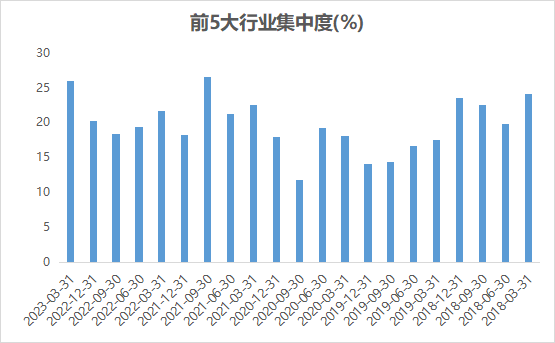

其次,行业与持股的分散。

自2017年12月成立以来,华泰柏瑞港股通量化混合每个季度前五大行业集中度都在30%以下,平均集中度是19.75%。

数据来源:Choice,截至2023/3/31

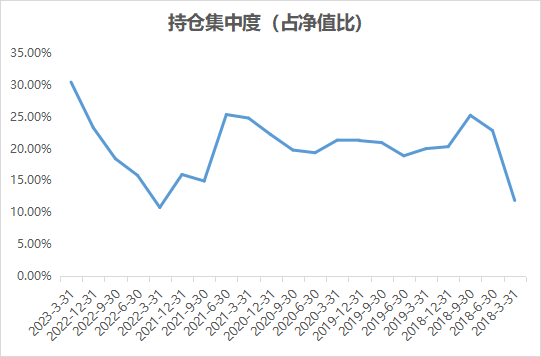

持股方面,前十大重仓股集中度多在30%以下,平均集中度数值是20.17%。

数据来源:基金定期报告,截至2023/3/31

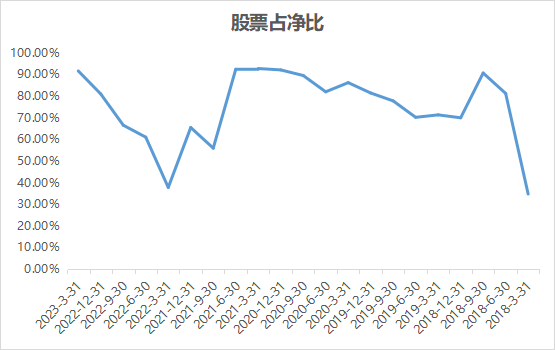

基金合同显示,华泰柏瑞港股通量化混合的股票仓位可在0-95%之间调整。

也就是说,基金能够在极端市场下通过减仓规避风险,在行情来临时加仓争取把握投资机会。

查阅历史持仓情况能够发现,该基金于2021年中报后迅速降低股票仓位,从原先21Q2近九成降低至22Q1的四成不到,顺利躲过了这段时间恒指的持续下跌。

此后,仓位不断提升,尤其是从22Q4从前一季度的66.54%增加至80.96%,到了23Q1股票占净值比重达到91.61%。

数据来源:基金定期报告,截至2023/3/31

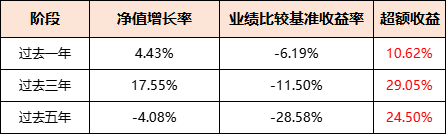

不仅仅是近1年,将时间再拉长,近3年、近5年,华泰柏瑞港股通量化混合都跑赢同期业绩比较基准。

数据来源:2023年一季报,业绩比较基准:恒生指数收益率*90%+银行活期存款利率(税后)*10%

该基金的投资目标是:利用定量投资模型,通过对企业的基本面、经营状况进行深入研究,选择出基本面良好、成长性良好的公司进行投资,在严格控制投资组合风险的前提下,力求超越业绩比较基准的投资回报,争取实现基金资产的长期稳健增值。

据了解华泰柏瑞港股通量化混合采用的是阿尔法最大化策略。

即释放相应的约束条件,尽可能将阿尔法模型的预测信息传递到投资组合中,追求更高的阿尔法。

该策略主要有两大特点:

1、不设策略的跟踪基准

常见的量化基金都有策略基准及跟踪误差限制,要么跟踪某一指数,要么是绝对收益产品,而阿尔法最大化策略则释放掉了策略基准的约束,尽可能地捕捉收益。

2、松绑行业暴露的限制

有些阿尔法因子其实可以做跨行业比较,在阿尔法最大化策略中,会松绑这些因子对行业的暴露,为的是阿尔法更大化。

同时在波动较大的港股市场中,成熟的量化投资技术可以更加及时地处理多维关键信息处理,并加快反馈和处理的流程,减少人为主观决策的偏差。

华泰柏瑞港股通量化混合的掌舵者有两位,分别是:

盛豪,量化投资界的资深战将。

英国剑桥大学数学硕士科班出身,先后就职于具有超过50年经验的全球领先风险模型供应商Wilshire Associates和ETF市场交易量前十的对冲基金Goldenberg Hehmeyer Trading Company。

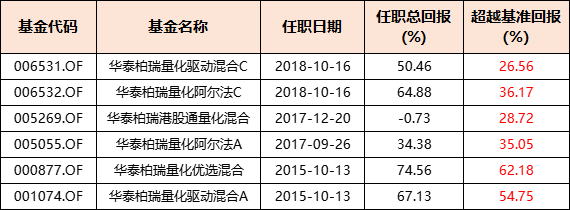

他管理时间在3年以上的多只产品均获得超越基准的收益。

数据来源:Choice,截至2023/6/13

硕士毕业于芝加哥大学金融数学专业,本科毕业于复旦大学金融学专业。2012年10月加入华泰柏瑞基金,历任产品助理经理、助理研究员、研究员、高级研究员。现任量化与海外投资部投资经理。

能够在量化投资上持续做超额收益,离不开基金经理,更离不开团队的支持。

因为量化投资背后的因子的挖掘、策略的迭代、模型的维护,都是庞大且负责的工作,非单个人可实现。

华泰柏瑞是一家很早就确认了量化投资发展道理的基金公司,其量化团队在业内久负盛名。

2012年便开始组建团队,至今形成了比较完整的人才梯队,从70后到80后到90后,前浪澎湃、后浪汹涌。

目前,团队共16人,成员背景多元化,有学数学、物理、金融工程的,也有学经济学的。日常工作重点,成员一半专注投资,负责整个平台上的公募、专户的量化策略及交易,另外一半集中在量化模型研究上。

可谓是强大的团队下无弱兵。

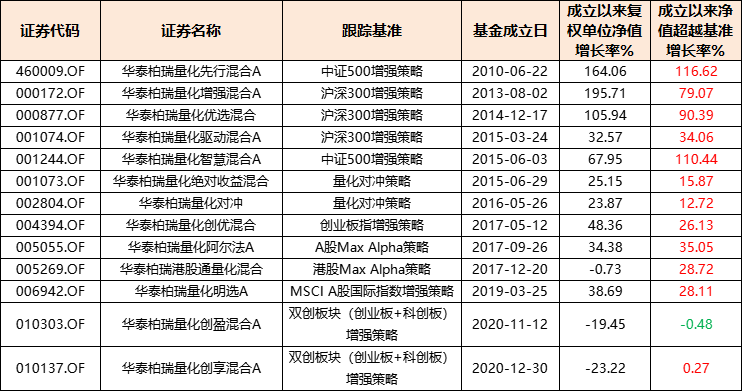

时至今日,华泰柏瑞基金是市场中仅有的、连续三届“量化投资金牛基金公司”(来源:中证报,18.3/19.4/20.3),旗下成立时间在三年以上的均获得超越基准的收益。

数据来源:Choice,截至2023/6/13

“尽管外部环境存在一些波动,2023 年中国经济复苏的确定性仍然较高,我们认为在此基础上,港股市场或有较强的业绩支撑。虽然去年十一月以来已累积了一定的涨幅,我们认为当前港股市场的整体估值仍具有较高的性价比,如果经济复苏的逻辑逐步得到验证,市场估值或还有继续向上修复的空间。在盈利增长和估值修复的双重驱动下,我们对全年港股市场的表现维持乐观。

同时,我们也会严密关注可能存在的外部风险。从策略的角度,我们认为市场受情绪或主题驱动的持续时间可能较短,股价表现的核心因素还是会回归于基本面,因此我们判断之前被压抑的一些基本面量化因子在今年有望有较好的表现,当前可能是通过量化策略配置港股的较好时点。”

风险提示

市场有风险,投资须谨慎,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。