【GDP、就业与人口】四季度 GDP 当季同比增长 5.2%,低于市场预期的 5.5%;2023 年全年 GDP 同比 5.2%,小幅超出全年 5%的 GDP 增速目标。12 月城镇调查失业率 5.1%,较 11 月环比季节性上升 0.1 个百分点。值得注意的是,统计局新公布了分年龄段不含在校生的劳动力调查失业率,12 月不含在 校生的 16-24 岁、25-29 岁、30-59 岁失业率分别为 14.9%、6.1%、3.9%。此前统计局公布 16-24 岁 以及 25-59 岁就业人员调查失业率,此口径的就业人员指年满 16 周岁,为取得报酬或经营利润,在 调查周内从事了 1 小时(含 1 小时)以上劳动的人员,因此与新口径相比包括在校寻找兼职的在校生。 旧口径的分年龄段失业率于 2023 年 7 月停止公布,6 月 16-24 岁失业率为 21.3%。此外,我们观察到 12 月就业人员平均工作时间达 49 小时/周,为 2018 年有数据以来的高位。最后人口结构方面,全国 人口总量减少,老龄化程度加深,2023 年全国人口比前一年末减少 208 万人,60 岁及以上人口占比 21.1%,较前一年上升 1.3 个百分点。

【居民收入与支出】居民收入和消费数据显示,居民消费倾向上升潜力有限,促进消费需政策发力。去年四季度,居民人均可支配收入同比增速 6.7%,较三季度加快 0.6 个百分点;居民人均消费支出 9.5%,较三季度放缓 1.6 个百分点。居民人均消费支出速度在 2023 年全年快于居民人均可支配收入 增速,居民平均消费倾向从 2022 年的 66.5%上行至去年的 68.3%,已经接近疫情前的 70%,因此通过 诱导居民提高消费倾向的促进消费政策可能空间有限,需要政策从其他方向发力。

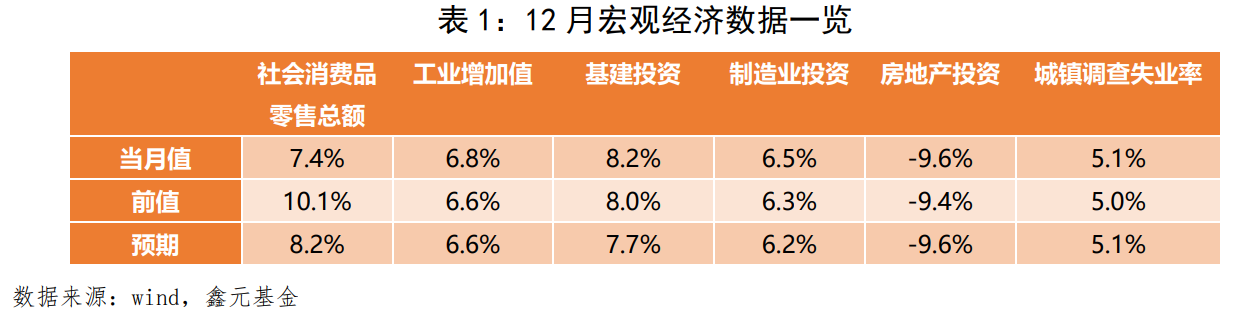

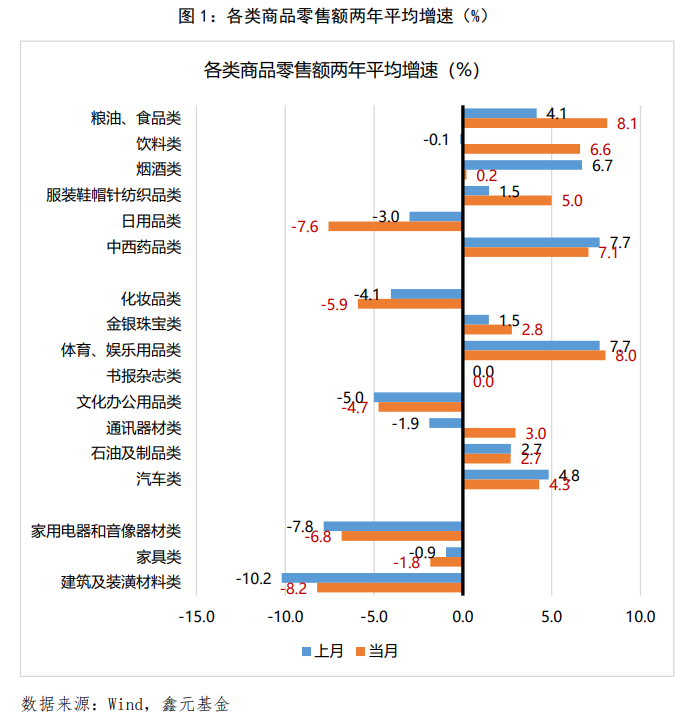

【消费】社零两年平均同比增速小幅改善,但消费增速绝对值仍然偏低。12 月,社会消费品零售总 额同比增长 7.4%,低于预期的 8.2%,较前值 10.1%下行 2.7 个百分点。按两年平均来看,12 月社零 两年平均同比2.7%,较前值的1.8%边际改善。12 月商品零售同比增长4.8%,两年平均同比增长2.3%,较前值上行 1.3 个百分点;餐饮收入同比增长 30%,两年平均同比增长 5.7%,较前值下降 1.7 个百分 点。12 月社零季调环比 0.4%,符合季节性。总体来看,12 月社零同比增速弱于预期,且剔除基数 效应的两年平均增速绝对值处于低位,显示消费修复的动能较弱,其中商品零售两年平均增速低位 徘徊,餐饮增速有所回落。区分零售商品类别来看,按照两年平均,必选消费较有韧性,食品(8.1%, 前值 4.1%)、饮料(6.6%,-0.1%)、纺织服装(5%,前值 1.5%)等增速修复,药品(7.1%,前值 7.7%)维持较高景气度;可选消费较为疲软,其中化妆品(-5.9%,前值-4.1%),汽车(4.3%,前值 4.8%)等可选消费和大件耐用品增速回落,但金银珠宝(2.8%,前值 1.5%)、通讯器材(3%,前值 -1.9%)保持一定的韧性;此外地产相关可选消费增速总体有所修复,家用电器(-6.8%,前值-7.8%)、 建筑装潢(-8.2%,前值-10.2%)等增速小幅改善。

【生产】工业生产同比继续边际改善,基数效应可能有一定贡献。12 月,工业增加值同比增长 6.8%, 好于预期的 6.6%,较前值上行 0.2 个百分点。12 月工业增加值季调环比 0.5%,增速较 11 月的 0.8% 有所下行,工业增加值两年平均增速亦有所回落,可能受到去年 12 月寒潮天气、流感以及工业生产 淡季等因素影响。因此基数效应可能对同比增速的持续改善有一定的贡献。三大门类行业中,按照 两年平均,采矿业、制造业、公用事业工业增加值分别为 4.8%、3.6%、7.1%,较前值分别下行 0.1、 0.7、上行 3.1 个百分点。区分行业来看,20 大子类行业中,按照两年平均来看,上游采掘增速总体 稳定,煤炭开采(4.7%,前值 5.3%)、石油和天然气开采(5.1%,前值 4.5%) ;中游产业增速分化, 化工(11%,前值 10.2%)、电力、热力生产(7.2%,前值 4%)景气度回升;有色(9.6%,前值 9.8%)、 电气机械(10.4%,前值 11.3%)维持韧性;黑色(2.4%,前值 7.2%)、橡胶(0.9%,前值 1.9%)、 交运设备(3.8%,前值 4.6%)等行业景气度下行。下游行业中,医药增速(-2.4%,前值-5.7%)低 位修复,汽车(6.3%,前值 12.5%)高位回落。

【投资】12 月固定资产投资、基建、房地产、制造业投资累计同比分别为 3%、8.2%、-9.6%、6.5%; 当月同比分别为 4.1%、10.7%、-12.5%、8.2%,分别比上月变化 1.2、5.4、-2、1.1 个百分点;两年 平均增速分别为 3.5%、10.5%、-12.6%、7.8%,分别比上月变化 1.8、1、2.8、1.2 个百分点。基建投资方面,随着此前增发的万亿特别国债资金下达、12月重启PSL,三大工程项目部分落地,基建投 资增速有所回升。制造业投资方面,随着制造业企业产能利用率回升,库存低位回补以及盈利逐步修复,预计制造业投资将继续改善,但制造业回升动能可能较缓。地产投资方面,12月地产保持弱势, 竣工同比保持为正且再次上行,继续对地产投资形成一定支撑,但新开工和施工增速恶化。具体来看, 销售、新开工、施工、竣工面积累计同比分别为-8.5%、-20.4%、-7.2%、17%;当月同比-12.7%、-10.4%、 -7.2%、15.3%,相对上月分别变化-2.5、-15.3、-10.9、3.1 个百分点。2023 年全年地产销售面积 11亿平方米,为2012 年以来的低位。当前需求端居民未来收入预期仍待修复、对房价上涨缺乏信心;供给端地产开发商债务问题尚待出清,叠加人口结构变化等中长期因素,2024 年房地产销售和投资 增速可能仍不乐观,后续继续关注 PSL、以及财政对保障房、城中村等“三大工程”的支持力度,以及“三大工程”项目的实际进展。

【市场影响】12 月经济数据表现总体未见明显改善,各部门数据分化。消费同比增速低于预期且两 年平均增速仅略有改善,显示在经济总体增速下行的情况下,居民收入增速处于低位,消费者购买力 不足,消费结构上也显示必选消费、“高性价比”消费可能更受青睐。工业生产增速在低基数下持续 改善,但在下游需求偏弱的大背景下,后续生产的走势仍面临较大不确定性。固定资产投资有所改善, 其中在特别国债资金下达、PSL 重启、三大工程逐步形成工作量的情况下,基建投资开始发力,其持 续性值得关注;地产投资继续低位徘徊;制造业投资小幅回升,但动能不强。总体来看,除基建增速 对投资形成一定支撑外,12 月经济数据表现平淡。

对于债市而言,1月降息落空、叠加税期影响,长短端债券收益率均有所上行,但在前期财政资金投放、以及央行超额续作 MLF 等呵护资金面的措施下,债券市场总体调整幅度有限。往前看,经济基本面仍然偏弱,一季度降准和降息仍然有一定的必要性,市场将继续博弈降息降准,而海外通胀得到 较好控制的背景下,欧美经济体利率下行的方向不变,因此 2024 年人民币汇率波动对政策利率的掣 肘预计将有所减弱,但考虑到银行净息差收窄的压力较大,存款利率下调更具有迫切性。总体看,短期内,虽然债券收益率或受到未来增发国债、资金面季节性波动等因素影响,但由于经济基本面不 佳,收益率上行波动的空间均有限。长期看,债券收益率仍有下行空间。

对于权益市场而言,经济修复动能偏弱,市场或将维持震荡走势,结构性的机会更值得关注。鉴于 2024 年中国人口老龄化程度进一步加深,医疗等银发经济相关产业或有一定机会,12 月药品零售增 速亦处于高位;此外,必选消费中的纺织服装、可选消费中的通讯等增速较有韧性,地产链的家电零 售增速低位修复,或为当前值得关注的板块。

$鑫元鑫动力混合C(OTCFUND|012097)$

$鑫元价值精选混合C(OTCFUND|005494)$

$鑫元欣悦混合C(OTCFUND|016903)$

免责声明

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。 在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式 的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。 本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。