近期,硅谷银行风险事件引发市场关注。关于硅谷银行会否成为下一个雷曼兄弟,事件影响究竟有多大,海内外多家券商展开讨论分析。基于3月13日宣布FDIC接管硅谷银行,大部分机构投资者认为外溢影响有限。

国内投资者之所以关心远在千里之外的一家银行的风险事件,并不是看热闹,而是在全球经济一体化背景下,关注海外的“蝴蝶振翅”是否会引发殃及自身的“金融飓风”。牵一发而动全身。这也是为什么拥有全球视野、擅长大类宏观研判的基金经理备受市场青睐的原因。

广发基金张雪入行时亲历了2008年全球金融危机,涉足人民币债券、外币债券、外汇、衍生品市场等多类资产和多个市场,也由此形成了全球视角的宏观研究思维和良好的大类资产配置能力。这也助力她在2014年开启公募投资之路后的9年时间里,斩获了16座权威大奖。去年基金四季报中,张雪表示,2023年一季度,美债区间波动,美股预计有小幅的盘整。其中,美债十年期预期仍将在3.5%至4.0%区间波动,二季度后有趋势下行的机会。

9年16座奖杯的固收大满贯基金经理

熟悉固定收益基金投资的投资者,对张雪都不会陌生。她于2006年踏入资本市场,拥有8年银行工作经验、9年公募管理经验。亲历过全球金融危机和多轮股债市场牛熊转换的张雪,拥有敏锐的市场嗅觉和风险控制能力。这也助力其在公募投资中取得优秀的业绩,屡获市场大奖。

数据显示,张雪历史管理过的全部6只产品任职区间收正,5只任职区间年化回报在5%以上。凭借出色的业绩,张雪自2016年以来连续五年荣获业内权威奖项,不仅拿下“金牛奖”“明星基金奖”“金基金奖”,还取得了晨星(中国)“2021年度普通债券型基金奖”。

2021年,张雪加入广发基金,现任混合资产投资部副总经理,兼任固定收益研究部副总经理。截至2月28日,张雪在管产品共有4只,类型涵盖二级债基、一级债基、偏债混合基金。广发价值回报和广发恒通六个月持有均是偏债混合型基金。其中,价值回报的股票仓位比例为0-40%,恒通的股票仓位比例是0-30%。

从任职回报和回撤表现来看,张雪在广发价值回报和广发恒通六个月持有这两只基金都取得了良好的业绩,任职年化回报分别达到4.69%和7.85%,最大回撤分别控制在2%以下和3%以下,体现了较好的风险收益比。另从银河证券的同类排名看,两只基金近一年的业绩表现突出,排名分别位于同类前5%和10%分位。

过去一年,全球面临较多的不确定因素,股债市场的波动均有所加大,张雪是如何在较低回撤的基础上获得了稳健的收益?下面,我们就从两只产品的定期报告出发,看看张雪是如何通过股债配置,实现较好的风险收益比的。

应时而变 积极调整股票仓位

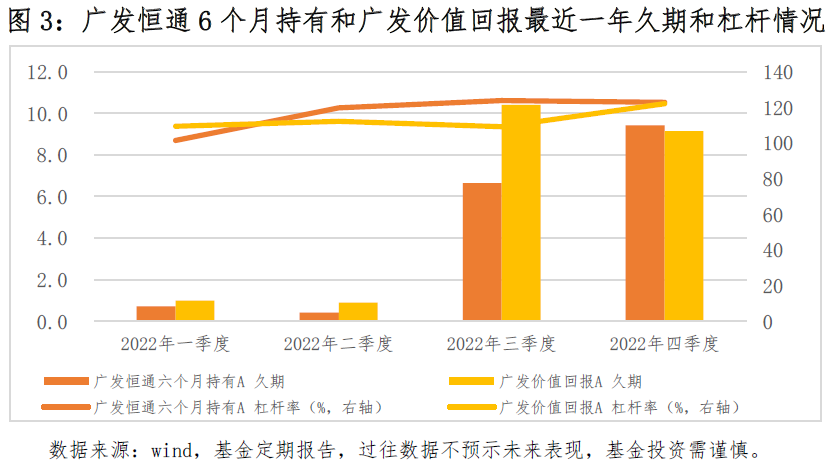

在“固收+”管理上,张雪的策略特点是以纯债资产作为底仓,希望通过股票和可转债资产来增厚收益。广发恒通6个月持有和广发价值回报最近一年的资产配置显示,张雪在股债配比方面有着明显的择时行为。

首先,仓位上看,虽然同为偏债混合型基金,广发恒通6个月持有和广发价值回报过去一年的股票平均仓位为13.71%和7.92%,可见前者的定位相对积极,而后者则更偏防御,这也与两只基金过去一年的业绩回报和回撤特征相吻合。

其次,张雪是在2022年3月15日接手广发价值回报,当年一季报显示,组合在股票的配比不到3%,而在2021年四季度末,该数值为20.08%;截至二季度末,广发恒通6个月和广发价值回报的股票仓位均降至0.8%以下,侧面反映其在上半年对权益市场持谨慎态度。随后的三季度和四季度,两只基金的股票仓位均有明显拉升。

结合定期报告中的基金运作分析,我们还原了张雪在择时方面的投资逻辑及操作思路。去年4月,A股出现快速回调,她选择加仓权益,获取了五六月期间对疫情冲击和俄乌冲突的补偿性修复。6月底,张雪认为部分板块已积累较多反弹,选择提前降低持仓,避开了7月的市场回调。而基于市场或将修正对联储加息预期、权益市场四季度有望回暖的判断,张雪从8月起逐渐加仓,随着11月底A股触底反弹,基金也取得不错的收益。

如图1所示,截至2022年四季度末,广发恒通六个月和广发价值回报的股票仓位占比分别为23.77%和15.84%。关于提升仓位的原因,张雪在2022年四季报中明确写道:“权益市场经过近一年半的调整,从幅度和时间维度上都比较充分,处于赔率较好的位置。因此,采取了较为积极的布局。”

通过基金仓位变化和定期报告的投资策略陈述,我们可以看到,在去年黑天鹅事件频发、风险资产波动明显加大的市场背景下,张雪通过自上而下的宏观研究,较好地把握了股债市场的大方向,并通过前瞻性的调仓控制净值回撤、获取了稳健收益。

精选高等级债券 灵活调整久期

由前文分析可知,张雪会结合宏观研究、市场环境自上而下调整股票仓位,展现其良好的资产配置能力。那么,她在信用债、可转债等资产方面是如何操作,具有什么样的特点呢?

关于这一点,晨星(中国)团队曾给出这样一段评价:“在超过6年的管理期内,基金经理在信用债和转债投资方面展现出了优秀的投资管理能力,在不同市场环境下均为投资者提供了良好稳健的投资回报。”

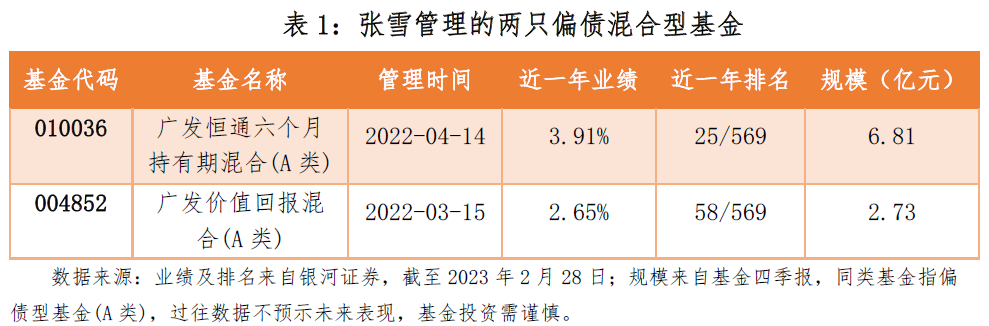

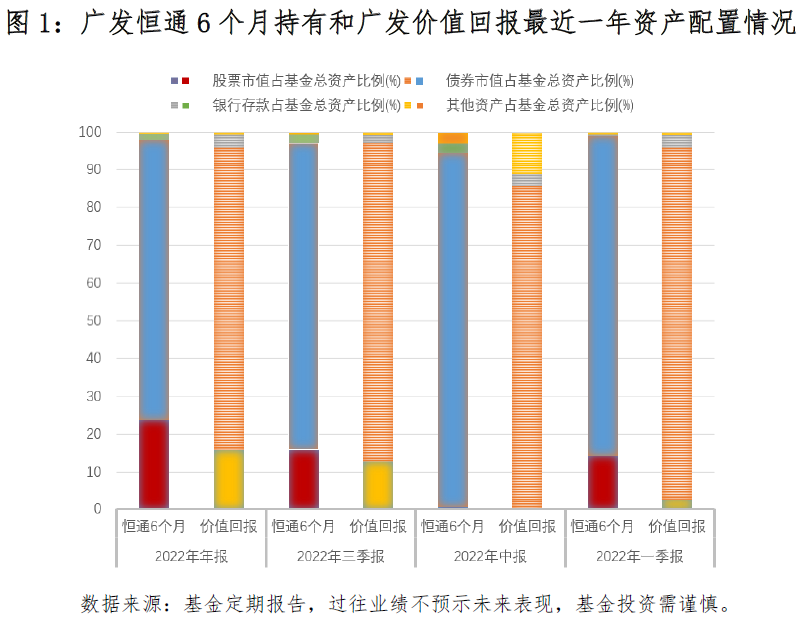

我们对广发恒通6个月和广发价值回报的持仓进一步分析,结果显示,债底方面,张雪是以挖掘信用债为核心,同时辅以久期、信用利差等方面的管理夯实债券收益。从表2可看出,她在债券配置上以AAA级高等级信用债为主。

同时,我们也看到,张雪在券种、久期和杠杆上的操作比较灵活。去年三、四季度,广发恒通6个月持有和广发价值回报均增加了国债的配置比例,不同的是,价值回报多配置了一些金融债。

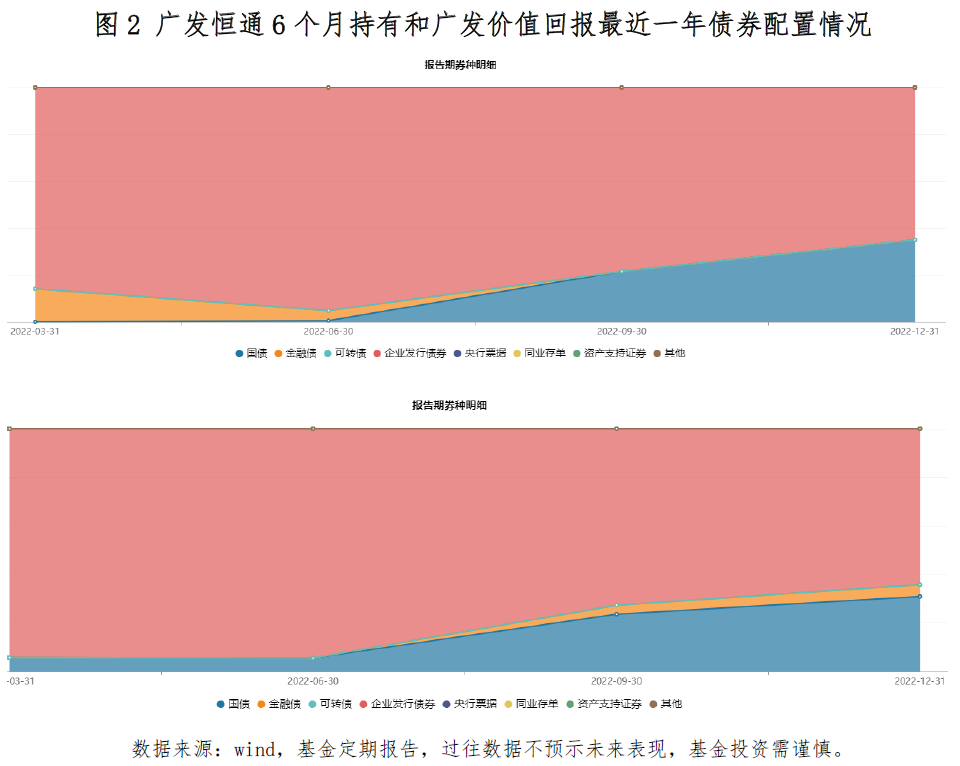

此外,在久期和杠杆率上,我们在图3能看到张雪在操作上的灵活性。在久期方面,两只产品在二季度时的久期不到0.5年。至三季度时,广发价值回报的久期抬升至10年附近,年末时的久期约为9年。广发恒通组合的久期抬升相对较晚,但至年末也有9.4年。此外,广发恒通的杠杆率始终保持在120%以上,广发价值回报的杠杆率则稍有变化,四季度明显抬升。

关于债券的操作思路,基金经理在2022年四季报给出了清晰的阐述。她说,四季度组合主要持有流动性较好的高等级信用及利率债,整体维持长久期策略。理由是经历了2022年11月的调整后,长端利率债和高等级信用债都具备了较好的配置价值。