9月6日,美国劳工部公布了8月就业数据,就是我们常说的非农数据,主要是用来观察就业和经济好坏的。

如果就业数据好,说明劳动力需求强劲,经济增长动力就比较足。如果就业数据不好,说明劳动力需求疲软,经济增速就会下来。

但从数据来看,美国的就业并没有那么好,是低于此前市场预期的。8月,美国非农新增就业人数为14.2万人,低于市场预期的16.5万人。此外,前两个月的就业数据也被大幅下调了。7月从11.4万下修至8.9万,6月则从17.9万下修至11.8万,两个月合计下修了8.6万新增就业人口。

这其实也说明,美国的就业并没有那么好,经济也并不像报道的那么强劲,增速其实已经开始下降了,今年美联储降息是大概率的事情,只是时间早晚的问题。

在8月份的杰克逊霍尔会议上,鲍威尔的发言可以说是非常的鸽,他表示“利率政策已经到了该调整的时候了!”,很多人认为接下来美联储可能要降息了。

从上面的各种迹象来看,现在基本可以确定一个事情,美国的经济降温了,通胀下降的也比较明显,美联储的货币政策大概率要转向了,将从紧缩转向宽松。

美联储或降息,美债的确定性提高

当然,对于我们来说,更关键的还是要重新思考投资方向,毕竟美联储作为全球央行的央行,其货币政策的大幅度转向,会对全球的流动性的产生巨大的影响,也会对大部分资产价格的带来巨大的变化。

在美联储加息末期、降息初期这个阶段,对比美股、美债、黄金、新兴市场的表现,其实确定性较高的资产是美债。根据华福证券的统计,在美联储降息周期的大背景下,无论是降息前,还是降息后,美债均有着较好的表现。

在降息前6个月和3个月,美国政府债券的收益分别为19.20%和17.70%。

在降息后3个月和6个月,美国政府债券也有不错的表现,收益分别为3.50%和7.60%。

数据来源:华福证券《美联储首次降息前后资产价格表现》,2023年12月25日:现金为3个月美国国库券收益率;由于数据限制,新兴市场统计1989年以来的6轮降息均值。

降息背景下,美债的确定性为何这么高?我们都知道,债券的收益是由两部分构成的:

一个是票息收入。这个很好理解,其实就是借钱的利息,是根据票面利率和支付周期定期拿到的钱,这部分是债券最直接、最确定的收益了。

另一部分是资本利得,也就是价差收益。此前也给大家讲过,债券价格与收益率是负相关的。如果收益率下行,债券价格就会上涨,那么就有价差收益;但如果收益率是上升的,债券价格就会下跌,那么就会出现亏损。

前几年,美联储为了控制通胀,把利率拉到了很高的水平,联邦基金利率达到了5.33%的水平,这在历史上都是少见的高利率,甚至都超过2007年了。

在前一段时间,美国发行了一笔10年期美债,票面利率是4.438%。也就是说,就算什么都不用,只要一直拿着,每年都可以获得4.438%的收益,而且是连续锁定10年,这个是确定的票息收益。

正如前面介绍的,美债价格和利率是负相关的,后期如果美联储如期开始降息,由于利率的下降,那么债券的价格是会不断上涨的,在这个过程当中,投资者还可以获得一笔不小的价差收益。(提示:也会存在汇兑损益的情况,没有稳赚不赔的买卖,大家要注意管理风险)

也就是说,在美联储降息前去投美债的话,确定性是比较高的,不仅可以锁定较高的票息收入,同时还可以获得降息后价格上涨的收益。

那么,怎么投资美债呢?

投资美债的方式有不少,比如说通过美国财政部购,或者是通过券商购买美债ETF,但是这需要有海外银行账户,同时还涉及到换汇,这些都是相当麻烦的事情。

对于普通人来说,如果不想开通海外账户,又不想换汇,美元债QDII基金是投美债最便捷的方式,国内各基金销售平台都能买到,简单方便。

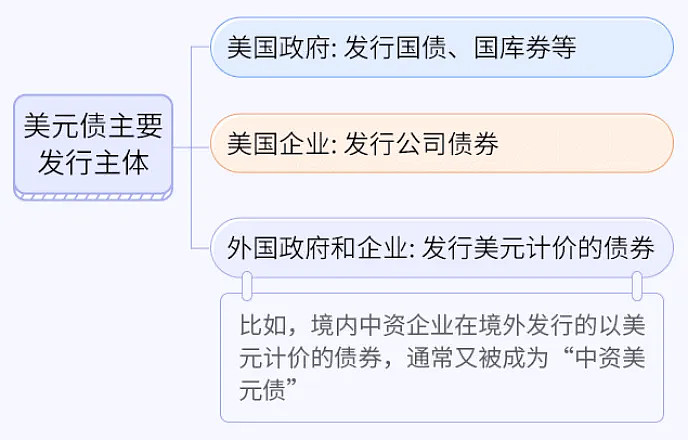

不过,在投美元债QDII基金前,大家要先知道一个概念:美元债≠美债。

美债,一般指的是美国国债,发行人是美国政府,相对来说风险较低。我们在新闻里常听到的,一般说的就是它。

美元债,指的是以美元计价的债券,包含的范围很广,发行人可以是美国政府、美国本土企业,也可以是外国的政府或企业,比如说有很多中资企业也会在美国发行美元债,比如说房地产企业、城投公司等,它们发行的美元债被称为“中资美元债”。

先简单科普下,

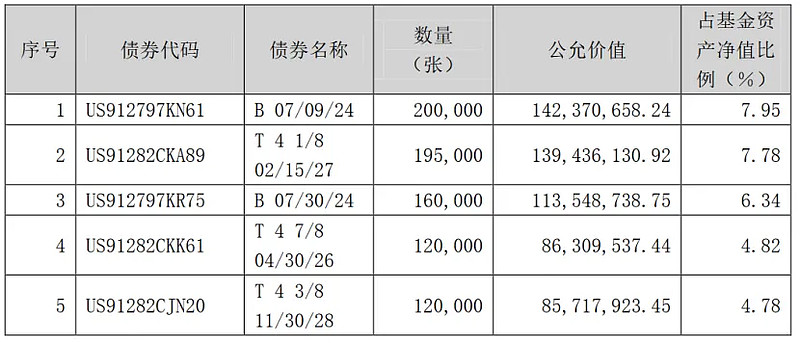

美国债债的命名规则,一般是“T+票面利率+到期日”。比如说,持仓债券

“T 4 1/8 04/30/26”,即表示2026年4月30日到期,票面利率为4.125%的美国国债。

美国国库券,同样由美国财政部发行,大多是在1年内到期的短债,命名规则为“B+到期日”,比如债券“B07/09/24”,即为2024年7月9日到期的国库券。

筛选了一下,目前国内可投资美元债的QDII基金数量比较多,总共有28只,其中25只为债券型基金,3只为混合型基金。不过,从持仓来看,很多美元债QDII基金的投资范围很广,除了美债之外,还会投中资美元债,或是其他国家的债券,所以要做甄别和筛选。

正如前文分析的,在美联储降息的背景下,美债是受益比较明显的资产,因此选择那些重仓美债的QDII基金确定性会更高,所以还是要找重仓美债的QDII基金。对比分析了28只美元债QDII基金,由成涛管理的汇添富美元债,值得大家重点关注和跟踪。

成涛的从业经历比较特殊,他早期曾是国家外汇管理局中央外汇业务中心交易员,有着丰富的外汇交易经验,是汇添富资产管理(香港)有限公司固收投资副总监。当前,成涛比较看好美债的投资机会,重点关注美债的投资机会,兼顾信用债投资机会,通过灵活的久期策略把握美债利率周期的投资机遇。

目前,汇添富美元债持有了大量的美债,短中长期合理配置。从中报持仓来看,基金持有债券的比例比较高,占总资产的比例超过了98%,而且前五大重仓的债券均为美国国债,它们的累计占比31.67%。

资料来源:基金中报,截至2024.6.30

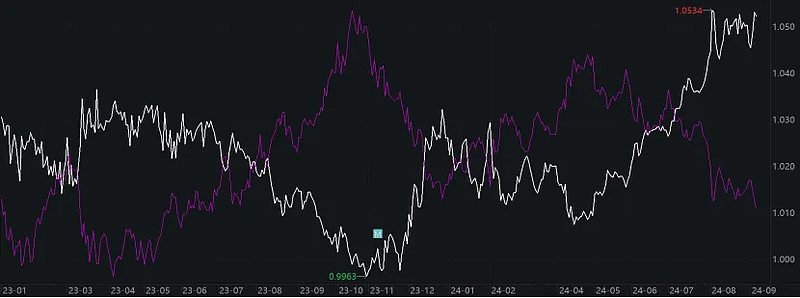

判断美元债QDII基金是否重仓持有美债,有一个比较直观的指标,就是看其走势与美债收益率间的关系。如果负相关,那么就持有了很多的美债。拉了一下2023年初以来的数据,汇添富美元债的走势基本与十年期美债收益率呈负相关,说明持有了大量的美债。

数据来源:wind,区间:2023.1.1-2024.9.6,指数历史涨跌不预示其未来表现。

此外,从业绩来看,汇添富美元债的表现也是不错的,截至到9月11日,基金近六个月的涨幅为3.45%,最近一年的涨幅为4.32%,业绩还是比较好的。

数据来源:wind,区间:2023.9.1-2024.9.11

大家都知道,在美联储降息的背景下,很多人看好美债的投资机会,都在盯着美元债QDII基金。前几天,汇添富美元债提高了申购额度,从单日5000元提升到30万,但是因为买的人太多,现在又暂停申购了,这对还没有入手的人来说,还是有点可惜。但我觉得可以先自选关注看看,这样既可以做好长期跟踪,也不会错过关于基金的最新消息,后期如果发布放开限购的公告,能第一时间收到消息而不至于错过。

此外,在通胀下行、就业疲软的情况下,美联储大概率是要进入宽松周期了,这对美债是比较大的利好,尤其是美国8月通胀数据公布后,市场预期美联储9月降息25个基点的概率升至85%,美债利率也随之下降。

从过往的经验来看,只要美联储的货币政策转向降息周期,美债利率就会不断下行,美债价格会因此不断走高,周期不会轻易的逆转,会持续比较长的时间。因此,在目前阶段,美债是值得我们中长期关注的资产。

风险提示:市场有风险,投资须谨慎,基金投资不保证本金不受损失,不保证一定盈利,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。