——6大指标筛选几十只港股基金

港股行情再起,如我之前预料的那样,行情来的特别快,AH溢价指数迅速从154收敛到141,并伴随外资大幅流入。

港股跑输A股5年多,先不说行情是不是真的开始了,现在关键是选好港股基金。本篇为大家介绍一些筛选港股主动基金的思路。

一、港股基金筛选要求

1、基金经理最好擅长且专注于港股,只管理港股基金或沪港深基金。

基金经理最好是港股出身的,有海外的教育背景或工作经验则更好,思维方式可能更接近外资。因为港股和A股的玩法不一样,习惯于做A股的经理往往做不好港股。

不追求新锐黑马,港股基金经理流动性很大,淘汰率很高,我觉得港股的坑很多,基金经理的经验非常重要,遗憾的是,有7年以上港股经验的基金经理屈指可数。

2、基金持仓最好以港股为主,不要漂移,港股平均仓位最好高于60%,否则就不算严格意义上的港股基金,不太好用。

比如嘉实沪港深精选、银华沪港深增长、华安沪港深通精选、国富沪港深成长等,虽然业绩都还可以,但是近几年平均港股仓位都低于50%,不列入此次筛选。

有些人可能希望基金经理具备AH轮动的能力,哪边有行情配置哪边,不过据我判断有这种能力的基金经理比较少。如果基金经理AH均衡配置,那我还不如自己选擅长A股和港股的基金经理分别配置。

3、基金业绩好、超额收益稳定、回撤小

港股以外资和机构为主,有效性很强,做超额收益更难,指数基金就很强了。

港股的主要宽基指数有恒生指数、标普香港上市中国中小盘、恒生科技,我们主要用恒生指数作为参考基准,长期跑不赢恒生指数的基金就不看了。

4、港股管理规模最好在30亿以下

港股流动性不太好,日均成交量只有A股的十分之一,理论上港股的基金经理规模容量也只有A股十分之一,即10亿左右。考虑到港股大盘股成交量更好、投资逻辑更偏长期持有,放宽到30亿。也不是说超过30亿就不行,只是说30亿以上基金经理更难做。

5、QDII好于沪港深基金好于港股通基金

由于港股通渠道的分红税特别高,要20%-28%,而QDII只收10%。所以通过QDII渠道投港股比较有优势,比纯港股通基金要好。有些QDII还可以买中概股甚至美股,投资范围更灵活。

沪港深基金也是通过港股通买港股,其优势是可以配置A股,基金经理的投资范围更大。

当然,客观地说,QDII的持有费用也更高一些,而且申赎的确认时间更慢一些,这是缺点。

6、基金公司

不同的基金公司对港股重视程度差异很大,有些基金公司甚至连港股研究员都没有!而有些基金公司很早就开始布局港股了,有不错的港股投资团队。

我个人认为,富国、南方、嘉实、华安这几家的港股实力还不错,广发、中欧、景顺长城也还可以。其中富国应该是最强的,布局早、规模大、基金多、人员强。

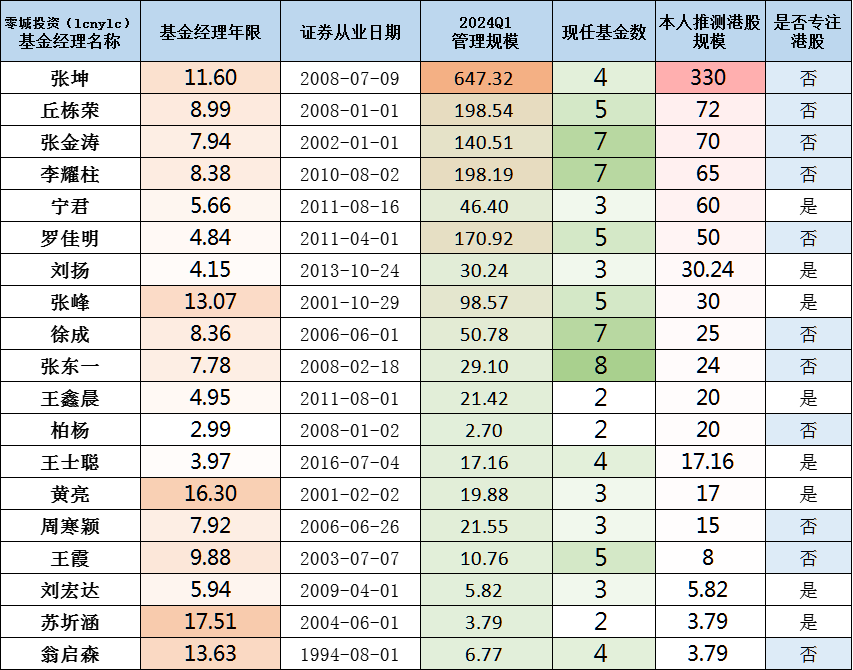

最后列举一下部分基金经理的数据情况,其中规模和专注度为本人主观推断,不代表真实情况,仅供参考。基金经理年限不等同于港股年限。

二、港股表现回顾

下图是2002年至今,沪深300对比恒生指数,其实此前两者都是殊途同归,港股主要是从2019年与A股拉开差距的。

此后港股连续5年跑输A股,恒生AH溢价指数从2018年最低的112,一路攀升到最高161,似乎内资和外资都对港股失去了信仰?

很多人可能不相信,2008年至今的16年,其实港股跑赢A股的时间更长(约10年)。我们用AH溢价指数(下图黑线)和沪深300/恒生指数(红线)都可以观察两地的相对强弱。

2008.1-2014.7,约6.5年,港股跑赢

2014.7-2015.6,约1年,A股跑赢

2015.6-2019.1,约3.5年,港股跑赢

2019.1至2024.4,约5.2年,A股跑赢

掌握了这些区间,我们再去对比基金

三、港股基金业绩对比

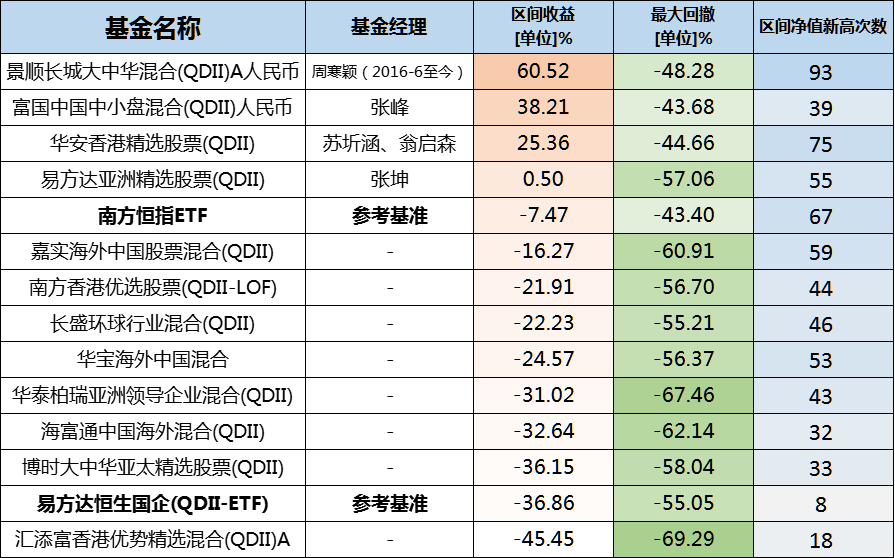

2015-6-12以来(截至2024-4-26,来源:choice,下同)

成立时间较长的港股基金并不多,而且基金经理换来换去的,淘汰率特别高。

目前公募基金中有10年以上港股投资经验的大概只有张峰、苏圻涵、翁启森、张坤。

该区间内张峰表现不错,2016.6接手的周寒颖也表现不错。

2017-1-1以来

大部分港股基金成立于2017年之后,也就是深港通开通之后。并且2017年以来,港股经历两轮(价值→成长→红利)下图是2017年以来的对比,该区间内,周寒颖、张峰和李耀柱表现不错。

2019-1-1以来

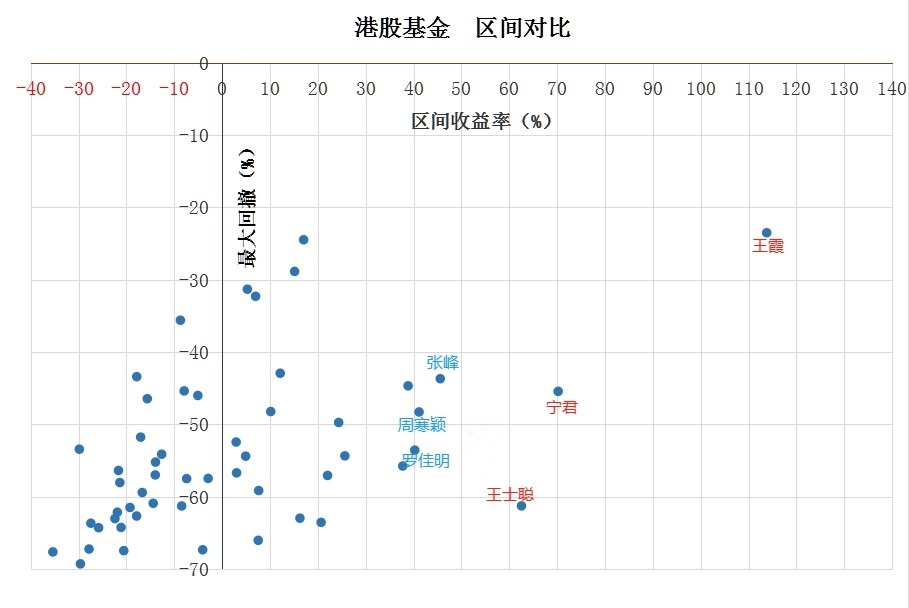

2019年以来,港股持续跑输A股,对基金经理是一种考验。并且该区间内市场风格正好发生了一次切换,2019-2020是成长风格表现好,2021至今是红利风格表现好(港股和A股都是如此,只不过港股没那么极致)。因此该区间是比较好的观察区间。

其中表现最好的是王霞的前海开源沪港深裕鑫,该基金2019-2020年以A股为主,此后开始以港股为主,该基金策略特殊,下篇再分析。

如果看纯正的港股主动基金,还是宁君表现较好,王士聪也还可以,但是回撤特别大。

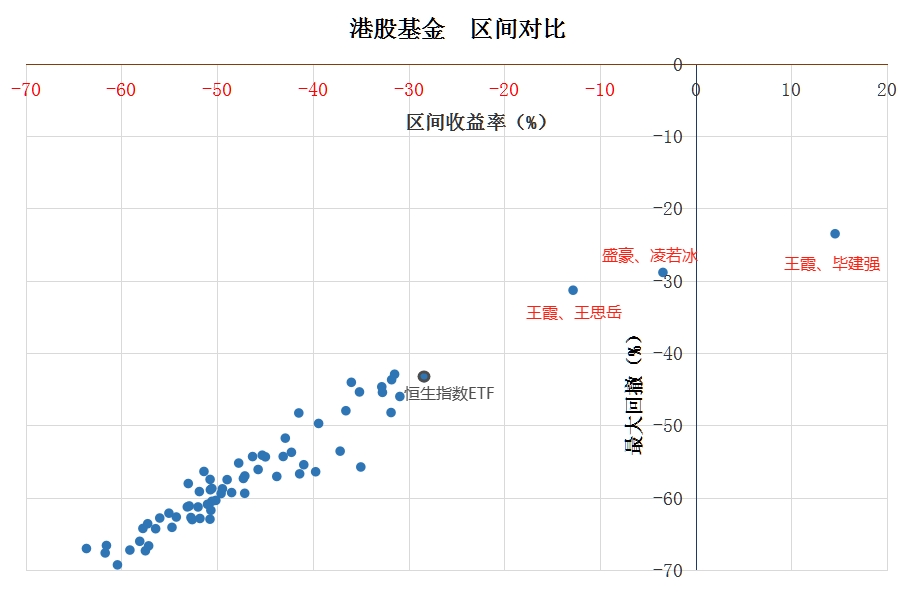

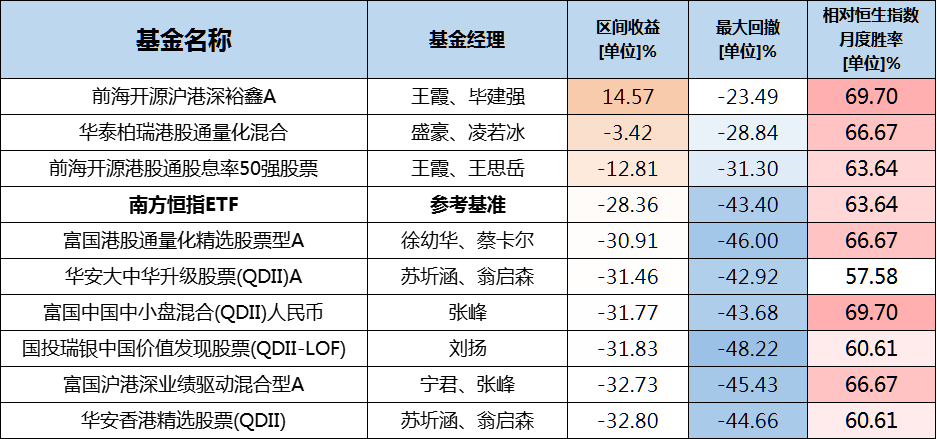

2021-2-10以来

该区间内价值、红利风格表现更好,所以该区间的业绩参考作用小一些,业绩表现好的都是偏价值风格的基金经理,绝大部分基金跑输恒生指数ETF,正收益的基金只有前海开源沪港深裕鑫

下表是前十名

2024-1-22以来(截至5-6)

这个时间区间很短,参考意义不大。不过如果你认为后续市场可能会风格切换,可以关注一下本轮港股反弹后的基金表现情况,或许预示着后续的风格变化方向。

下表是前30名,目前来看,互联网、恒生科技、大盘股表现较好。

结语:下篇文章挑选几只重点基金进行分析,分别是前海开源沪港深裕鑫、富国沪港深业绩驱动、中欧丰泓沪港深、南方香港成长、景顺长城大中华、大成港股精选,欢迎大家持续关注我们。