如此迅雷不及掩耳的跌势,过往仅在牛市泡沫破灭之际出现过,而当下市场在经历了长达3年的调整之后,仍旧在一片“低估”之境中急挫,纵览历史长河也属极端。

6日早盘算是权重股主导的反弹,尽管宽基指数悉数反弹,但躺在跌停板上的个股仍然有近700家,显示出市场情绪依旧偏冷。

没曾想,这仅仅是6日市场行情的一道前菜。午后一点开盘,A股大指数直线拉升,北向资金迅速涌入超百亿,各大板块全线回暖。(来源:Wind)

1、发生了什么?午后为何迎来“大反攻”?

主要与午间监管释放的一系列重磅利好有关。事实上,6日的消息面犹如春日繁花次第开,颇有些目不暇接。

中央汇金公司公告称,充分认可当前A股市场配置价值,已于近日扩大交易型开放式指数基金(ETF)增持范围,并将持续加大增持力度、扩大增持规模。证监会同时表示,将继续协调引导公募基金、私募基金等各类机构投资者更大力度入市。

近来,以上证50、沪深300为代表的宽基指数基金获得大量增量资金援驰布局,中证500、中证1000等中小盘指数基金自5日以来也放量显著。

本轮以小盘股为主导的市场跌势,与2022年4月市场的快速下行情形颇为相似,其核心症结在于资金层面的负循环。本轮中长期资金出手布局ETF向市场传递积极信号,流动性的“危机”也有望依靠流动性来终结。

证监会发言人就“两融”融券业务有关情况答记者问,宣布依法暂停新增证券公司转融券规模,存量逐步了结。

证监会对融券业务提出三方面监管:一是暂停新增转融券业务规模,存量逐步了结;二是禁止券商为利用融券实施变相T+0交易的投资者提供服务;三是加强监管和执法,依法打击利用融券进行的不当套利等违法行为。

优化融券等制度规则有助于维护市场稳定运行,营造更加有利于中小投资者的公平的市场秩序,反映出监管机构呵护市场的决心。毫无疑问,本轮的确是史上少有的,政策给出清晰信号的情形。

证监会上市司5日上午召开推动上市公司提升投资价值专题座谈会,会议强调,上市公司一要高度重视提升投资价值,二要建立提升投资价值内部长期机制,三要依法充分运用好提升投资价值“工具箱”,包括股份回购、大股东增持、常态化分红、并购重组等市场工具,四要主动加强与投资者沟通。

近来,在政策的积极推动下,我们的确见证了上市公司通过回购、分红、强化投资者关系和预期管理等方式积极维护公司市值。2023年,共有1370家上市公司实施回购,累计回购金额超868亿元,回购家数创历史新高;2024年以来,截至1月30日,已有470家公司公告回购,合计回购金额超过140亿元。

(来源:财联社、东方财富网)

更容易认知到“超跌”这一点的,肯定要数对自身公司基本面“洞察秋毫”的上市公司股东。A股大股东的大规模增持通常发生在公司股价极低位置,往往预示着市场处在阶段性底部,比如2019年年初、2020年4月初、2022年5月初,本轮“回购潮”亦有望进一步夯实“市场底”。(来源:方正证券)

(以上资讯源自财联社报道)

2、后市怎么看?当下如何操作?

尽管6日经历了大涨,但或许不少投资者仍然心有余悸,毕竟底部区间的市场情绪市场变化莫测、反复来回。

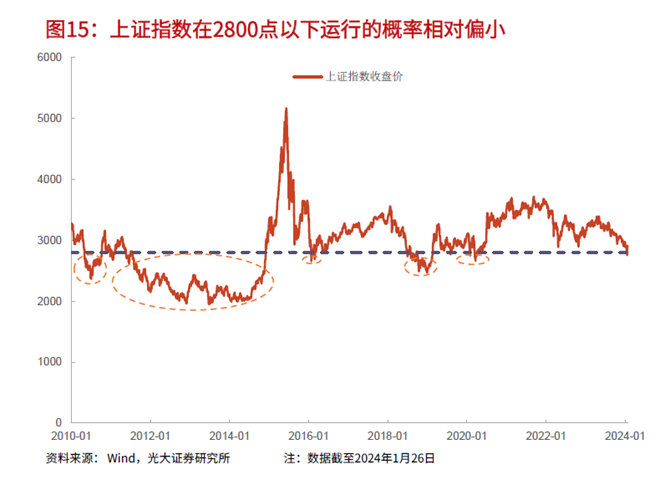

事实上,在2016年之后,上证指数运行在2800点之下的情况并不常见。光大证券认为,这一次上证指数在2800点之下运行或更多的是受到风险因素的影响,如对于外部局势或者中美关系的担忧,或者短期结构化产品平仓带来的流动性压力。未来这一情况有希望随着政策的支持而逐步好转。

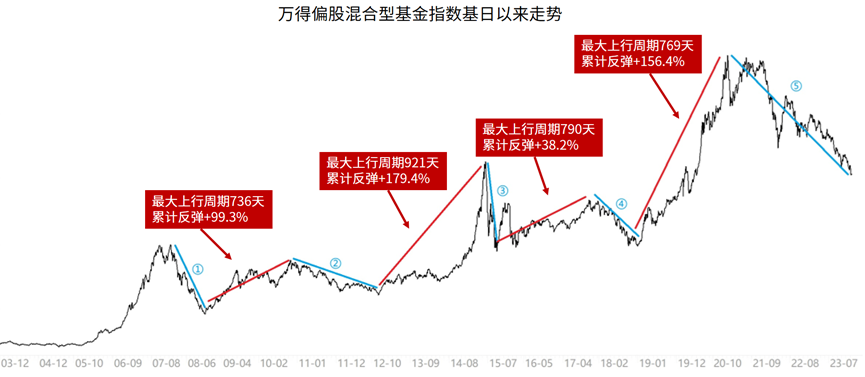

纵观偏股混合型基金指数的长期轨迹,我们同样见证了那些漫长难熬的下跌。但优质的资产每次跌到底,必然弹得起,还总会攀越至新的高峰。

(来源:Wind,2003.12-2024.1,指数历史业绩不预示未来表现)

(来源:Wind,2003.12-2024.1,指数历史业绩不预示未来表现)

过往经历已经多次证明,市场筑底是在对盈利底、政策底、估值底的疑虑中不断徘徊的过程,信心的重建需要经过充分的整固和修复悲观预期,才能逐步实现,现在更需要我们应该保持冷静。越是艰难处,越是修心时。

面对当下的亏损:

第一,如果没有使用杠杠,而且是等得起的长钱,那么相较于具体的策略,更重要的是管理情绪。

不要给自己太多的负面暗示,市场泥沙俱下,我们能接受到的信息必然偏向负面悲观,难免会加重心理负担。价值回归只会迟到不会缺席,如果在情绪极端的时候贸然赎回,可能也会完全断绝了解套和回本的可能性。

第二,底部的煎熬不必多言,但越是急于回本,越是需要保持冷静。

冲动斩仓追高买入容易两头挨打,反而造成更大的损失,例如只是出于情绪化高溢价追买跨境ETF,当溢价率收敛回归基金净值,就可能面临直接亏损。

第三,如果手有闲钱考虑补仓,也需要合理规划、遵守纪律。

在每笔买入前,应充分考虑到可能出现的波动,并确保交易规模在能承受的潜在损失范围之内。同时操作不宜过于频繁,每月两、三次足矣,毕竟随着仓位的增加,心理承受能力也会受到考验。同时,设定合理的补仓跌幅阈值也至关重要,不要因为小幅波动如3%、5%就急于行动,不妨设定较大的价差,例如10%甚至20%,减少频繁操作导致的非必要折损。

当盘面极端到一切基本面、技术面分析都失去意义的时刻,唯独周期之光如孤炬闪耀,足以穿越市场的风雨交加。

冬去则春回,月落则日出。在深邃的暗夜达到顶点之际,也将成为黎明曙光初现的转折点。别让漫长的守候化为徒劳,更不要空守一夜寒冷的星辰,却错失黎明的第一缕阳光。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。