2024年开年以来,在经历“开门不红”之后,沪指重回2900点下方。面对A股的接连震荡,不少投资者倍感焦虑。借用一个近年来比较火的说法,就是开始陷入“精神内耗”。

投资者普遍关心——

“到底要跌到什么时候?”“年前好不容易涨了一些,怎么又跌回去了?”“要不要趁反弹卖出?”“已经亏了30%了,要不要加仓拉低一下成本?但要是继续跌怎么办?”……

每一轮下跌的尾声向来都是由带血的筹码浇筑而成的,这个位置的确难熬。在磨底区间,又该如何缓解投资中的“精神内耗”呢?

1

拒绝“精神内耗”,用数据说话

拒绝“精神内耗”的第一步,是用数据说话,也就是用事实说话。很多时候,我们会出现“精神内耗”其实是因为想得太多,与其自己在心里纠结担忧,不如用事实说话,看看当前的市场处于什么位置。

第一组数据:

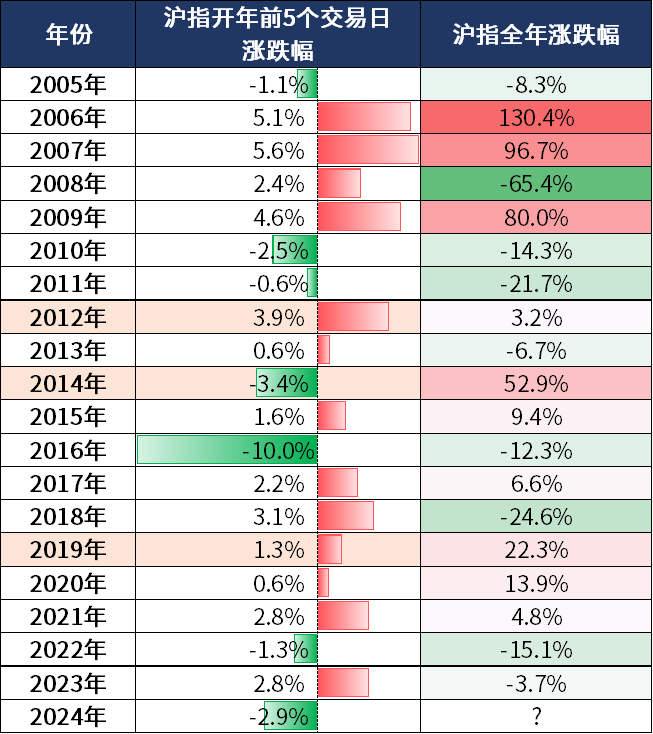

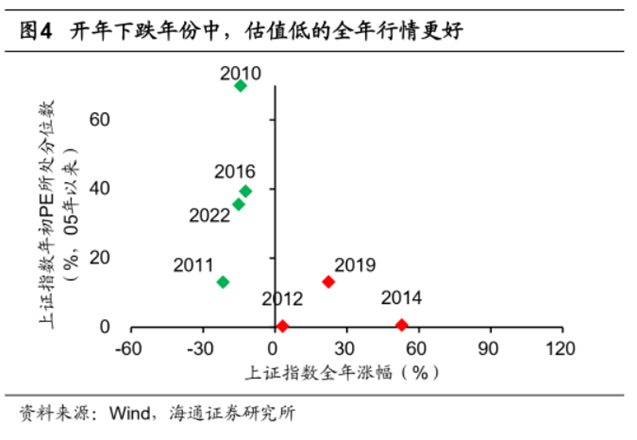

对A股而言,“开年不红”并不意味着全年没有行情。如果以上证指数来刻画A股的走势,其实自2005年以来,开年下跌的情况出现过7次,但在这7次开年下跌对应的全年行情中,有10、11、16和22年的4次下跌,也有12、14和19年的3次上涨,14年和19年更是公认的两轮大牛市的起点。

(来源:Wind,指数历史走势不预示未来表现)

海通证券对这些年份进行分析后发现,开年下跌和全年行情关系不大,关键在于股市所处的位置和当时的政策环境,估值低位且政策氛围偏暖时,开年下跌后全年行情依旧可期。(来源:海通证券)

考虑到以市盈率、股债性价比等指标来衡量,A股估值已处于历史较低水平,从政治局会议定调、到近期PSL落地,政策仍在不断加码;结合复盘发现的规律,“开门锤”之后,市场向上的机会理应大于向下的风险。我们要做的是多一份耐心,共同度过黎明前的黑暗。

第二组数据:

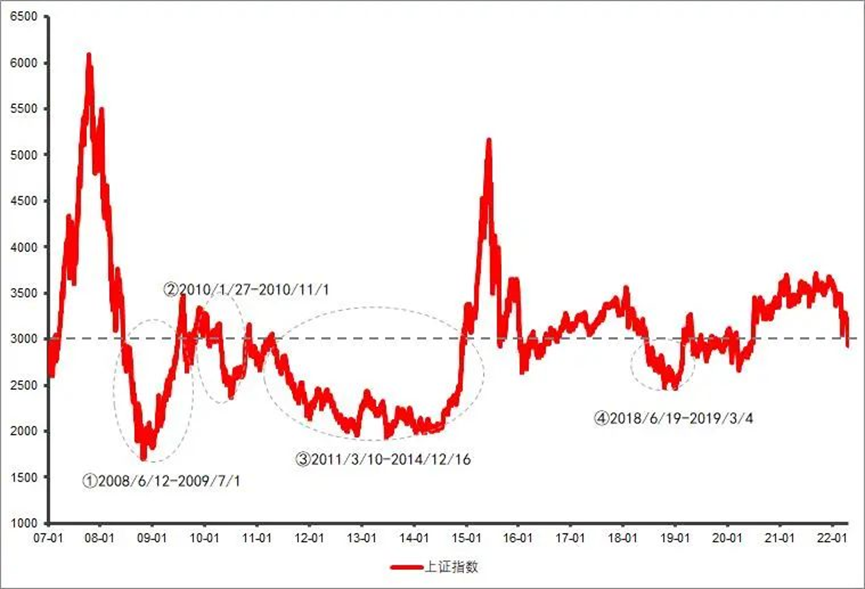

从2008年6月12日上证指数收盘首次跌破3000点开始,“3000点保卫战”前前后后打了超过15年,每次都经过了一定的拉锯,身处其间的投资者心情自然经历了跌宕起伏。尽管上证指数多次跌到2900点甚至更低,但“3000点保卫战”最终都取得了胜利。

(来源:wind,2008.06.02-2024.01.09)

“贾人夏则资皮,冬则资絺,旱则资舟,水则资车,以待乏也”,商圣范蠡的生财之道告诉我们,学会逆向思考,才能在商机到来之前抓住机会。投资也是如此,让你头皮发麻的至暗时刻,或许正是黎明前的黑暗,逆向思考可能会有意想不到的收获。

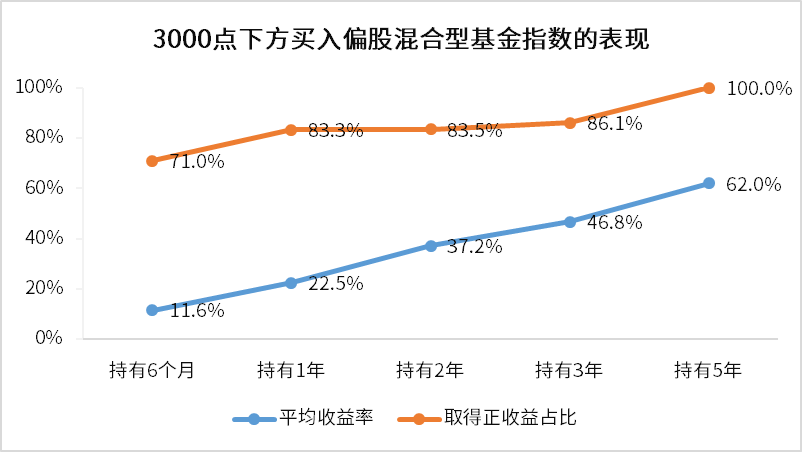

如果在沪指3000点下方买入偏股混合型基金指数:

持有6个月、1年、3年、5年的平均收益率分别为11.56%、22.47%、46.08%和61.99%;

持有6个月、1年、3年取得正收益的占比为70.98%、83.32%和86.05%,如果将持有期拉长至5年,则取得正收益的比例上升至100%!

(数据来源:Wind,数据区间:2007.01.01-2022.09.30,计算方法:统计上证指数对应点位以下,持有万得偏股混合型基金指数(885001.WI)6个月、1年、2年、3年、5年的收益分布水平。指数历史业绩不预示未来表现,不代表基金产品收益)

第三组数据:

即使市场处于3000点以下的震荡磨底期,也不用过于恐慌。统计过去15年来,上证综指历次耗时较长的3000点以下的区间共有四段:

(数据来源:Wind,区间:2007年至2021年,指数历史业绩不预示未来表现)

假设我们从大盘跌破3000点起,每月定投上证综指1000元,到重回3000点时终止。3000点到3000点,仿佛买了个寂寞。

但令人惊奇的是,在这几个时间段的定投均获得正收益,而且,区间相对振幅越大的、持续越长的,定投总收益率越高。

(数据来源:Wind,定投公式:定投收益率=[(sum(每期定投金额/每期净值)*期末净值)/(sum(每期定投金额*投资期数))]-1。使用U8指数定投计算器计算,以上证综指为模拟定投标的,定投方式为月定投,红利再投资,定投金额为1000元,以上同期上证指数涨跌幅:-0.53%、1.15%、0.65%、0.19%,指数复合年平均收益率依次是:31.64%、11.32%、7.50%和16.88%),此数据为历史模拟收益率,模拟收益不代表历史的真实收益,也不代表未来的预期收益。)

2

避免“精神内耗”,保持良好心态

避免“精神内耗”的第二步,是尽力保持情绪稳定,培养良好的投资心态。

第一是“减少关注”。

这里并不是指我们就不用去关注经济、政策上的重大消息了,而是少听那些庞杂的小道消息。很多时候我们会焦虑,往往是因为接触的信息过多。

有一个专业的医学术语叫做“信息焦虑症”,指的是人们在短时间内接受过多繁杂信息,大脑中枢来不及分解消化,产生的一系列自我强迫和紧张的症状。

事实上,市场的短期涨跌本就难以预判,而可能影响市场趋势的无非就是宏观经济、政策、市场流动性等方面,可以适当关注。其它庞杂的资讯,例如每次市场底部都不会缺席的各路悲观言论,如果你本身就心理承受能力不好、容易焦虑,不如少关注,“眼不见为净”。

第二是“减少比较”。

比如说,张三持有的某只指数基金最近一年赚了2%,在不易的市场环境中本来是很值得开心的事情,可是一对比某只加入自选没有买,最终上涨了10%的基金,顿时觉得自己的折腾失去意义,好像连快乐都没有了;李四今年不亏也不赚、还跑赢了大盘,本来风险控制得很好,但想到自己前几年动辄20%的收益,又开始心理不平衡了。

市场是有牛熊周期的,板块和风格也在轮动之中,不同的市场阶段本来就具有不同的特点,专注自己专注当下,否则很容易在反复比较中心态失衡。没有一种策略可以战胜全部的市场环境,但风水轮流转,只要投资逻辑还在总会有各自亮眼的时候。随着市场逐步走出底部区间,市场风格迎来切换,相关基金也会再起东山。

第三是“减少操作”。

如果你持有的是开放式基金,看着账户里每天涨跌不定,很容易就产生“如果我前几天卖了,就能少亏2000”的想法。好的投资,不应被“情绪”左右,避免“投资内耗”应该适当减少交易决定,充分理解当前市场所处的位置,减少查看账户的频率,根据市场行情变化和自身的风险收益偏好做好动态分配与资产配置,才是更科学的应对方法。

以定投为例,如果我们认识到定投是一项长期投资,那就要做好个人的财务计划,哪一部分的钱用于生活支出,哪一部分钱用于定投等等,做到“手中有粮,心中不慌”。所谓“流水不争先,争的是滔滔不绝”,只有长远的现金流规划,才能保证定投如期进行,也就不会错过低位摊薄成本的时机。

总之,摆脱“投资内耗”的方法,总结起来也并不复杂,理性看待市场涨跌,合理设置收益预期,不盲目比较,不频繁操作,坚持定投、长期持有,其实就是避免“投资内耗”的不二法门。

“宠辱不惊,看庭前花开花落;去留无意,望天上云卷云舒”,少一分焦躁,多一份豁达,或许我们的长期投资之路,会走得更加游刃有余。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。