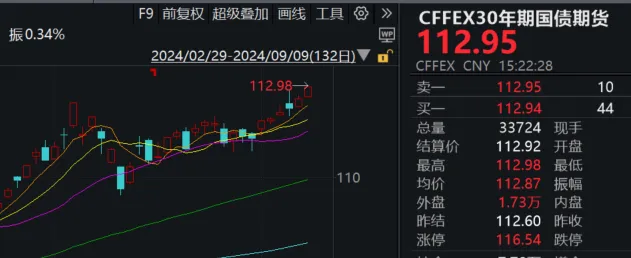

8月的这一轮债市调整,似乎已经逐步修复。9月9日,国债期货收盘集体上涨,30年期国债期货收涨0.31%,再度创下新高。(来源:Wind,截至2024.9.9)

回顾9月首周,债券收益率在市场流动性缓解下继续企稳修复。同时存量房贷利率下调预期下,整体债市情绪较好,利率债超长债继续下行。而利率债3年以内期限收益率也因银行持续买入出现跳多行情。

资金方面,上周OMO回笼11916亿,银行间资金逐步收敛,至周五隔夜加权上至1.83%左右,银行非银资金逐步分化。全周来看,1、3、5、10年国债收益率分别下行7bp、10bp、7bp、4bp,1、3、5、10年AAA信用债收益率分别下行5bp、6bp、8bp、6BP。

景顺长城投研团队认为,展望后市,稳增长政策诉求在增强,货币政策预计加码,叠加汇率当前短中期压力大幅降低,降准降息空间继续打开。本月后续期待因素较多,关注焦点则是各类利率的调降。一方面是OMO/MLF是否可能出现调降,中旬还有美联储议息;而另一方面则是存量房贷利率的下调预期及其将于何种方式落地。

预计长利率债在双逻辑驱动下仍会有较好表现。但信用债方面由于理财资金短期预计继续将筹码配置在短端,长久期弱资质信用债可能阶段性面临流动性担忧,同时理财短期挣钱效应减弱后增量资金趋于减缓,后续需要加大对理财资金规模及配置的关注。

短端方面,本月同业存单到期2万亿+下,银行一级发行意愿较强,叠加跨国庆假期期限较长这一季节性,即使本月出现降息可能NCD也很难大幅下行,核心因素更多还是在于长期流动性的投放。因此短期对于NCD来说,降准可能比降息更为实质。

权益市场方面,上周权益市场整体下行,银行、石油石化、电子、有色金属、煤炭等行业表现均不佳,高股息板块回调明显。但目前政策预期在增强,权益市场估值在底部区间向下风险较小。转债市场方面,上周整体震荡走平,低价品种修复明显,部分个券性价比已经显现,但该类产品可能仍缺乏资金流入,或可逐步关注布局机会。

$景顺长城景泰丰利纯债A(OTCFUND|003407)$$景顺长城景泰丰利纯债C(OTCFUND|003408)$$景顺长城景泰丰利纯债F(OTCFUND|020825)$$景顺长城景泰臻利纯债债券A(OTCFUND|017123)$$景顺长城景泰臻利纯债债券C(OTCFUND|017124)$$景顺长城中债0-3年政策性金融债指数A(OTCFUND|018137)$$景顺长城中债0-3年政策性金融债指数C(OTCFUND|018138)$$景顺景颐招利6个月持有期债券A(OTCFUND|010011)$

$景顺长城景泰纯利债券A(OTCFUND|007562)$$景顺长城中短债C(OTCFUND|007604)$

#九月基金投资策略##债市震感加剧,恐慌or贪婪?#