#债牛行情还能继续吗?#

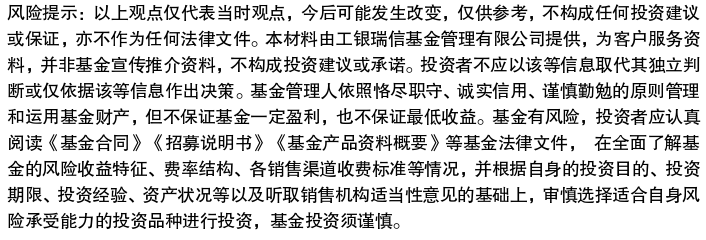

自3月6日国债收益率(10Y)达到阶段性低点(2.2650%)以来,国债收益率连日走高,债市尤其是长债连日回调,债券型基金的净值也随之出现波动,引发投资者关注。

图1:3月6日以来债市出现回调

注:数据来源于choice,截至2024/03/12。

一、为什么出现调整?

我们认为,长债过度交易导致的拥挤及地产的回暖及是引发近期债市调整的主要原因,主要体现在以下几个方面:

1.长债过度拥挤+机构占比较高,利率调整引发机构卖出形成反馈循环

今年以来市场持续交易降息预期,长端超长端利率维持下行态势,成为当前市场追逐热点。上周(3/4-3/8)超长债成交额12,814亿,占全部债券成交额比重的12.1%;超长期国债成交额10,784亿,占全部国债成交额比重为23.8%。周内超长债交投非常活跃,且活跃度明显回升。

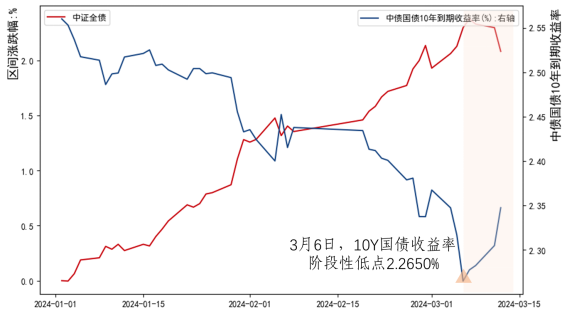

图4:长债超长债到期收益率向上调整显著

资料来源:choice,截至2024/03/12。

整体来看,超长国债已经过度拥挤且交易型机构占比较高,利率调整引发机构卖出,进一步造成更大调整,形成反馈循环。

2.地产高频有所回暖,房地产及产业链板块出现较明显上涨

近期,随着各地陆续放开限购政策,房地产政策环境仍在持续改善。本周房地产及产业链板块出现较明显上涨,上海、深圳二手房成交现“小阳春”,北京二手房成交回暖;部分房地产债券价格近期也出现了明显的“V”形走势。这主要是出于板块内基本面(地产销售“小阳春”的预期强化)和信用预期(部分房企发布积极公告增强市场信心)或均经历“V”形变化,从而促使板块出现一定程度的修复。

3.股市回暖,市场风险偏好有所抬升

近日,权益市场涨幅明显,市场对于经济走势、政策取向的预期愈发积极,市场风险偏好有所抬升。

二、后市风险大吗?

我们认为,短期来看,债市波动或有所上升,可考虑回避交易拥挤品种。当前市场的预期较为一致、交易结构相对拥挤,利差普遍压降到了历史相对低位。因此,可考虑适当回避交易拥挤度高、利差水平低位的品种。

中期而言,利率中枢仍处于下行通道。经济运行的结构性问题仍然需要时间消化,包括地产下行及其向居民和地方政府的传导、高债务杠杆的压力、部分行业的产能过剩等。相对积极的变化在于,中央加杠杆的新模式有助于降低经济尾部风险并实现经济增长目标。融资需求的扩张有赖于实际利率进一步降低,同时居民和地方政府的债务压力或将继续对广谱利率构成牵引,利率中枢仍处于下行通道。

房地产方面,当前行业或仍处于风险出清期,供需两弱的情况暂未根本扭转,后续修复仍待进一步利好政策或突破性政策工具的出台、市场信心逐步修复等。

综上,我们认为债券资产具备中长期配置价值。

$工银可转债债券(OTCFUND|003401)$

$工银聚丰混合A(OTCFUND|011532)$

$工银聚丰混合C(OTCFUND|011533)$

$工银信用纯债债券B(OTCFUND|485019)$

$工银信用纯债债券A(OTCFUND|485119)$