美国劳工部10日公布的数据显示,9月美国CPI环比上涨0.2%,涨幅与前两个月持平,但高于市场普遍预计的增长0.1%;9月CPI同比上涨2.4%,是2021年2月以来最小的同比涨幅,略高于市场普遍预计的增长2.3%。剔除波动较大的食品和能源价格后,9月核心CPI环比上涨0.3%,同比增长3.3%,均高于市场预期。核心通胀的回升引发了市场对通胀的担忧,也为美联储下一次货币政策决议带来难题。

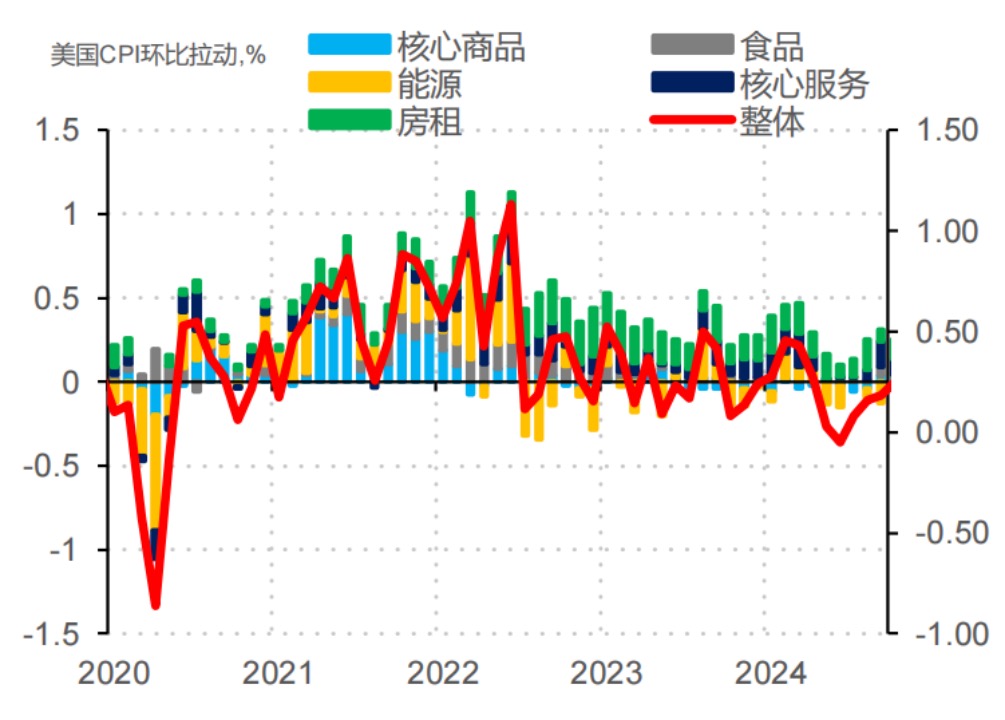

图:美国CPI环比拉动因素拆解

美国核心CPI已连续两个月超出市场预期。其中,9月超级核心服务、核心商品均有所回升。2024年以来美国通胀走势背后存在几条重要传导链条:(1)工资到通胀的传导;(2)金融条件和房价对租金的传导;(3)全球供应链对核心商品的传导;(4)地缘政治冲突对能源价格的传导。其中工资增速下行到通胀的传导仍然有所延续,不过其余链条(房价、全球供应链和地缘政治)近期均出现了支撑通胀上行的迹象。

综合来看,8、9月通胀走势的超预期一方面受到几条链条(房租、供应链和地缘政治)的传导影响,另一方面则体现为对二季度通胀过度走弱后的正常修正。往后看,房租、供应链和地缘政治可能会对通胀继续形成支撑。但是从历史来看,居民收入对美国通胀一般起到决定性影响。考虑到居民收入的下行,这也指向了通胀中期层面的下行。不过由于前述因素的支撑,后续通胀走弱或有所放缓,在基数影响下或不排除同比读数阶段性小幅抬升。

在此背景下,通胀或难以成为美联储政策的阻碍因素,而就业则成为其关注的重要变量。我们认为美国就业市场和宏观经济,从半年维度来看走弱的方向较为确认,但经济硬着陆的概率偏低。其中,经济和就业市场走弱的节奏依然存在较大不确定性,当前美股表现依然强劲,美国金融条件维持宽松,考虑到美国大选、三季报即将公布等因素,10-11月是需要关注的重要窗口期。对于资本市场而言,我们倾向于认为,四季度风险资产进入波动加大期,其间风险资产处于经济、政策、政治三大周期叠加下,资产价格的中期走势或取决于美国大选的结果。

$工银全球美元债A人民币(OTCFUND|003385)$

$工银全球美元债C(OTCFUND|003387)$

$工银黄金ETF联接A(OTCFUND|008142)$

$工银黄金ETF联接C(OTCFUND|008143)$

$工银黄金ETF联接E(OTCFUND|020341)$

$工银全球精选股票(QDII)(OTCFUND|486002)$

$工银中证A50ETF联接A(OTCFUND|021231)$

$工银中证A50ETF联接C(OTCFUND|021232)$

$工银国家战略股票(OTCFUND|001719)$