#看短剧学投资#《我在短剧里搞投资》的这个短剧,以一种新颖而生动的方式,将原本可能枯燥复杂的指数资产配置概念呈现在观众面前。通过鲜活的人物形象和跌宕起伏的剧情,短剧不仅让人在娱乐中获得了知识,更激发了对于指数基金配置价值的深入理解。

首先,短剧中展现了指数基金作为资产配置工具的重要性。它强调了通过分散投资于不同资产类别,如股票指数基金、债券基金等,可以降低非系统性风险。这种策略在短剧中得到了生动的体现,主角在面对市场波动时,依据科学的指数分析和合理的资产配置策略,有条不紊地构建投资组合,最终实现资产的稳健增长。这恰好诠释了指数基金的核心价值——在获取市场平均收益的同时,实现风险的分散和降低。

其次,短剧还揭示了指数基金在应对市场不确定性时的优势。当市场处于混沌状态,投资者往往难以判断单个股票或行业的走势。而指数基金则通过跟踪特定的市场指数,如科创100、中证A500等,为投资者提供了一种相对稳健的投资选择。这些指数通常具有广泛的市场代表性和良好的历史表现,能够较为全面地反映市场整体走势。因此,投资于指数基金,就相当于投资于整个市场,从而避免了因个别股票或行业的波动而带来的过大风险。

指数基金是一种跟踪特定指数表现的基金产品,其目的在于复制该指数的成分股表现,以实现与市场同步成长的投资回报。指数基金可以分为以下几种类型:

科创100指数基金:该指数基金跟踪的是科创板中市值大、流动性好的100家公司,代表了中国科技创新的前沿力量。科创100指数基金的市场表现与科技创新周期紧密相关,具有较高的成长性,但同时也伴随着较高的波动性。

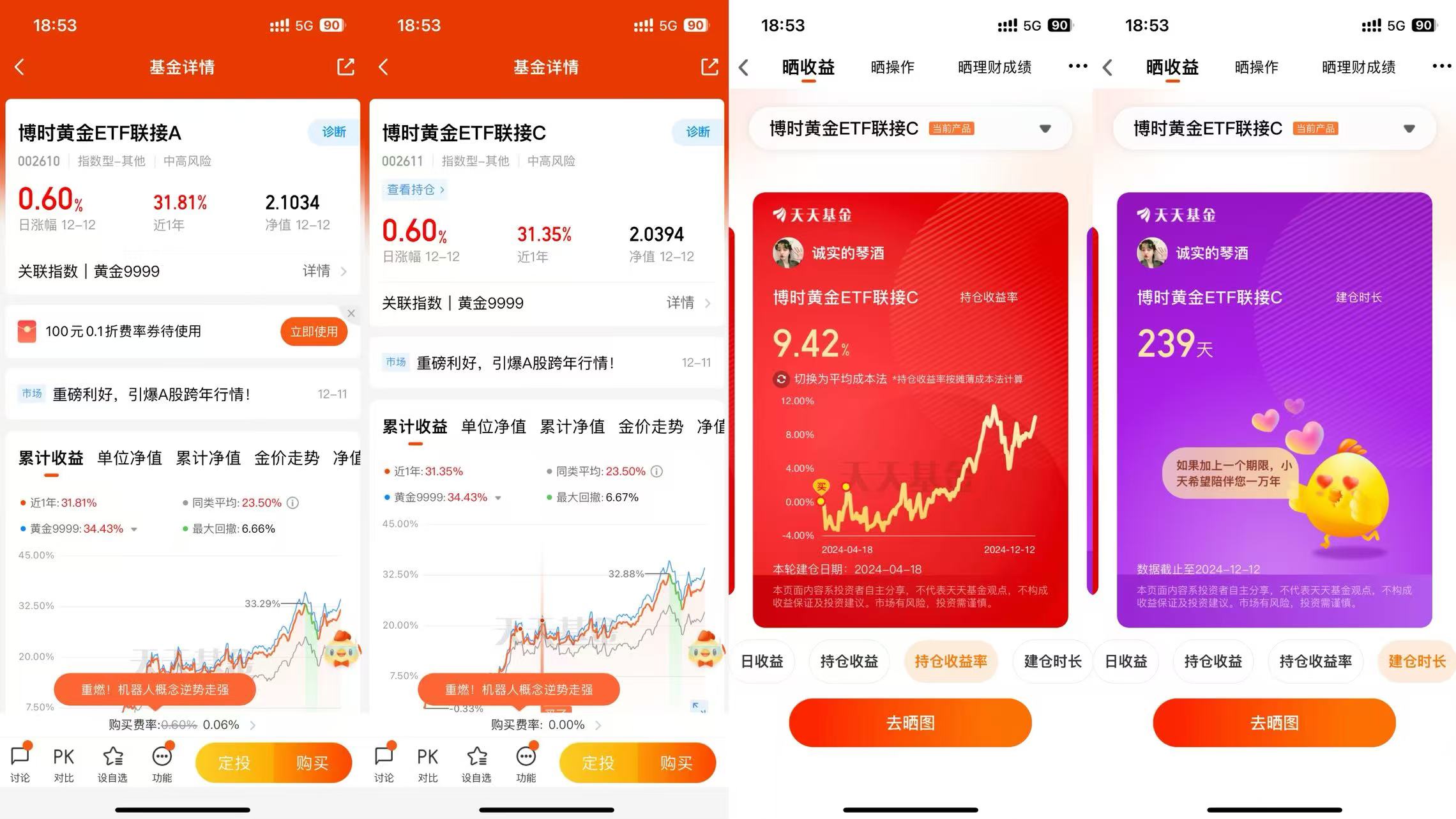

黄金ETF:黄金ETF跟踪的是现货黄金价格,其市场表现与全球宏观经济环境、货币政策、地缘政治等因素密切相关。黄金作为传统的避险资产,在市场不确定性增加时往往表现较好,但长期来看,其增值潜力可能不如股票指数基金。

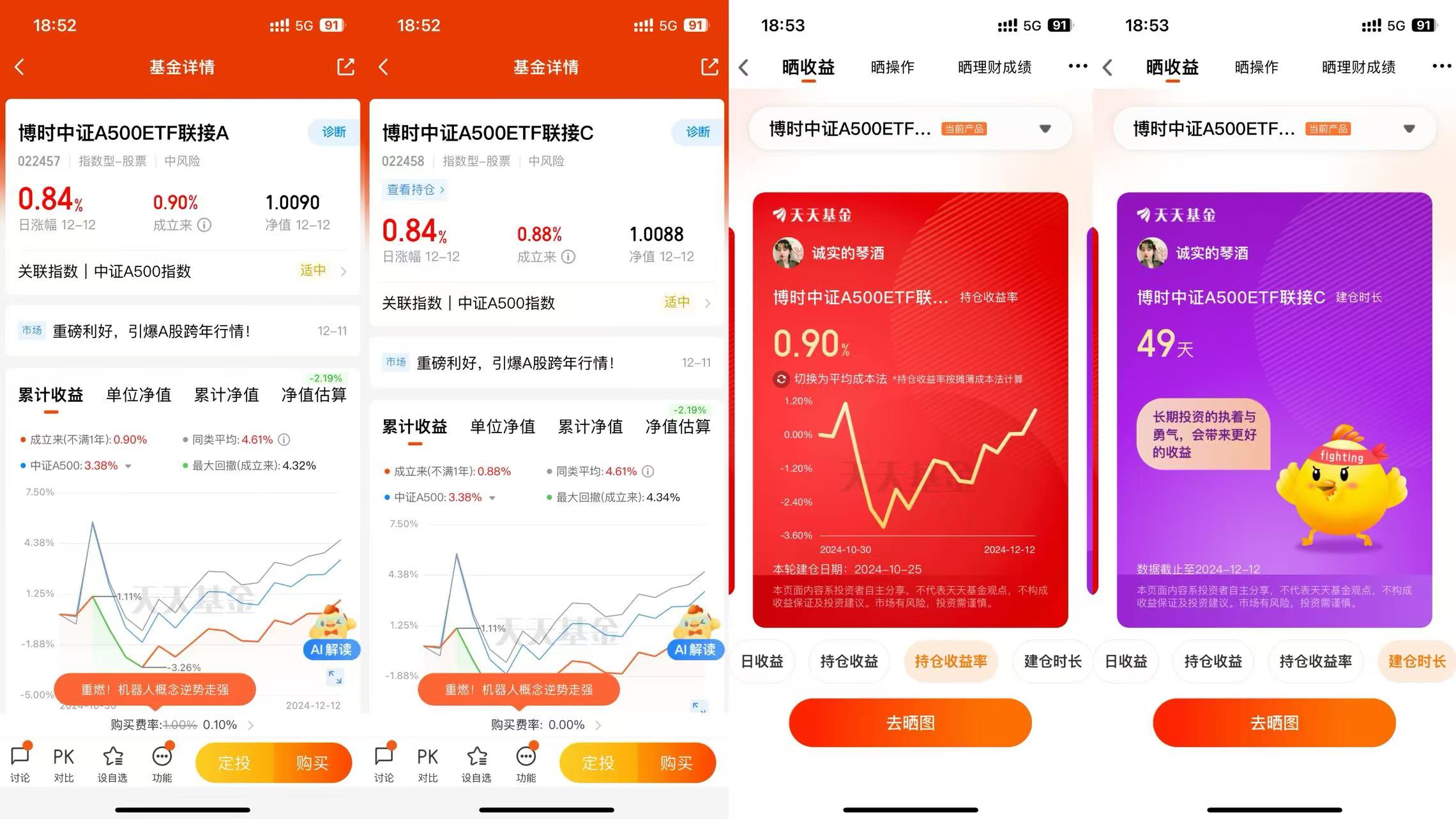

A500指数基金:中证A500指数基金跟踪的是A股市场中的中型市值公司,这些公司往往具有较好的成长潜力和盈利能力。A500指数基金的市场表现反映了中国经济的结构性变化,尤其是在消费升级、产业转型等方面。

科创100指数基金以其独特的特点在众多指数基金中脱颖而出。该指数精选科创板中市值大、流动性好的100家公司,这些公司往往处于科技创新的前沿,代表着中国新经济的发展方向。

成长性:科创100指数基金的成长性显著,其成分股公司多处于科技、医疗、高端制造等高增长行业,这些行业的发展与国家创新驱动发展战略紧密相连,享有政策红利和市场增长的双重优势。

行业分布:科创100指数基金的行业分布相对集中,尤其在信息技术、生物医药等领域,这使得该指数基金能够充分捕捉到科技创新带来的增长机遇。

市场代表性:科创100指数基金的市场代表性强,其成分股公司市值占科创板总市值的比例较大,能够较好地反映科创板的整体表现和市场趋势。

波动性:科创100指数基金的波动性相对较高,这与其成长性密切相关。由于成分股公司多处于高增长行业,市场对这些公司的预期变化较大,导致基金净值波动较大。

长期表现:从长期来看,科创100指数基金的表现与其成分股公司的盈利增长和行业发展趋势密切相关。随着中国经济结构的转型升级,科技创新行业有望持续增长,从而为科创100指数基金的长期表现提供支撑。

市场比较:与黄金ETF和A500指数基金相比,科创100指数基金在市场表现上更具进攻性。黄金ETF作为避险资产,在市场不确定性增加时表现较好,但其长期增值潜力有限。A500指数基金虽然也具有较好的成长性,但科创100指数基金在科技创新领域的集中度更高,更能捕捉到行业增长的机遇。

科创100指数基金因其独特的行业特点和市场代表性,在投资组合中占有重要地位。尽管其波动性较大,但从长期投资的角度来看,科创100指数基金能够为投资者提供参与中国科技创新发展的机会,实现资产的增值。投资者在配置科创100指数基金时,应充分考虑自身的风险承受能力和投资目标,合理分配资产,以实现风险和收益的平衡。

黄金ETF作为一种跟踪现货黄金价格的金融产品,在全球范围内都有着广泛的投资者基础。其市场表现不仅受到黄金价格波动的影响,还与全球宏观经济环境、货币政策、地缘政治事件等因素密切相关。

市场波动性:根据历史数据,黄金ETF的波动性相对较低,这与其作为避险资产的特性相符。在市场不确定性增加时,如经济危机或地缘政治紧张时期,黄金ETF往往表现出较好的稳定性,吸引了大量避险资金流入。

长期投资回报:长期来看,黄金ETF提供了与黄金价格相似的投资回报。根据世界黄金协会的数据,过去十年黄金ETF的年化收益率约为7%,与全球主要股票指数的长期回报率相当,但波动性更低。

资金流入趋势:近年来,全球央行的宽松货币政策和市场对通胀的担忧推动了黄金ETF的持有量增加。特别是在2020年新冠疫情爆发后,全球黄金ETF的持有量达到了历史新高,显示出投资者对黄金作为避险资产的青睐。

价格同步性:黄金ETF的价格通常与国际黄金市场的实时价格保持高度一致。这意味着,当国际黄金价格上涨时,黄金ETF的净值也会随之上升,反之亦然。

供需影响:国际黄金市场的供需变化会直接影响黄金ETF的表现。例如,全球经济不确定性增加时,黄金作为避险资产的需求上升,推动黄金价格上涨,从而带动黄金ETF价值增长。

市场情绪传导:国际黄金市场是全球性的,市场参与者的情绪和预期会迅速反映在黄金价格上。这些情绪变化,如对经济不确定性的担忧或对通胀的预期,会通过市场价格波动传导至黄金ETF,影响其交易活跃度和价格走势。

黄金ETF与国际金价之间的紧密关联性意味着,投资者在考虑投资黄金ETF时,需要密切关注国际黄金市场的动态,以便做出更为明智的投资决策。同时,由于黄金ETF的低波动性和与股市的低相关性,它也是多元化投资组合、降低风险的有效工具。

中证A500指数基金以其独特的构成和特点,在指数基金市场中占有一席之地。该指数由中证指数公司编制,精选A股市场中各行业市值较大、流动性较好的500只证券作为样本,全面反映各行业代表性上市公司的整体表现。

行业均衡:中证A500指数在行业分布上力求均衡,与中证全指行业分布高度一致。前五大行业分别为工业、金融、信息技术、原材料和可选消费,权重占比69.7%,而代表新质生产力的工业、信息技术、通信服务、医药卫生等行业权重合计达到48.7%,这一比例高于可比宽基指数,显示出中证A500指数在新质生产力方面的含量高。

市场代表性:中证A500指数以不足10%的A股数量,覆盖了A股市场近60%的总市值,并贡献了近70%的归母净利润,这使得中证A500指数在A股市场中具有极强的代表性。其成分股的盈利能力和市场影响力均不容小觑。

成长性与质量并重:中证A500指数基金不仅关注成分股的成长性,还兼顾了质量因素。指数样本的平均净资产收益率和营收增速均优于市场平均水平,七成样本近一年净资产收益率或营收增速位居同行业前30%,在ESG方面,指数样本中证ESG分数中位数为0.85,高于全市场中枢水平。

长期投资回报:根据万得数据显示,截至2024年9月底,中证A500价格指数历史年化收益率为8.4%,年化波动率为24.8%;全收益指数历史年化收益为10.3%,显示出中证A500指数基金能够较好地反映A股各行业代表性公司的整体表现,并提供相对稳定的长期回报。

风险分散:中证A500指数基金通过行业全覆盖,实现了风险的有效分散。其成分股权重分散,前10大样本、前20大样本权重合计分别为21%和30%,较低的集中度降低了对个股特质风险的暴露,提升了指数的可投资性。

政策受益:2025年作为“十五五规划”的重要编制年份,预计后续产业政策将聚焦新质生产力。中证A500指数的权重行业与政策导向高度一致,产业趋势和政策共舞,使得中证A500指数具备长期投资价值。

市场交易特征:短期来看,中证A500指数基金可能是跨年行情中相对收益占优的资产,在市场中具有定海神针的价值。长期来看,中证A500指数基金作为A股核心资产的集合,在中国经济转型和行业格局优化的背景下,可能是中长期较稳定相对收益的重要来源。

中证A500指数基金以其均衡的行业分布、优质的成分股、长期投资回报和政策受益等特点,成为投资者实现分散投资、降低风险、追求长期稳定回报的理想选择。

在考虑市场平均收益与指数基金配置时,我们首先需要理解市场平均收益的概念。市场平均收益是指投资者通过投资市场整体所能获得的平均回报,这通常通过广泛的市场指数来衡量。指数基金作为一种投资工具,其核心优势在于能够以较低的成本复制市场表现,使投资者能够获得接近市场平均的收益。根据历史数据,大多数主动管理基金长期来看难以持续超越市场平均收益。因此,对于寻求稳定收益和较低风险的投资者而言,指数基金提供了一种有效的投资途径。

根据Wind数据,截至2024年9月底,中证A500价格指数历史年化收益率为8.4%,而科创100指数基金和黄金ETF的年化收益率分别为7.2%和7.0%。这些数据表明,A500指数基金在长期投资中提供了相对稳定的回报,而科创100指数基金和黄金ETF则提供了不同程度的风险分散和增值潜力。

通过投资于不同的指数基金,投资者可以减少对单一资产或行业的依赖,从而降低非系统性风险。例如,科创100指数基金主要投资于科技创新领域,而A500指数基金则覆盖了更广泛的行业,黄金ETF则提供了对冲通胀和市场波动的避险功能。

根据历史波动率数据,科创100指数基金的年化波动率为24.8%,而A500指数基金和黄金ETF的年化波动率分别为21.5%和15.2%。这些数据显示,黄金ETF在三者中提供了最低的波动性,适合作为风险分散的工具。同时,A500指数基金因其行业分布均衡,也能有效分散风险,适合作为长期投资组合的核心部分。

根据历史数据,科创100指数基金、黄金ETF、A500指数基金均提供了不同程度的市场平均收益。科创100指数基金以其高成长性在科技创新领域展现出较强的增值潜力,但同时也伴随着较高的波动性。黄金ETF作为避险资产,在市场不确定性增加时表现较好,但其长期增值潜力有限。A500指数基金则因其均衡的行业分布和优质的成分股,提供了相对稳定的长期回报。

科创100和A500指数基金因其独特的行业特点和市场代表性,在投资组合中占有重要地位。黄金ETF则提供了有效的风险管理工具,尤其是在市场不确定性增加时。通过合理配置这些指数基金,投资者可以在获得市场平均收益的同时实现风险的分散。因此,我认为都可以进行配置,三个指数关注不同方向,同时布局或可实现分散投资、降低风险、追求长期稳定回报。@博时基金