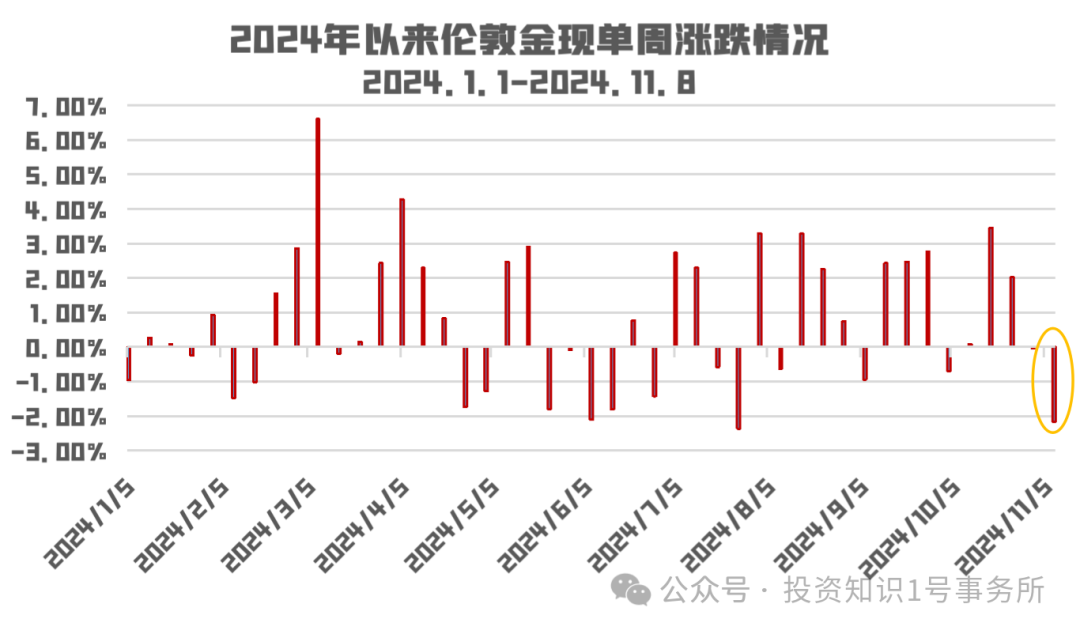

全球降息潮、美国大选落地等国际重要事件影响下,海外资本市场或迎来变局。上周黄金市场因美元走强而遭遇重挫,伦敦金现单周下跌-2.17%,创下年内较大单周跌幅(数据来源:Wind,2024.11.1-2024.11.8;指数历史表现不预示未来表现,不代表相关产品收益)。

金价此轮调整是什么原因?未来还有配置机会吗?

数据来源:Wind,2024.1.1-2024.11.8;指数历史表现不预示未来表现,不代表相关产品收益金价调整因何而起?

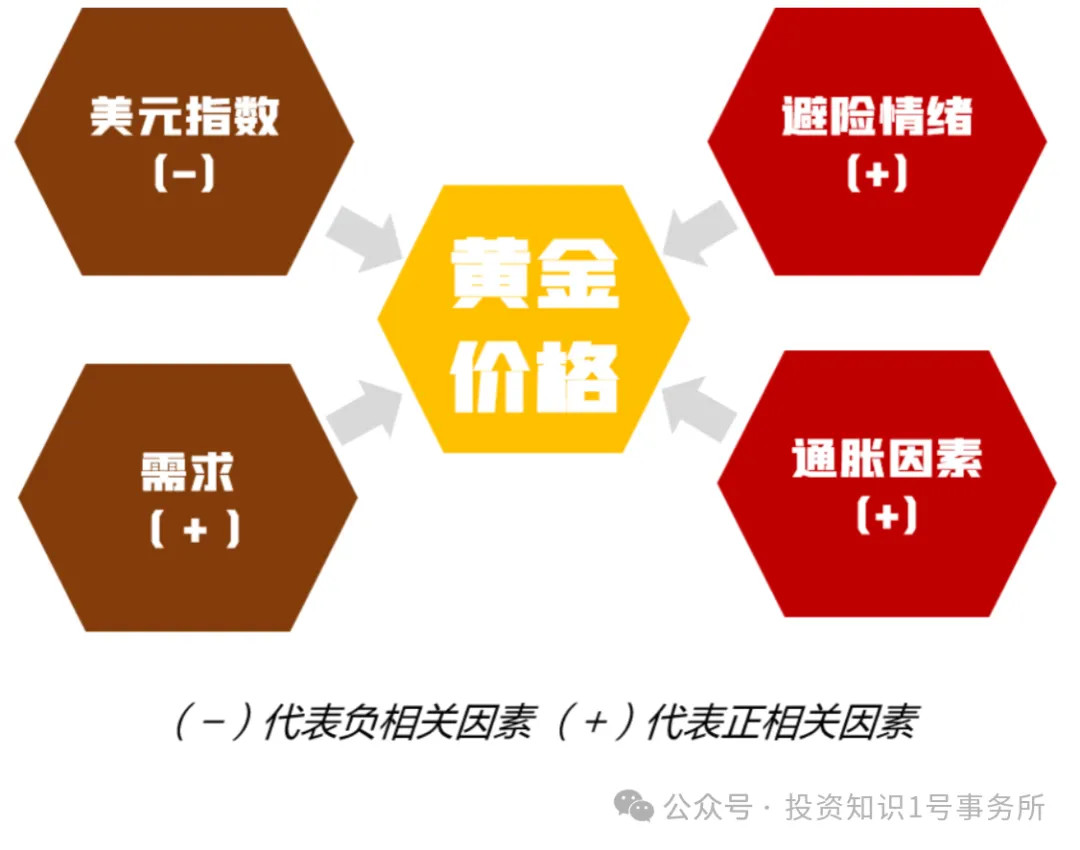

我们先来回顾一下影响金价的四大因素:美元指数、避险情绪、需求、通胀因素。

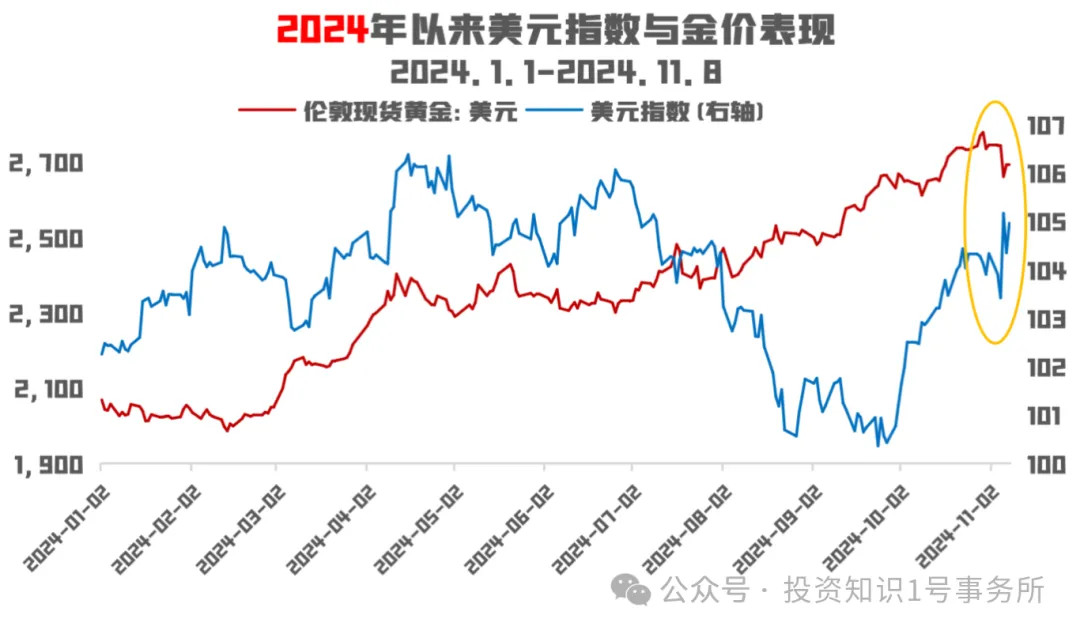

从过往数据来看,黄金价格与美元指数或呈一定的负相关。

数据来源:Wind,2014.1.1-2024.11.8;指数历史表现不预示未来表现,不代表相关产品收益

2024年以来,主导金价的因素变得更多元,但美元指数与金价在多数时候仍呈现负相关。上周因市场担忧美国减税以及高关税的政策使得投资回流美国,同时美国对于进口的抑制预期使得美元走强,金价也出现了回调。

数据来源:Wind,2024.1.1-2024.11.8;指数历史表现不预示未来表现,不代表相关产品

收益黄金后市如何看?

短期来看,金价表现或受压制:

对黄金而言,美国大选落地后,短期内的再通胀交易或仍延续并推高美债实际利率,在一定程度上或压制黄金表现。

另一方面,往后看,东欧与中东的地缘政治冲突有望降温,叠加前期黄金大幅上涨,资金止盈行为与避险情绪释放都或将阶段性压制黄金表现。

中长期来看,金价或仍有望持续有较好表现:

一方面,全球降息周期深化,10月欧洲央行降息,年内包括美联储、瑞典央行、瑞士央行、加拿大央行、英国央行等多经济体央行也纷纷降息,过往在降息周期中黄金普遍表现偏强;(注:指数历史表现不预示未来表现,不代表相关产品收益)

另一方面,从需求来看,据Wind数据统计,10月SPDR黄金ETF持仓环比增加19.85吨至891.79吨,全球黄金储备同比增加430.1吨至3.61万吨;SPDR黄金ETF处于增仓趋势,黄金货币属性加速体现。同时,据世界黄金协会数据,三季度全球黄金需求总量(包括场外投资)同比增长5%,达到1,313 吨。

另外,虽然美联储预期内降息后金银出现了一定的反弹,长期来看,美国赤字率提升、地缘政治扰动叠加美国供应链近岸化导致央行购金逻辑不改,降息节奏或随着美就业情况的转弱而加速,黄金行情或值得期待。

总体来看,当前全球降息周期深化,新兴国家购金需求高涨,美国债务高企等多重因素催化下,黄金行情或值得期待,此次回调或是机会,投资者或可逢低择机布局或定投买入。

$博时黄金ETF联接C(OTCFUND|002611)$

$博时黄金ETF联接A(OTCFUND|002610)$

风险提示:投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。【基金管理人/基金销售机构】提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。