大家中秋快乐,吃饱喝足了之后,我们一起来聊一聊下周(实际就是本周啦)的市场。

本周,只有三个交易日,但却几乎是全年最重要的一周,理由也比较简单,北京时间周四凌晨2点,美联储将公布9月议息会议的决议,确认是否开启降息周期,以及是降25bps呢,还是降50bps。作为全球资产价格的锚,这一结果,是真正的牵一发而动全身。

中秋假期的这三天,江浙沪的天气,可以说是非常的割裂,第一天和第三天晴空万里,第二天却被贝碧嘉迎头痛击,而上周的市场,同样割裂的非常结构化,具体来看:

美国涨,中国跌;A债涨,A股跌;黄金涨,美元跌。

美股和国内利率债,几乎同时创下全年最佳的单周表现,黄金再创历史新高,但A股却已经走到了跌破2700点的悬崖边缘,美元指数昨晚刚刚创下近一年的新低。

年初,大A3000点,黄金2000美刀;如今黄金一路升破2600,而大A,也快到了2600了。正应了那道经典的数学题,小明和小丽,相隔1000米,两人相向而行,多久可以汇合?

所以,从下周的市场来看,大家最关心的,可能是四个问题:

一、国内债券,会涨到什么时候?

二、如何观察和应对,周四凌晨的美联储降息?

三、黄金历史新高的背后?

四、大A是否会跌破2700点?到底还要不要抄底?

我们继续借助,理财子的大类资产周报《招银理财周度市场看板》,来展开。

......

一、国内债券,会涨到什么时候?

下图,大家观察招银做的上周的行情板,会发现,相比之前,多了一个「固定利率专栏」,可见,债市已经火到,需要单独拎出来细细看了。

从上图的债券表现来看,呈现两个特征:

其一,长端利率债(7-10年)的表现,大幅好于短端利率债(1-3年);

其二,长端信用债(7-10年),同样大幅跑赢了短端信用债(1-3年),且短端信用债指数全周仅上涨了3bps,可以说完全没有跟随上周债市的“牛市”行情。

所以,我们可以把债市分为两个细分问题。

第一个问题、上周的债市,因何而涨?

原因,可以简单的总结为两个。

其一,当然是基本面的因素,国内各项数据都略显疲软,而降低存量房贷和美联储降息这两个事件,同样都利好债券的表现。

其二,但上述的原因,无法解释,长端利率债和短端信用债之间巨大的分化。所以,在债市结构性牛市的行情下,隐藏着第二根线索,那就是结构化的买盘力量。

我们汇总上周银行间市场的债券买卖数据后,可以发现:

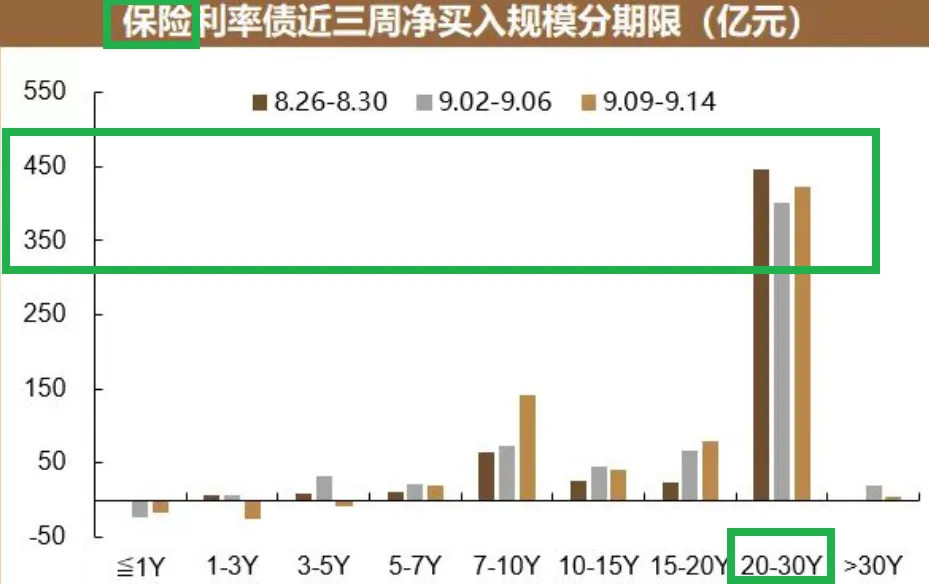

保险,单周合计买入超长期利率债(20-30年),400亿左右,且已经连续三周,单周净买入在400亿量级了,实在是夸张,下图;

公募基金,单周合计买入长期利率债(7-10年),超过800亿;

银行,单周合计卖出长期利率债(7-10年),超过1600亿。

所以,我们几乎可以看到一出,保险资金狂扫超长期利率债,基金产品跟随趋势大幅买入,而银行大幅卖出的债市全景图。

而每一类主体,都有其行为背后的逻辑。

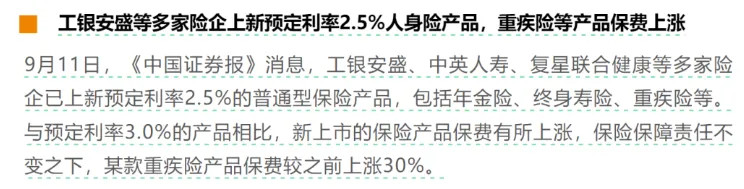

对保险而言,8月底、9月底的两波预定利率下调潮,以及保险新国十条的重磅定调,都意味着其负债端成本的全面、持续性的下移,并刺激着其尽快补货超长期债券,缩小资产和负债倒挂的久期风险。

对基金而言,任何趋势性的做多机会,都是其不会错过的,这里,既有各类利率债指数产品持续进钱,导致的被动复制买入,也有主动产品,为了博取排名,为了不踏空而做的加仓动作,从上周六的调休日来看,单日10年国债大幅下行3bps,大量调休的券商、基金公司的投资人员,在家下单,不愿错过行情。

而对银行而言,非常简单,大家看到上图,招行5年期的定存利率为1.8%,1年期同业存单利率大概在2%左右,对其他银行而言,目前的存款和存单利率,不会低于上述招行的成本,那么,对于银行而言,2.04%的10年国债也好,2.01%-2.08%之间的1-3年信用债也罢,都没有太多配置价值可言,没有价差,那么,在彼时10年国债逼近2.1%的过程中,叠加对监管的敬畏而止盈,也没有什么问题。

以上,便是上周的债市,结构性行情的背景。

第二个问题、债市,后续到底会涨到什么时候?

显然,从目前的债市来看,机构行为对债券定价的影响力,要远远超过基本面的影响。

那么,后续债市的走势,取决于几类主体的行为。

其一,是央妈,10年国债快速突破2.1%的防线,央妈还有招吗?

其二,保险、公募基金、银行,这三大近期最大的买/卖盘,谁起到真正的主导作用?

对银行来讲,如果央妈的OMO不降,银行间的回购利率继续在1.8%左右,那么其负债端,也就是存款的成本就不会有大的变化,其整体买债的行为,应该也不会有太明显的反转,至少从目前的成本和收益比来看,债券的票息策略,已经死了。

对基金来讲,其就是纯粹的趋势追逐者,风往那边吹,它就往哪边倒。

核心,可能还是看保险。

到底这波保险准备买到什么时候,这里有两个观察的信号。

一是下图,近期下调预定利率后的保险产品陆续上线,看其销售的情况;

二是要注意到,险资这一波,可能由于会计的原因,在9月15日之前,做了一定的调仓,特别是卖出部分前期盈利的红利股,兑现收益,同时做出了坚决加仓超长债的动作,而待这轮调仓完成后,险资究竟,是继续买入5%以上的高股息个股,还是买入2.2%不到的30年长债,也值得我们观察。

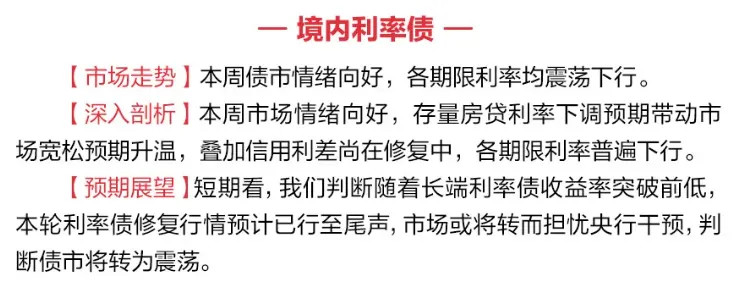

从招银的分析来看,观点类似,认为本轮修复行情已经进入尾声,后续震荡为主。

二、如何观察和应对,周四的美联储降息?

千呼万唤始出来,犹抱琵琶半遮面。

这句词,用来形容9月美联储的议息会议,再精准不过,也即——99.9%是要降息的,都已经能听到脚步声了,但是,到底是降25bps,还是50bps,“遮着半边面”呢,目前,概率上还是25bps的领先。

从宏观角度看,本周,是全年最重要的一周,因为,这可能是这一轮加息周期的转折点。

作为投资者,我们需要关注的点,一共是四个。

第一,时间上,是北京时间周四凌晨2点公布,也就是我们节后的第二个交易日开盘前,所以如果你要追加美股,其实不妨等等,等过完周三,形势会愈加明朗。

第二,看降息是25bps还是50bps。

第三,看这回公布的点阵图,看看本次决定之后,未来降息周期的走势,从最新的预期来看,利率期货市场,定价年内降息114bps,25年底之前,降息200bps以上。

第四,决议公布后,有鲍师傅的新闻发布会。

当然,最关键的,依然是,降息后,怎么投?

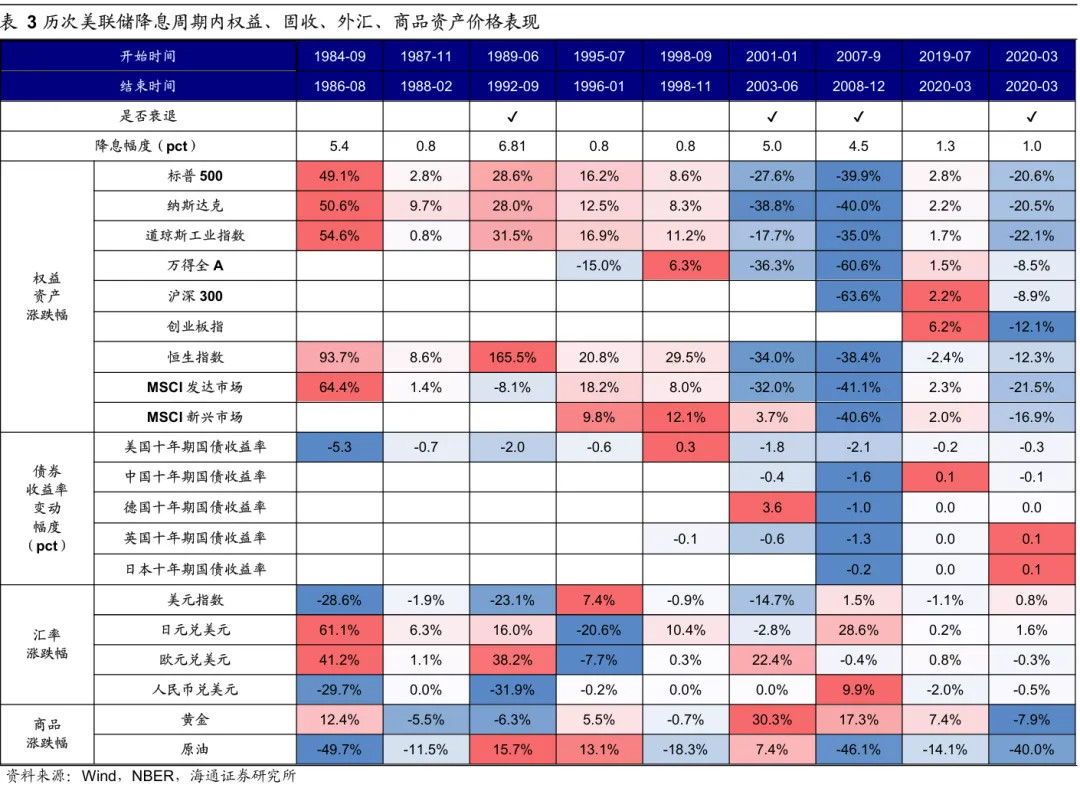

下图,是海通证券,之前做的,对于近40年来,9次降息周期,资产价格表现的汇总。(把2020年疫情的紧急降息单独拎出来了)

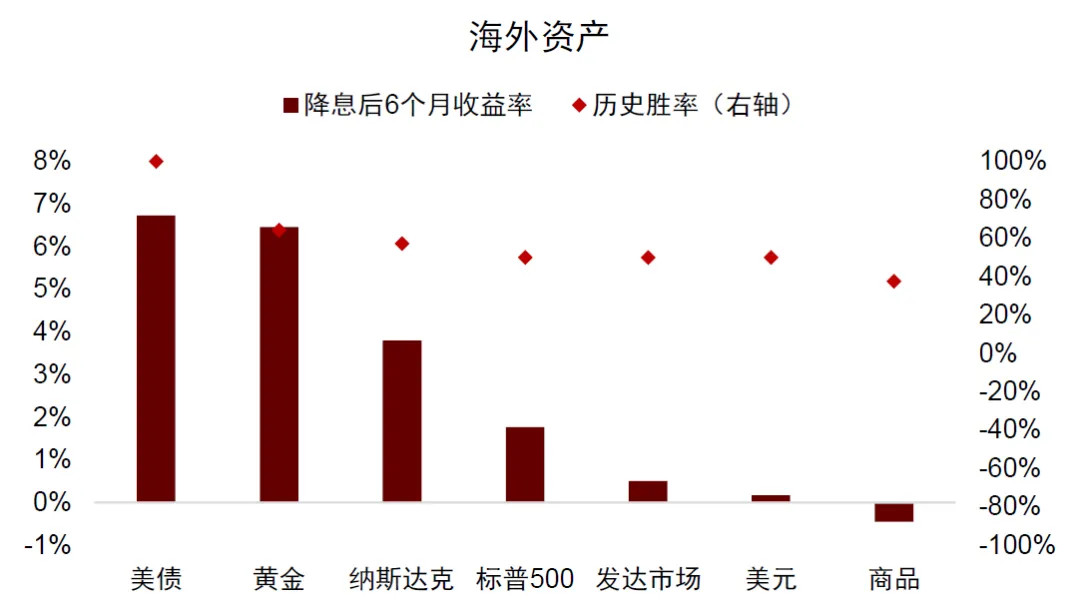

如果拆细了来看,中金,之前做过,历次降息周期中,首次降息后六个月内,各类资产的价格表现。

从海外资产的角度看。

以中位数来排序,在首次降息的六个月内,美债>黄金>美股>美元>0>商品,美债的胜率是100%。

从国内资产的角度看。

同样以中位数来排序,降息后的首个六个月内,商品>人民币汇率>债券>股票,但需要注意的是,由于我们的汇率改革、利率市场化、商品价格统计,都是最近20年不到的事情,实际只经历了2-3轮的美联储降息周期,样本是严重不足的,统计结果是否可以线性外推,大家见仁见智。

三、黄金历史新高的背后?

金价,上周突破2600美刀,从历史来看,这还是大姑娘坐花轿,头一回。

某种程度而言,我们都在见证历史。

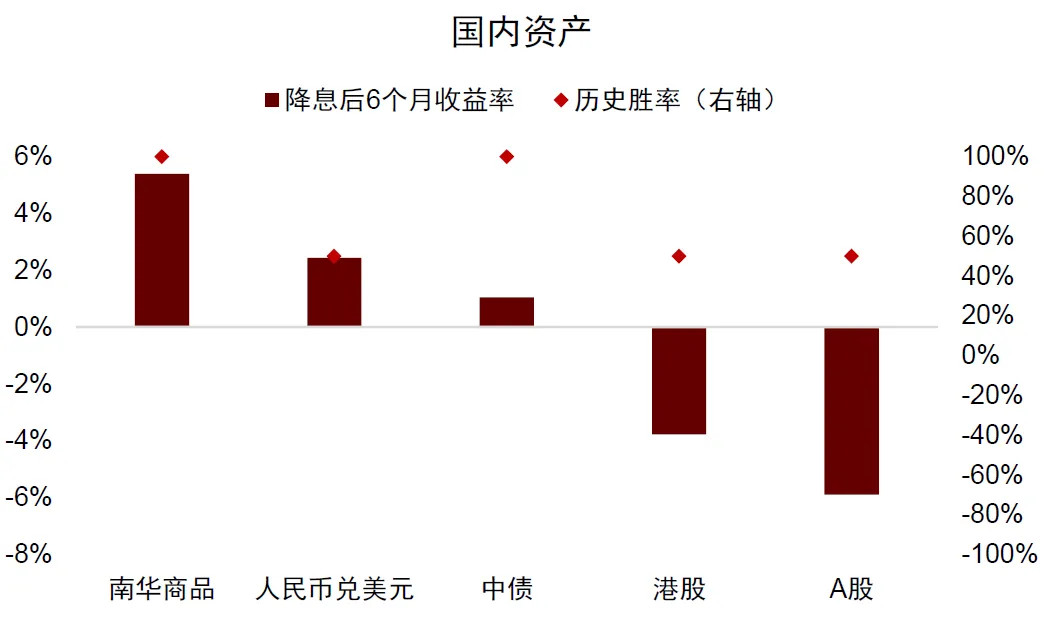

从招银每周给出的资产板来看,黄金,几乎每次都维持在中高配的位置,本周也不例外,下图,并提到,金价高位下,短期波动或加大,但长期仍看好。

给出的三个理由,其实也非常具有延续性:

其一,美联储降息在即(美元和黄金的跷跷板效应);

其二,去美元化浪潮(也就是央妈购金);

其三,全球经济的不确定性(避险)。

有时候,投资这个东西,抓住主线即可。

那么,我们上面,看过统计,在历次降息周期中,黄金的胜率接近80%,在大类资产中,仅次于美债,且近4次降息周期,剔除2020年疫情的流动性冲击导致的全球资产价格普跌,黄金的胜率是100%,且涨幅都不错,从这个角度来看,在未来的降息周期中,黄金的表现,依然值得期待。

但是,同时也要注意到,黄金,今年已经涨了25%左右了,在突破新高的同时,我们反复提醒,虽然中枢可能会持续抬升,但冲高回落是常态,正像招银说的,波动率会加大。

而大家同样关心的是,黄金历史新高了,黄金股啥时候反弹?

说实话,我们也很困惑,从周五的表现来看,黄金股大幅反弹了一天,从后市来看,我们还是相信,黄金股板块,相对于大盘,是能跑出一定超额的。

四、大A是否会跌破2700点?到底还要不要抄底?

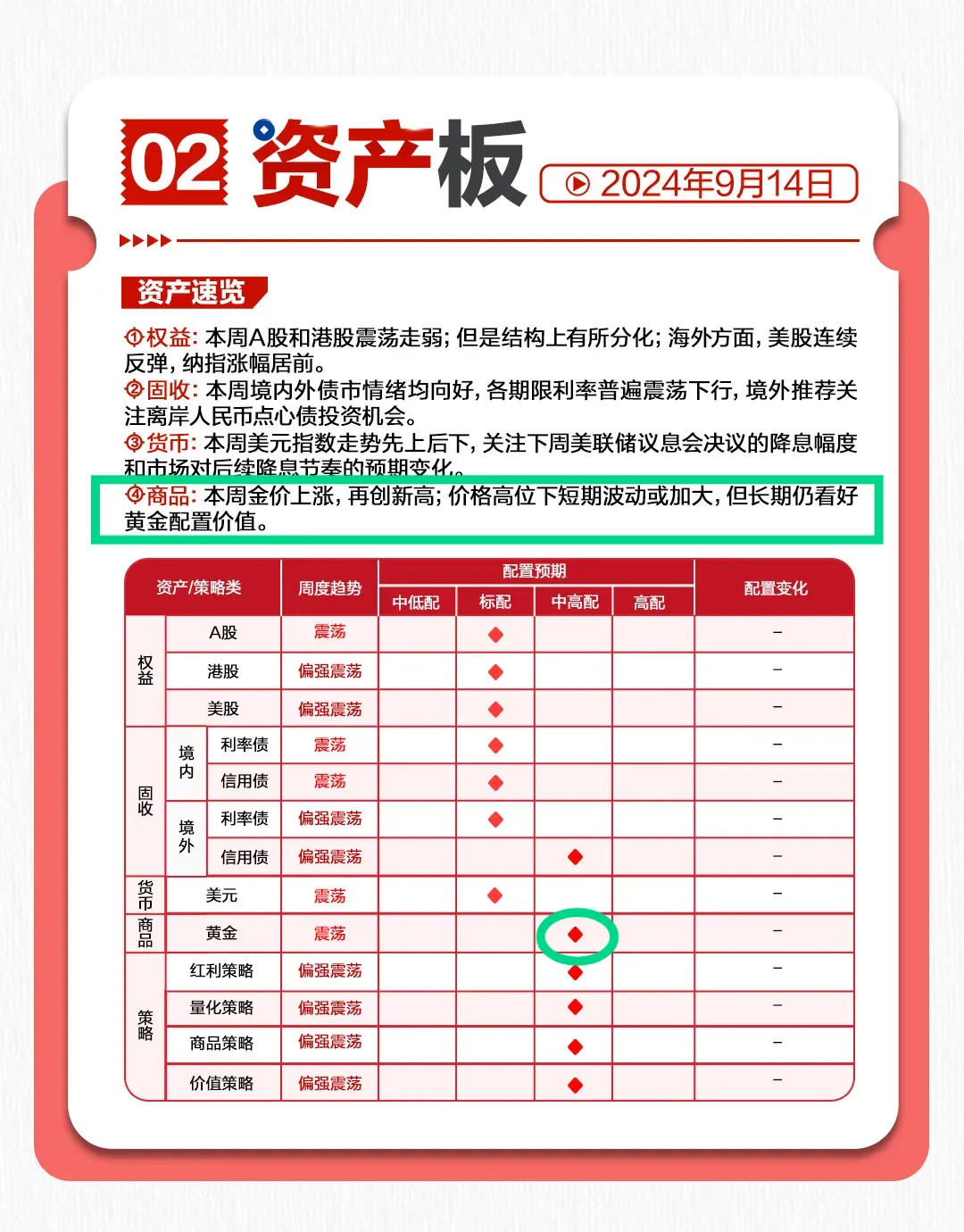

我们先来看下,招银对于后续,各类产品的配置建议。

从本周来看,和上周没有任何区别。

大家可能记得,上周,招银把全球和红利,从五星,调低到了四星,从结果来看,A股红利确实在上半周经历了比较大的冲击,而美股,则迅速从之前的下挫中反弹。

仅从结果来看,风险提示似乎只对了一半。

但从市场的反应来看,对美股的担忧,其实不无道理,从上周来看,美股的股票基金,单周净流出规模,创4月以来新高,而美国的货基规模创新高(6.3万亿美元),这说明,确实有大量的资金,从美股撤出,转向我们提到的,在降息周期,胜率更高的,美债和黄金。要不是上周英伟达的黄仁勋力挽狂澜,美股大科技单周是涨是跌,还真不好说,在这个阶段,对美股大科技适当谨慎,重视海外资产的再平衡配置,是有必要的。

好了,回到我们的最后一个问题,本周两大悬而未决的事情。

一是,美联储到底降息多少?

二是,A股,到底哪一天跌破2700点?周三,周四,亦或是周五?

从招银的判断看,其实它没有回答这个问题,依然是在强调结构性的机会,也就是说,在A股下跌的过程中,到底哪些板块的机会更大?换句话说,抄底,往哪儿抄?

一是红利,二是价值,三是量化对冲。

从“红利”的角度来讲。

我也依然看好红利,股息率和债券的性价比,是一个重要因素,另外还有两个补充。

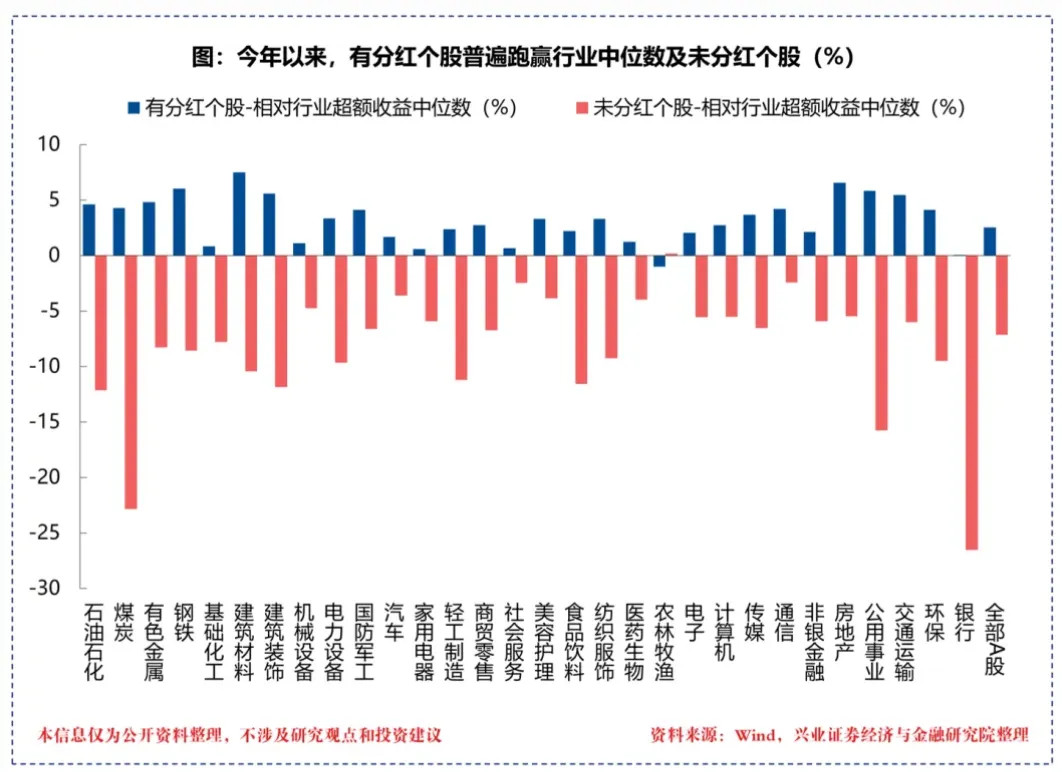

其一,红利,与其说是一种资金的抱团,你不如把它看作是,国九条之下,一种可能长期有效的选股因子,下图,兴业证券做的图,同一个行业内的个股,有分红的远远跑赢没分红的,原因无它,只有健康的、有现金流的、经营良好的、有市值管理诉求的上市公司,才会选择持续分红。

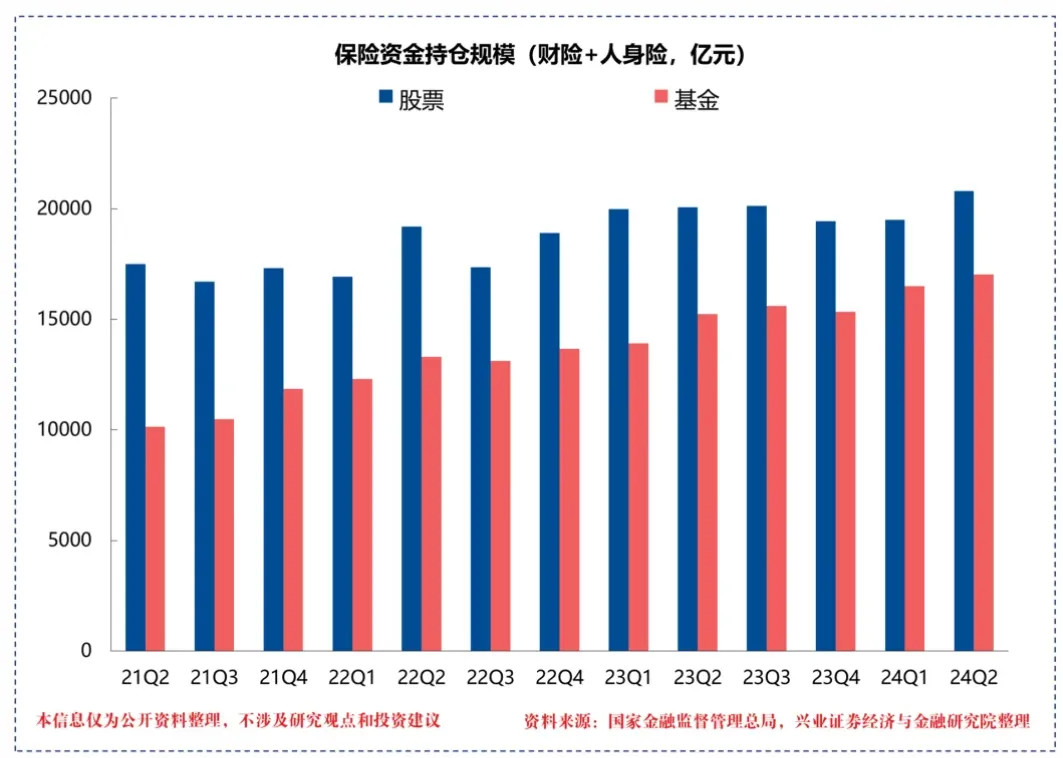

其二,同样是兴业证券的图,今年二季度,保险资金在权益投资上,增持个股的规模,远超基金,原因无它,个股可以计入FVOCI账户,降低利润表的波动,而基金不能,这是一个大的趋势,相信,后续保险还会继续大幅在FVOCI账户,增持高股息,增持红利股,这个长期趋势,是不会变化的。

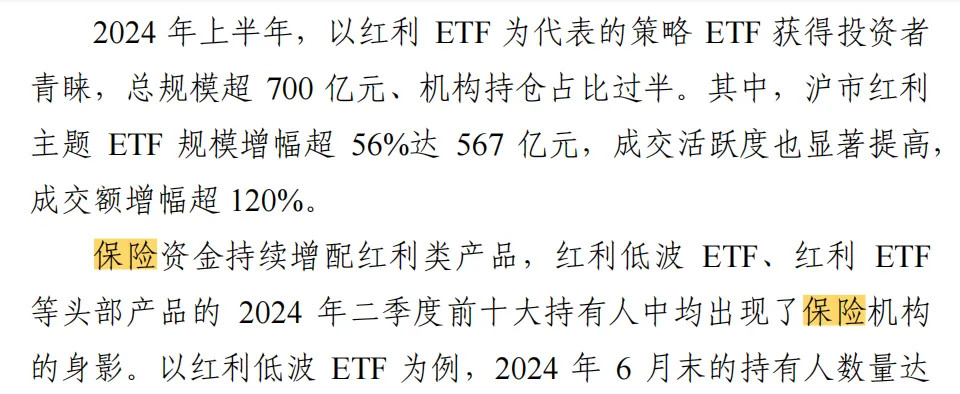

而即使在基金投资上,我们也能看到,保险上半年,大量投资红利相关的ETF,这点,上交所在上半年的ETF报告中,也有所提及。

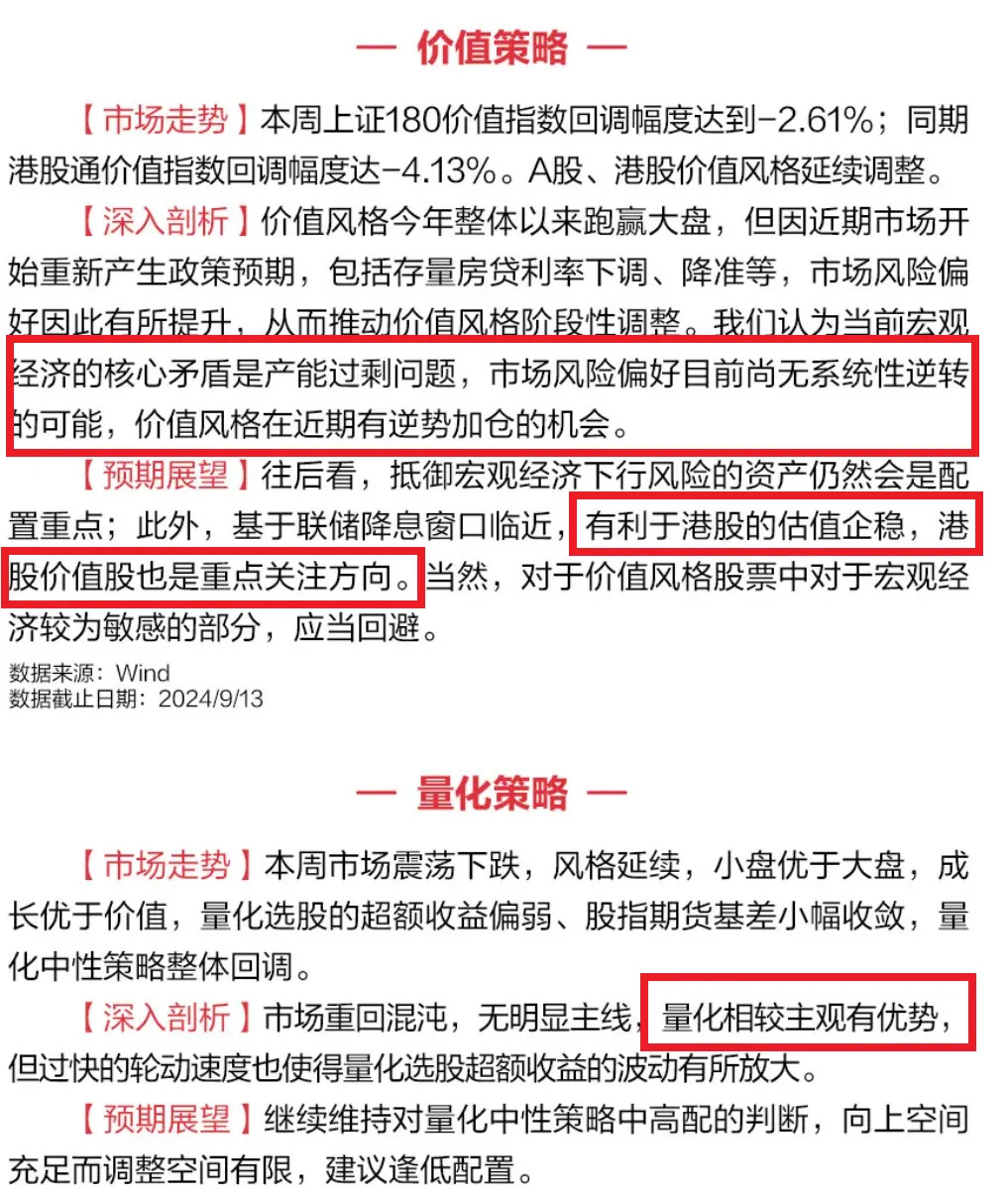

从“价值策略”和“量化策略”的角度来讲。

可以直接参考,招银的观点,说到底,还是认为,在比较疲弱的基本面背景下,A股,还是将呈现结构化的特征。

有一说一,从量化和价值这两个固收+策略的业绩来看,确实是很吊,尤其是年内的最大回撤,强的离谱,堪比中短债,配得上阶段性的五星。

就聊到这儿。

......

#欧洲央行宣布降息 黄金创历史新高$#

$天弘上海金ETF发起联接A(OTCFUND|014661)$

$天弘上海金ETF发起联接C(OTCFUND|014662)$

$表韭全球资产配置$$表韭量化指增精选$

#九月基金投资策略##海外投资俱乐部#