乔治索罗斯说:身在市场,你就得准备忍受痛苦。很多年后,2024年的开年或许会令很多投资者记忆深刻。

近几日,新年新气象并未见到,反而A股市场走出了大家都不愿意看到的破位下行态势,上证指数创出本轮周期的新低,18日早盘更是向下击穿2800点,后失而复得。

尽管午后峰回路转,托底资金进一步发力入场,市场在TMT及权重股助力下一跃而起,上演V型走势,稍许提振了信心,但是不少投资者的内心依旧愁云满布,到了今天,悲观、失望的声音很多。

(数据来源:Wind)

近日发生了什么?市场为何加速赶底,我们又该如何应对?

1、A股为何加速赶底?

开年以来,新年新气象并未见到,A股近日反而加速赶底,日日新低,简单捋一捋,加速市场下跌的几个原因大致可能是:

第一,近日国内全年经济数据发布,结构性隐忧及对政策预期的担忧带动市场调整。

第二,当地时间周二,美联储理事发表偏鹰派讲话,市场对美联储3月降息的预期降温,海外流动性向紧缩回摆,美元指数大涨,创2023年12月13日以来新高。

第三,随着市场持续调整,挂钩中证500指数等的雪球金融衍生品面临集中敲入的流动性风险,股指抛压增大形成负反馈。

(来源:Wind、公开信息)

短期看似是不利因素聚集,但本质是缺增量资金与信心。而历史上A股在每一轮走出低谷前,都伴随着市场的来回反复、方向莫辨。

越是临近下跌尾声,市场信心就越是匮乏,成交陷入低迷,对利好也是无动于衷。

极端的悲观预期时常会催生极端的价格,当前的A股已有多个指标触及历史极值,来到明显的底部区域:

目前上证指数市盈率-TTM 12.5倍,沪深300市盈率-TTM 10.8倍,已经低于2008年11月的大熊市尾声;

12月A股破净股占比上升至8%,超过2013年6月和2016年1月,逼近2008年11月的8.2%;

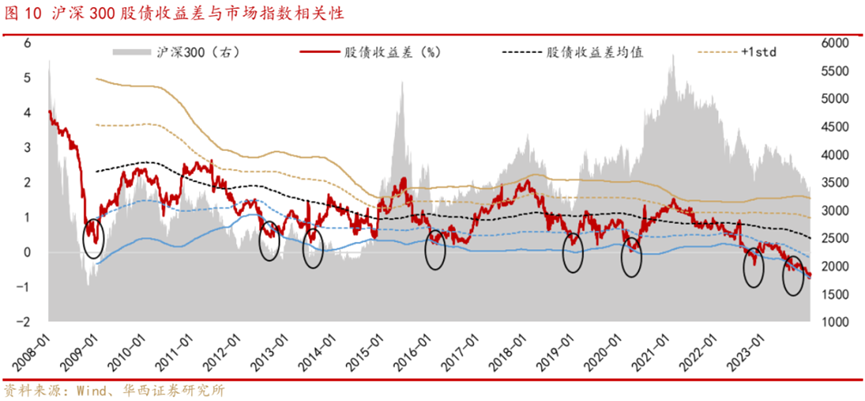

股债收益差(10年期国债收益率-沪深300近12个月股息率)下行至-0.75%,已下破近三年均值-2倍标准差,低于历次市场大底。

(来源:Wind、华西证券)

大跌之后,其实也不必过于悲观,破位下跌或是市场走向出清的开始。从理论上来说,当跌幅达到了一定的量级、成交拥挤度重回冷清,说明市场筹码已经有所出清,乐观的人再一进场买入,反弹也就不远了。

2、下破2900点,投资者如何应对?

如果以“点位”来评估上证指数的“水位”,从上证指数自基期以来至今的历史走势图上可知,2900点的A股处于历史偏低区域。尤其是2015年以来,沪指每次跌破2900点后继续回调的空间有限。

上涨指数自基期以来至今历史走势

数据来源:Wind,统计区间:1990.12.19至2024.1.16

在指数“水位偏低”的2900点买入基金产品,拉长时间来看,整体的收益率情况还是不错的。以偏股混合型基金指数作为测算对象,以上证指数历史上的典型2900点进行回测,结果如下:

数据来源:Wind,自2007/2/14持有一年统计区间为“2007.2.14至2008.2.14”,持有至今统计时间截至2024.1.16

可以看出,无论从哪个2900点出发,如果能够坚持持有至今,大部分情况下均能获得正回报。此外,开始投资的时间越早、持有该指数的时间越长,持有至今的累计回报越丰厚。

市场持续调整之际,部分增持资金开始入场。就比如18日托底资金进一步发力带领市场在尾盘逆转收涨,沪深300ETF产品成交额放量至320亿,是上月平均水平的4倍以上,代表增量机构资金维护市场意愿坚决。

有人割肉离场,有些钱却在入场了。冬日虽沉默,但勇敢的人会先开口。回顾过往岁月,无数鲜活的例子表明,先知先觉的资金“最先享受世界”。

3、如何看待当下的市场环境?难熬时刻如何度过?

当然,指标归指标,市场归市场,情绪归情绪。

分析了一大堆,市场仍然没有摆脱颓势,现在主流的声音仍然是——这次不一样。沪深300都能破纪录连跌三年,又该如何保证过去的价值体系、周期规律还能适用呢?

但日光之下并无新事,类似的情况总是在历次周期的底部一次次发生,像一部重复播放、循环往复的默片。

2005年那波熊市,下跌的过程漫长而焦灼,来到6月,上证指数失守1000点,市场一片愁云惨淡。

在最低触及998点那一刻,少数还坚守在券商营业部的散户先是一片沉默,然后在沉闷中爆发经久不息的掌声。这背后的心酸、失意、苦楚、悔恨,岂是短短几句云淡风轻的言语可以描述的。

彼时证券报的股评标题是—— “核心资产分崩离析”、“价值投资理念遭到颠覆”、“利好频现不改市场弱势”,市场信心尽失。

没有什么不一样,每一轮下跌都是如此。极端的行情往往叠加了多重当时看起来无解的利空因素。每次的“危机”叙事似乎都是有史以来最严重的。

默片不言不语,正如市场的底部到来总是悄无声息。但在默片的尾声,故事却很动听:

这个998点即将成为未来数十年的历史大底,而让投资者 “哀莫大于心死”的沪指又将在2年多以后攀上6000点的高峰。

没有人能够预知市场什么时候否极泰来,但是最终又总能浴火重生,而彼时的人们永远尚不知情。

没有什么不一样,每一轮下跌都是如此。18年前股评的标题放在今天,似乎也没有那么的格格不入。底部的心态都是如出一辙。彼时彼刻,恰如此时此刻。

再回到当下市场,交易层面,首先必须尊重市场,当前市场处于加速赶底阶段,仓位较重者如果从中期角度看,市场未来的修复空间依然值得期待,极端的杀跌将带来恐慌盘的加速出清,短期的煎熬或许持续的时间不会太久,当前更多的是考验耐力和信心。

总之,我们认为当前市场估值底、政策底都已显现,情绪底在筹码加速出清后也将迎来拐点。市场机制失效是小概率事件,极端的情况会持续,但不会持续太久。

外围都在定价新的全球宏观变化,A股当前欠缺的核心是流动性和信心,同时极端情况的出现也往往酝酿着同等级别的机会,2024年才刚刚开始,弱市也已行进两年多,现在这个时间点没必要再与任何悲观情绪共情。

以“宏观经济学教父”凯恩斯为例,在遭遇投资风暴时,他总是坚定地选择“在船上”。凯恩斯自己管理的国王学院基金在1931年亏损1/3,他写信给股东说,“能熬过1931年,我们真该松口气。”基于其对经济状况的适应能力,国王学院基金成功地在1932年扭亏为盈。

凯恩斯的投资思想经受住了大萧条和二战等各种黑天鹅事件的考验,它们对当下A股的投资也极具启示意义。比如,他曾在一封给公司董事们的备忘录里表示:

“我隐约领悟到,有些风险就根本无法预测,所以担心也没用。”

每次的低谷,都是从前一轮周期的山顶跌下来的,市场的下跌确实很难熬。此时非常适合再读霍华德马克斯的《周期》。资本市场最大的周期,就是钟摆到了一个极端后一定会往回摆。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服。