央行放400亿“红包” 整体流动性无忧

3月最后一个交易日,央行加大了资金投放力度。据央行公告,31日,央行以利率招标方式开展了1000亿7天逆回购,中标利率持平于2.25%。

央行放净投放400亿元

31日,央行以利率招标方式开展了1000亿7天逆回购,中标利率持平于2.25%。

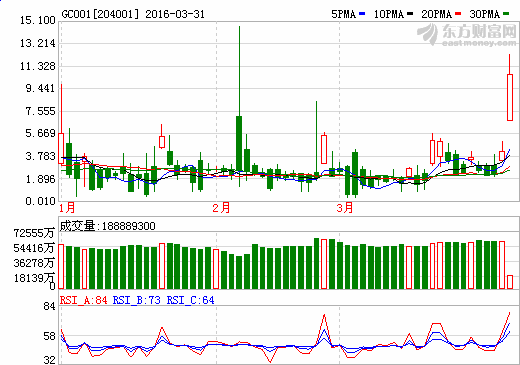

不过,净投放400亿元未能阻止隔夜国债回购利率飙升。截至发稿,上交所一天期国债回购利率(GC001)已飙升至11.6%,稍早一度达到12.6%。昨日收盘,GC001上涨3.91%。

上次开展千亿逆回购还是在10天前。此间,央行一直将逆回购操作量保持在千亿元以下,央行昨日公告,30日以利率招标方式开展了600亿7天逆回购,鉴于昨日逆回购到期800亿,故单日净回笼200亿,此外,上周五净回笼800亿,本周一净回笼950亿,鉴于今日逆回购到期600亿,故当日转而实现净投放400亿,结束了连续3日的净回笼。

兴业固收团队指出,市场担心资金紧张或与MPA有关,因为从MPA的细则来看,被纳入MPA新规则考核的广义信贷包括回购资产,且考核以时点增速为准,银行可能出于控制季末规模扩张的考虑,而暂时性地减少资金融出,这会导致资金的紧张。

国信证券固收团队也表示,这次资金紧张和往常不同,是结构性的,是非银金融机构(券商、保险、基金类)感觉紧张,但是银行内部之间稳定尚可,从这一特征也反应出MPA影响因素很大。

国泰君安债券团队预计,季末资金面虽持续偏紧,但最坏的时点即将过去。近期造成资金面紧张的原因包括传统季末因素、公开市场净回笼量较大、MPA考核下部分银行出钱较谨慎和央行迟迟不释放进一步宽松信号

整体流动性无忧

从近期公开市场操作来看,尽管临近季末,央行逆回购操作却总体缩量,并连续多日回笼资金。本月18日和21日央行连续两次进行了逾千亿的逆回购操作,之后连续两期逆回购金额均维持在800亿元,随后进一步下降至600亿元,上周末和本周一逆回购金额则缩量至300亿元左右。

在央行逆回购缩量操作和资金回笼增加的背景下,近期整体资金面趋于紧张状态。昨日银行间质押式回购市场上,各期限回购利率继续上涨。数据显示,3月30日,R001加权平均利率涨2.24个基点至2.0945%;R007加权平均利率涨28.1基点至2.7962%;R014加权平均利率上涨19.88个基点至3.5942%;R1M加权平均利率涨26.42个基点至3.6276%。据交易员透露,昨日早上市场开盘,由于处于跨季跨月的时间点,资金面处于均衡偏紧状态,大行融出少量隔夜资金,延续近前一交易日均衡偏紧的态势,下午开盘不久后隔夜资金逐渐宽松,但跨季资金依然紧俏。

业内人士指出,考虑到当前金融杠杆高、外汇占款增长疲软的背景,资金面本身就相对脆弱,加上4月新一波财税缴款又将袭来,短期内市场流动性的不确定性加大,未来央行仍有必要通过各种方式投放资金来维护资金面稳定。

如华创证券指出,4月份面临超过5000亿的MLF到期,央行能否全部续作,存在不确定性。4月份也是常规的缴税高峰期,也面临接近5000亿的基础货币的缺口。如果在考虑到外汇占款下降以及法定准备金的补缴,我们估计资金缺口超过13000亿是大概率事件。因此,4月份的资金面波动可能依然不小,也考验央行对冲流动性缺口的能力,但是在通货膨胀水平持续上升的背景下,央行能否及时和完全对冲流动性缺口仍具有不确定性。

不过,国泰君安债券团队认为,“考虑到多数因素随着季末的结束影响逐渐消退,即使当前楼市、通胀等因素制约央行货币政策空间,但总的来说资金面承压的最坏时点即将过去。”

业内人士表示,随着市场对美联储加息预期减弱,人民币贬值压力有望阶段性缓解,预计货币政策将以微调方式应对短期流动性紧张,保持一定的稳定性。

国信证券预计,虽然3月初央行降准,但3月至今公开市场净回笼资金逾万亿,预计3月份的超储率水平下降至1.8%左右。进入4月份面临财政存款上缴,外汇占款继续流失等因素,4月份降准的概率加大。

郑重声明:用户在社区发表的所有信息将由本网站记录保存,仅代表作者个人观点,与本网站立场无关,不对您构成任何投资建议,据此操作风险自担。请勿相信代客理财、免费荐股和炒股培训等宣传内容,远离非法证券活动。请勿添加发言用户的手机号码、公众号、微博、微信及QQ等信息,谨防上当受骗!

评论该主题

帖子不见了!怎么办?作者:您目前是匿名发表 登录 | 5秒注册 作者:,欢迎留言 退出发表新主题

温馨提示: 1.根据《证券法》规定,禁止编造、传播虚假信息或者误导性信息,扰乱证券市场;2.用户在本社区发表的所有资料、言论等仅代表个人观点,与本网站立场无关,不对您构成任何投资建议。用户应基于自己的独立判断,自行决定证券投资并承担相应风险。《东方财富社区管理规定》