——基金经理画像:诺安基金张堃

擅长中小盘的基金经理太少了!这并非中小盘没有投资价值(恰恰相反,小市值因子长期有超额收益,今年也表现不错),而是因为中小盘的规模容量有限,许多公募基金经理战略性放弃中小盘。

所以在稀缺的情况下,但凡冒出来一些擅长中小盘的优秀经理,规模很容易就被“怼上去”,然后要么基金限购,要么经理转向大盘。

比如交银杨金金、中欧袁维德、华夏钟帅、华安刘畅畅等人,出名后管理规模很快就达到上限了。

可是对于投资者来说,中小盘又是很有投资价值的方向,那我们该怎么办呢?

一种方法是,牺牲一些超额收益,选择中小盘指数基金或者指数增强;

另一种方法是,多花些精力,在非头部基金公司中,挖掘有潜力的基金经理。

我和@点拾投资 共同打造的TOP100权益榜单,就是采用了第2种方法,努力挖掘一些非头部公司、管理规模不大的基金经理,希望他们在未来能有超额收益。

其中,诺安基金的张堃(kun),许多读者说还不太熟悉。他不仅擅长从中小盘中挖掘“斑马股”,还非常擅长人工智能领域,可以说,当下两大热门投资方向他都擅长。本期【基金经理画像】栏目就为大家介绍一下他。

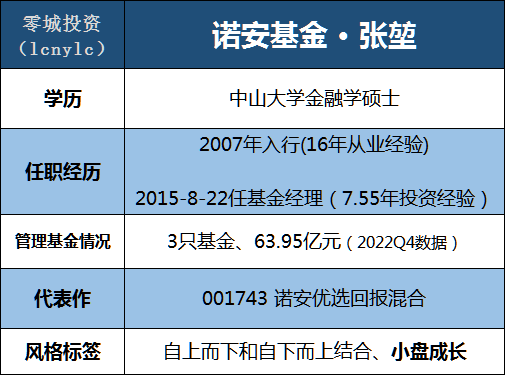

一、基本情况

别看张堃现在的业绩优秀,但背后的经历颇为波折:

他本科读的是理工科,后来他发现自己更喜欢投资,在硕士阶段转读了金融学,并且毕业后直接从事了投研工作。

他入行时任职于国泰君安证券,看了4年的宏观策略,然后在长盛基金研究了3年多成长股。2014年5月加入诺安基金,次年8月成为基金经理。

本来投资生涯的第一阶段,是和知名基金经理夏俊杰搭档,但没有取得好的业绩,区间排名靠后,4年后卸任了自己管理的第一只基金。

当时,由于在策略分析师这一背景影响下,张堃采用的是“自上而下”的投资思路。但是,到了实战中,他却发现依靠趋势分析进行高抛低吸,效果并不好。

用他的话来说“策略分析所解决的是‘趋势’问题,基本面分析则是解决‘价值’问题。两者结合起来,在大趋势中寻找价值洼地,才能解决投资的问题”。

这段经历,让张堃深刻反思,迭代自己的投资框架。2020年9月,张堃回到诺安优选回报再战,采用自上而下和自下而上结合,挖掘具备“三高”潜力(即高成长空间、高业绩增速、高预期差)的“斑马股”,才取得了现在优秀的业绩。

二、业绩和风险控制情况

我们主要分析张堃第二阶段的代表作诺安优选回报,张堃2020-9-26任职,截至2023-3-7,收益率为75.07%,夏普比率1.33,卡玛比率0.77,同期业绩排名19|4131。(数据来源:choice)

下图是该基金对比沪深300(蓝线)和偏股基金指数(红线)

我们将他的beta剥离掉,看看alpha能力。下图为诺安优选回报的净值(红线),以及相对于小盘成长指数的累计超额收益(黑线),可以看到,超额收益能力也很强也很稳定,仅有1处较短的时间跑输。

另一个数据显示,该区间相对中证500的月度胜率高达68%!

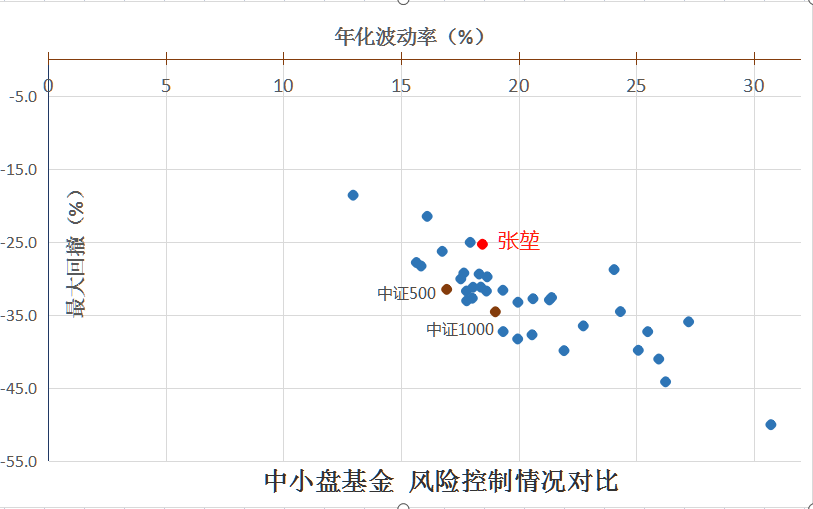

从风险控制来看,管理诺安优选回报以来年化波动率18.46%,略高于中证500同期的16.89%和偏股基金指数的17.99%。

管理诺安优选回报以来最大回撤-25.33%,远低于中证500同期的-31.57%和偏股基金指数的-33.19%。总结为:波动适中,回撤较好!

三、横向对比

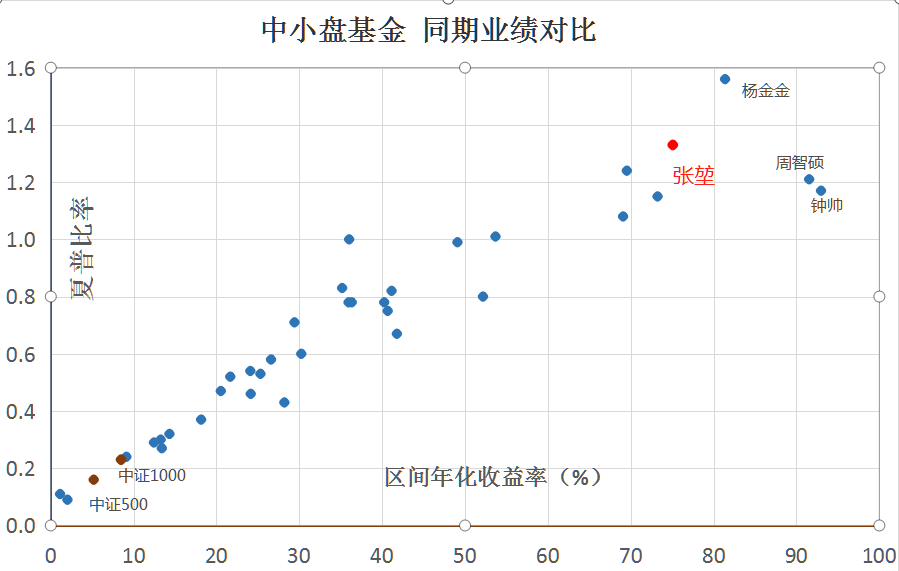

同为中小盘风格的基金经理还有杨金金、周智硕、钟帅、陈金伟等。下图是本人日常关注的30多只中小盘基金的业绩对比。从张堃任职至今(2020-9-26至2023-3-7,数据来源:choice)。

可以看到,绝大部分中小盘基金都能战胜指数,说明中小盘定价不充分的机会还挺多了,更容易获取超额收益,其中张堃的业绩表现突出!(越右上角越好!)

下图为同期上述经理的风控情况对比,由于指数非常分散,绝大部分中小盘基金的波动大于中小盘指数,但是张堃的风控数据总体好于指数,风控能力较强!(越左上角越好!)

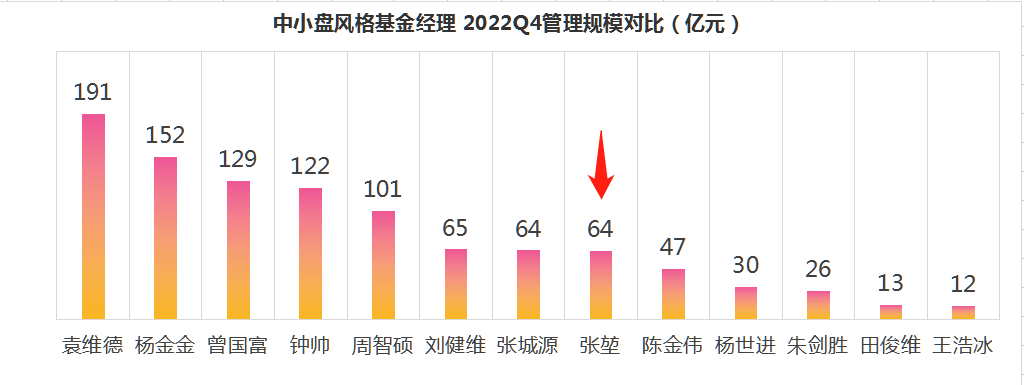

下图为部分中小盘成长风格基金经理的管理规模对比,规模过大会影响中小盘基金的灵活性和收益率,我个人认为最好别超过120亿。

张堃的管理规模适中,其中还有40亿是和杨谷共同管理的,实际规模更低。并且张堃平时比较低调,不容易被发现。

四、定量分析

1、当前持仓情况

下图为诺安优选回报2022Q4前十持仓,前十持仓平均PE为35,平均PB为4.1,平均市值为140.6亿,ROE为11.6%。行业以高端制造为主,市值偏小盘,总体风格偏成长。(数据来源:韭圈儿,2023.3.7)

前十中并没有大家耳熟能详的龙头白马股,简单介绍一些公司:

安科瑞:为企业微电网提供能效管理和用电安全解决方案

建龙微纳:化学制品,主要生产吸附类分子筛产品

伟创电气:电气机械,主要生产高压直流输电系统设备

汉威科技:通讯设备,主要生产射频连接器、天线等无线通信产品

皇马科技:仪器仪表,主要生产光谱仪、色谱仪

迪威尔:汽车制造业,主要生产汽车变速箱及其零部件

这些持仓看似布局散乱,其实他们都有一个共同特点,都是高端制造领域的“专精特新”小巨人,或者说是细分行业的“隐形冠军”。

2、历史持仓情况

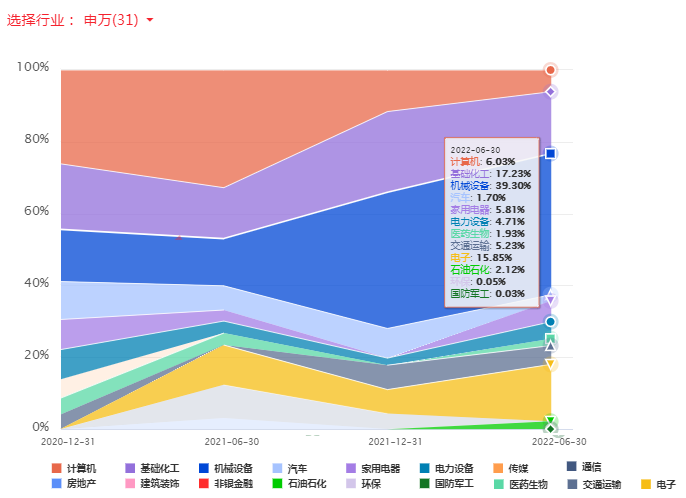

从历史行业配置来看,行业比较集中,前三大行业占比在55%以上。长期配置较多的行业主要是计算机、基础化工、机械设备、电子。对金融、消费、地产、医药等领域配置较少。(申万行业,2020-9-26至2023-3-7,数据来源:韭圈儿)

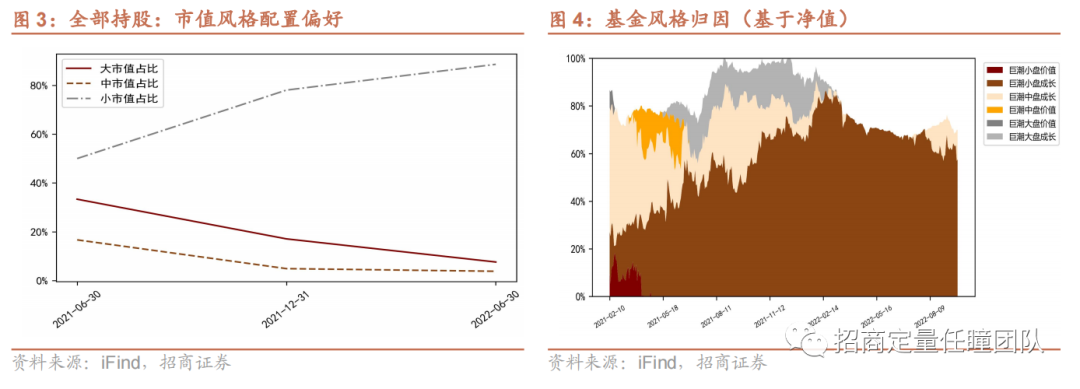

从历史持仓风格来看,根据招商证券的测算,是显著的小盘成长风格。

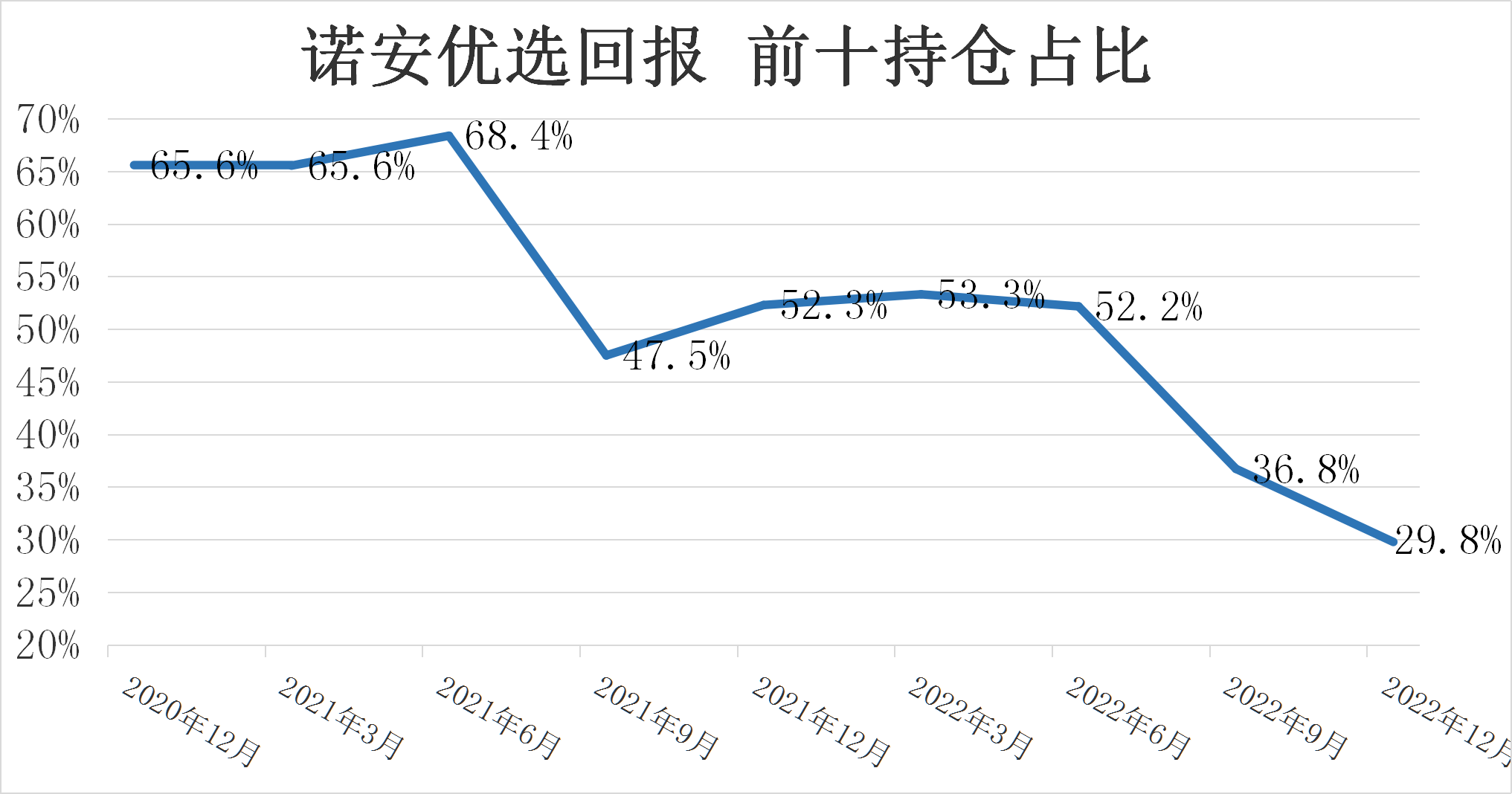

从持股集中度来看,2022Q4为29.8%,持股非常分散,并且任职集中度一直呈下降趋势,这可能是由于管理规模上升造成的。(数据来源:历年定期报告)

3、换手情况

开篇说了,张堃一开始是结合宏观策略采用趋势跟随的方法做投资,他前几年的换手率是特别高的,但后来他逐渐放弃了这种方法,换手率也逐渐降下来了,目前换手率大致就是市场平均水平。(数据来源:choice)

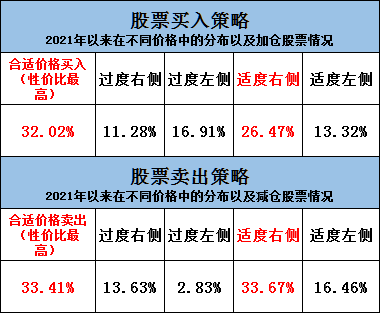

在交易时机方面,据张堃访谈介绍,他喜欢左侧投资,但不是越跌越买,而是在股票长时间盘整的过程中介入,比如盘整半年到一年时间。从结果来看,根据券商的测算,近两年他的买入和卖出有相当一部分正好是处于拐点的,其次是适度右侧。

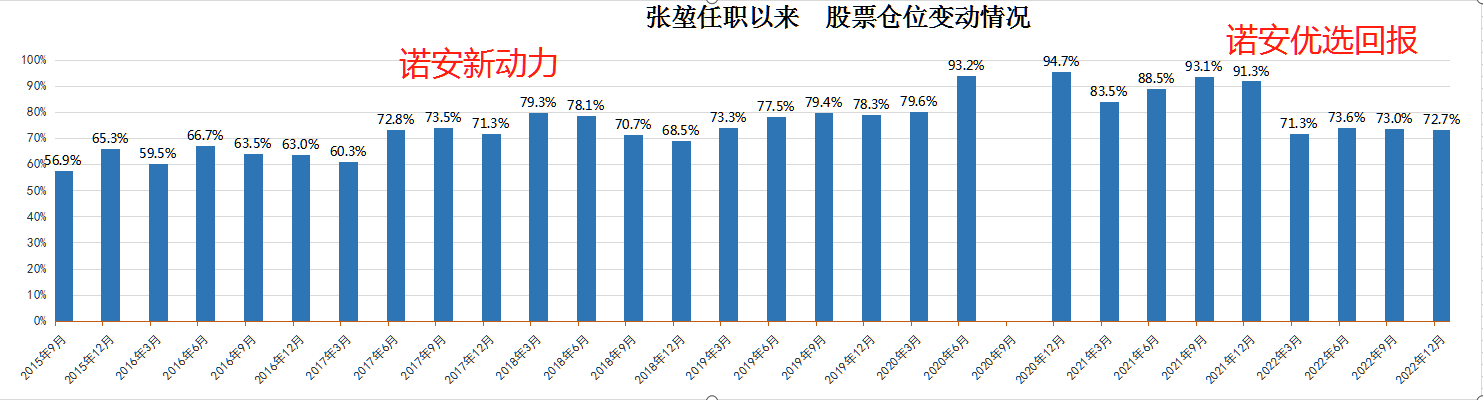

4、仓位变动

下图为张堃管理基金以来的仓位变动情况,擅长宏观策略的他,会做一定的仓位调整,2022年初的降低仓位,效果就很不错,这也是他基金波动和回撤较小的原因。(数据来源:choice)

5、持有人结构

张堃的投资水平,已经被嗅觉灵敏的机构投资者提前发现了,截至2022年中报,机构占比为67.2%。同时,他也被公司内部看好,内部持有比例高达2.7%,基金经理本人持有10-50万份。(数据来源:定期报告)

五、投资框架分析

张堃的投资框架可概括为:自上而下判断投资方向和市场风险,自下而上挑选具备“三高”潜力(高成长空间、高业绩增速、高预期差)的斑马股,不抱团、不追涨。

斑马股没有被市场大部分人熟知,一般多出现在中小盘股中,但是中小盘是结果,赢面判断才是张堃的根本出发点。

张堃说:“我的投资目标不是寻找黑马,而是从投资本质判断赢面有多大,不断积小胜为大胜。过去大家偏好大市值蓝筹,对中小市值重视不够”。

由于不被市场熟知,投资斑马股是需要耐得住寂寞的,因此张堃强调,要做到“两不”(不抱团、不追涨)。从前面的定量也能看出,他的持仓中鲜有大家熟悉的个股,交易时不会追高。

张堃:“我认为投资体系最关键的是,如何给公司估值,也就是对赢面概率的判断,如果能准确判断出某个公司估值偏低,赢面就高,我的投资框架迭代伴随着自己对估值认知的迭代。

最开始的时候,我用类似PEG的方法,增速快的给高估值,增速慢的给低估值,后来发现这个方法过于机械。

现在我对估值理解更深刻,对估值判断焦距更长。行业属性、产业阶段、产业链地位、上下游的话语权等等,都是影响估值高低的因素。这是我几年比较大的感悟。”

1、行业选择:自上而下判断投资方向,把握时代变局带来的机遇

有些采用自上而下的基金经理,主要是根据美林时钟,选择符合当前经济周期的行业。

张堃的自上而下,更多的是去把握时代变局带来的大机遇,寻找新兴产业的投资机会和传统产业中具有改革红利的领域,不会明确某个具体行业,不做短期的行业轮动。

张堃2020年投资了核电的自动化,2021年以来投资于人工智能和物联网。在他看来,这都属于我国迫切需要发展的产业,相对独立于经济周期,且受外部环境变化的影响小,甚至外部冲击越大,机会越多。

此外,张堃还会预判未来的宏观经济会对哪些行业会产生冲击,减少此类行业的配置比例。如果认为市场会有风险,也会进行仓位上的调整(这部分放在后面的风险控制里介绍)。

张堃:“市场每年都有行业轮动特征,但基金经理能力圈有限,很难兼顾那么多行业,不可能每次轮动都能把握。我只在能力圈范围内看未来可能爆发的两三个方向,持续深入研究。

我比较淡化行业选择,我的组合会侧重一些细分方向,比如AI、万物互联、新材料等,不完全跟行业相关。在方向选择上,我会考虑产业政策、发展空间、行业格局、确定性、估值水平、商业模式等要素。

从估值的角度看,有些表面看比较传统的产品,其实细分行业也存在比较大的潜在空间,但总体来说,我对新兴产业、爆发性强的东西兴趣更大一些。”

2、个股选择:挑选“三高”(高成长空间、高业绩增速、高预期差)的斑马股

张堃会运用定量分析和质量分析相结合的方法,筛选出具备高成长空间、高业绩增速、高预期差的个股,再进行深入调研和跟踪评估。

他形象的将其取名为“斑马股”,一层意思是,此类股票既有白马的潜力(高成长空间)又有黑马的爆发力(高增速)。另一层意思是,市场对此类个股的成色判断还比较模糊(高预期差)。

(1)高成长空间

成长空间大的行业不容易被杀估值,如果空间已经接近天花板了,即使公司业绩上涨,估值却有可能大幅下降,最终结果可能不赚钱甚至亏钱。

(2)高业绩增速

最好有三年翻一倍的业绩增速,这样单靠赚取业绩就能获得25%以上的年化收益,景气度也能在一定程度上起到保护作用。

(3)高预期差

市场的一致预期可能会带来的高估值,透支未来多年的业绩,而且在景气度趋弱或竞争格局恶化后,估值下杀会带来损失,甚至是永久性的损失。一些机构参与度较少、卖方的跟踪较少的小市值公司,比较容易出现高预期差。

斑马股不被关注,也可能是存在一些短期瑕疵,因而需要更仔细的去甄别,规避低估值陷阱。张堃在投资斑马股上已颇有心得,他将此类股票细分为三种类型:

一是“灰姑娘”。这种公司本身优质,但所处行业相对小众,市场关注度低。这种公司通常是细分领域龙头,在全市场四千多只股票中容易被忽视。但从中长期来看,其行业成长空间大、技术壁垒强,并且具备良好的成长性和商业模式。

二是“青蛙王子”。这种公司因为行业周期原因遇到阶段性困难,并未影响其长期天花板。本身质地依然优良,并且有机会实现困境反转。

三是“丑小鸭”。这种公司通常因为研发或固定资产投入周期较长,在前期承受较大成本压力,并未展现出亮眼表现。但从远期来看,在降低成本、提升需求等因素推动下有望被更多人认可。

在个股的筛选上,一般大家关注比较多的是业绩增速,张堃还有一些小技巧:比如看盈利、收入、毛利率等指标的环比变化,如果环比有提升,说明公司可能会出现拐点;前期产能投放高的公司,隐含了一种后续释放业绩的期权。

3、交易换手:倾向于在公司盘整阶段左侧买入,不追涨

张堃倾向于左侧投资,少部分情况下也会考虑在右侧涨幅不大时介入,但不会在公司单边上涨时去追涨。

他认为,“右侧是牺牲了收益率换取了更高的确定性,左侧可以牺牲一些确定性换来更高的收益”。

张堃也不会左侧越跌越买,而是在公司持续盘整阶段买入,他表示,如果一家公司股价单边持续下跌,可能代表市场对其有一种预期,经历盘整后的价格属于市场认可的价格,相对合理,安全性更高。

卖出原因:一是涨幅较大,提前兑现了未来两年的预期收益率,假如后面跌回来会重新买入;二是增长逻辑被破坏;三是换成未来两年预期收益率更高的。四是当发生系统性减仓时,会减持组合中估值较高的个股。

4、风险控制:计算个股盈亏比、组合分散、自上而下判断市场风险

个股层面,张堃会测算个股的盈亏比来控制个股风险。一方面,通过估值和业绩增速对比,判断市值有没有增长空间;另一方面,预测公司盈利最差能到什么程度,计算下行的空间,最后对往下和往上的空间进行综合判断,得出盈亏比。

组合层面,由于中小市值公司避免出现风险事件或特殊事件冲击,因此张堃会分散持仓,即使一两家公司业绩不达预期,整个组合的损失也不明显。

仓位层面,张堃会自上而下判断有没有市场风险,平时他会关注政策走向、流动性环境、经济周期等因素对市场风险偏好的影响,根据情况做仓位调整,力求在下跌时相对抗跌。

张堃:“2021年我自上而下判断整个市场风险较小,风格应该偏成长,通过研究,我认为智能化跟AIoT产业链快速发展的趋势明显,所以把仓位一直维持在90%以上。

2022年初美联储开始加息,美国的通胀创下多年以来的新高,我判断美国这一轮加息幅度会超出历史上多年加息幅度预期,成长类股估值可能会下杀,所以对仓位有所调整,对估值较贵的个股进行了减仓,保留了一些估值相对比较便宜,同时又有一定成长性的个股。”

六、看好方向

最近,chatGPT的出现,掀起了一波人工智能领域的投资浪潮,其实早在2021年,张堃就开始看好人工智能和万物互联这一赛道了,已积累了丰富的经验。

张堃认为,从PC互联网到移动互联网到物联网,人工智能将成为下一个科技革命的引爆点,也必将从方方面面改变我们的生活,会诞生一批全新的超级巨头。

中国已经开始出现服务型机器人的雏形,并且在语言、图形识别等领域,出现了长足的进步。随着全球的人口老龄化,机器人取代人工劳动力,会成为一个普遍的现象。那些更加主动运用数据、信息化、智能化方式提升自己、为客户解决痛点的企业,也将迎来重大发展机遇。

此外,这些行业和宏观经济相关性较小、有独立运行周期,受益于国内经济转型和国产替代,空间巨大。随着芯片供给瓶颈的缓解,AIoT将重回高速发展轨道。

下面摘取了一些张堃在2021年时的访谈,当时的一些观点现在已经逐渐得到印证。

张堃:科技公司的最好投资时点,恰恰是在行业渗透率较低的时候,比如在2%到50%阶段进行布局,能捕捉到快速发展带来的超额收益。

当以下三点要素齐头并进之日,可能就是人工智能行业爆发之时:

一是数据量要足够大。人工智能要训练出一套成熟的算法,就必须要提供足够多的数据。目前,我们已处于数字化环境中,无论是手机还是电脑,每天都能产生大量数据。

二是算力要继续提高。近年来,业内持续推出高速运转的GPU运算芯片,这是一个很大的进步。

三是深度学习算法水平提升。算法领域的持续进步,将会成为人工智能产业爆发的关键一步。

这三点的共同进步一旦到来,短期就会发生巨变,类似十几年前的互联网,十年前的手机,人工可能会被AI替代,很多公司人工数量大大缩减。

中国的AI发展不比美国差,甚至有些领域比美国更领先。在芯片算力上,主要是英伟达等美国公司,但在数据上,中国领先很多,数据量、数据质量,都比美国好。算法大部分是公开的,国内算法工程师人数超过美国。

张堃近期表示,当前重点关注以下五类投资机会:

一是智能化方向,那些更加主动运用数据、信息化、智能化方式提升自己、为客户解决痛点的企业,将会面临重大发展机遇。比如说今年非常火热的ChatGPT,它解决了人工智能模型的一些核心技术痛点,应用前景非常广阔。

二是市值相对较小,产业成长空间大、技术壁垒高,竞争格局好,有提价空间的细分行业龙头。

三是受益于进口替代和自主可控逻辑,行业市场份额有望逐步提升的高端装备制造。

四是估值处于历史相对低位,伴随政策春风,有望迎来产业基本面拐点的信息安全产业链。

五是符合产业升级或产业新需求,在一定时期内具有高壁垒和高难替代性的新材料方向。

七、我的分析

黑马股和白马股,我是经常听基金经理说起,但是“斑马股”这个词,我还就是在张堃这学的。

当然,这类股票不是只有张堃在投,其他基金经理用过“灰马股”“潜力白马”“无名之璞”等名称来形容,意思差不多。

但我最喜欢的还是张堃用的“斑马股”这个词,斑马本身就是一种奇特的而又令人喜欢的生物,在漫长的进化中,它进化出这种斑纹,就是为了创造出一种视觉假象,迷惑捕食者。

霍华德马克思说“证券价格是由事件以及投资者对这些事件的反应所决定的,后者很大程度上取决于投资者的预期如何”

斑马股迷惑了投资者的预期,因而具有神秘感,但张堃说,“市场不缺‘斑马股’,但缺少伯乐,我愿意当一个寂寞的伯乐,挖掘‘斑马股’的价值,并陪伴其茁壮成长。”

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。