周二,上证指数微幅收涨,11月平静收官。

刚刚过去的11月,在军工、通信及有色金属等板块带领下,大盘维持强势整理。尤其是月末在海外市场受变异毒株影响大跌之际,咱大A走出独立行情,最终录得月涨幅0.47%。从3月开始,大盘围绕3500点上下震荡徘徊已达8个月。

2021年最后一个月,大盘会在充分蓄势后惊天一怒创下年内新高么?崭新到来的12月,哪些板块隐藏着投资机会呢?今天老司基就来聊聊这个话题。

11月行情回顾

回顾下11月行情,尽管A股市场震荡行情不止,但也有大事发生。

11月15日,备受瞩目的北交所火爆开市,10只新股当天均翻倍,最高涨幅5倍。随后,8只北交所主题基金彻底卖爆了!8只产品共限额40亿,半天抢光,吸金超250亿,最低配售比例仅7%。

大盘虽然波澜不惊,但多个热点板块在11月接棒表现,研究机构预测的跨年行情似有启动之势。要说11月市场最靓的仔,非军工板块莫属。中证军工指数月度大涨13%,周二再次创下上轮牛市2015年6月以来的6年多新高!

从主流宽基指数来看,11月涨多跌少,科创50指数月涨幅最大,达到5.7%。创业板指表现也不错,11月大涨4.33%。蓝筹风格的上证50和沪深300表现不佳,均出现下跌,跌幅分别为3.12%和1.56%。港股市场11月成为调整重灾区,恒生指数和恒生中国企业两大指数月跌幅均超过6%,年内跌幅进一步扩大到两位数以上。

主流宽基指数11月涨跌幅一览

从行业板块来看,申万28个一级行业板块共有19个板块出现上涨,仅有9个板块下跌。涨幅最大的三个板块分别为国防军工、通信和有色金属板块,月度涨幅分别达到12.98%、11.29%和8.84%。另外,电子、计算机板块月度涨幅均超过7%,位居涨幅榜前列。月度跌幅最大的三个板块分别为休闲服务、采掘和银行,月度跌幅分别为16.62%、4.82%和4.23%。

从行业板块来看,申万28个一级行业板块共有19个板块出现上涨,仅有9个板块下跌。涨幅最大的三个板块分别为国防军工、通信和有色金属板块,月度涨幅分别达到12.98%、11.29%和8.84%。另外,电子、计算机板块月度涨幅均超过7%,位居涨幅榜前列。月度跌幅最大的三个板块分别为休闲服务、采掘和银行,月度跌幅分别为16.62%、4.82%和4.23%。

12月有何期待?

最近,受变异病毒Omicron影响,全球金融市场出现震荡,但不少机构对A股后市比较乐观。业内预期,其对A股冲击类似于“黑天鹅”事件,边际影响逐步趋弱,国内市场更加遵循内生逻辑。短期对市场情绪有冲击,但也会带来布局跨年蓝筹行情的良机。

最近两年的12月,A股和港股均出现大涨。去年底,上证指数在11月大涨基础上,12月再接再厉,一举创下年内新高。今年能否复制完美的翘尾行情呢?值得我们期待。

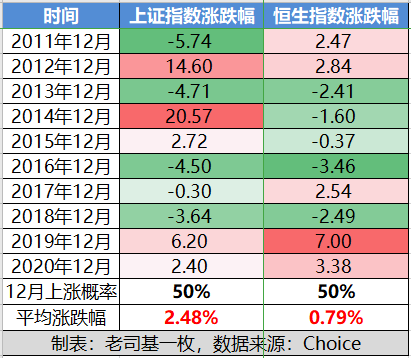

最近10年A股和港股12月份涨跌情况统计

数据显示,最近10年来, A股和港股12月上涨概率没有明显倾向,均为50%。从平均涨跌幅来看,最近10年,A股表现稍好一些,平均月涨幅为2.76%。其中,最大涨幅发生在2012年和2014年12月,涨幅分别为14.6%和20.57%。这两年,均是以银行、券商为代表的金融股出现暴涨。看来,年底金融股的躁动还是有迹可循。港股市场最大涨幅发生在2019年12月,月涨幅为7%。

数据显示,最近10年来, A股和港股12月上涨概率没有明显倾向,均为50%。从平均涨跌幅来看,最近10年,A股表现稍好一些,平均月涨幅为2.76%。其中,最大涨幅发生在2012年和2014年12月,涨幅分别为14.6%和20.57%。这两年,均是以银行、券商为代表的金融股出现暴涨。看来,年底金融股的躁动还是有迹可循。港股市场最大涨幅发生在2019年12月,月涨幅为7%。

哪些板块能爆发?

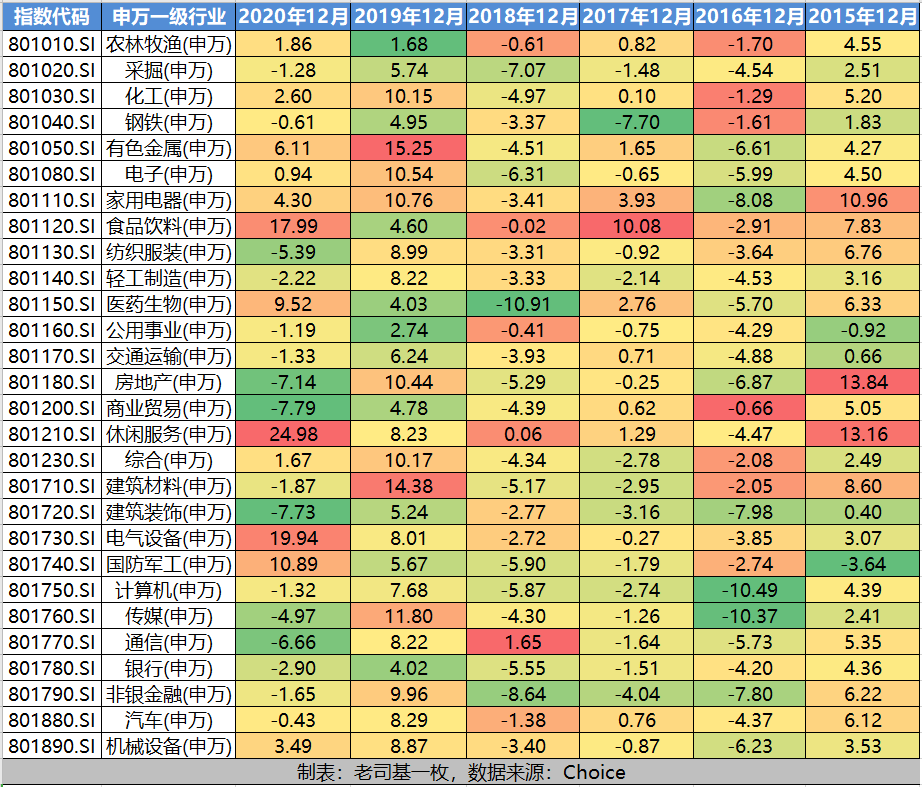

老司基拉了一下最近6年(2015年-2020年)申万28个一级行业的月度涨跌幅情况,表现最好的前三大行业如下。

2020年12月最好前三:休闲服务(24.98%)、电气设备(19.94%)和食品饮料(17.99%);

2019年12月最好前三:有色金属(15.25%)、建筑材料(14.38%)和传媒(11.8%);

2018年12月最好前三:通信(1.65%)、休闲服务(0.06%)和食品饮料(-0.02%);

2017年12月最好前三:食品饮料(10.08%)、家用电器(3.93%)和医药生物(2.76%);

2016年12月无一板块上涨,商业贸易、化工和钢铁比较抗跌;

2015年12月最好前三:房地产(13.84%)、休闲服务(13.16%)和家用电器(10.96%)。

最近6年行业板块12月涨跌情况统计

综合来看,老司基个人认为以下两大方向12月最值得关注:

综合来看,老司基个人认为以下两大方向12月最值得关注:

一是,以券商为代表的大金融板块

2021年坚守券商板块的小伙伴,是比较煎熬的。眼瞅着其他板块都轮番表现,但业绩超好、估值便宜的券商就是不涨,你跟谁说理去。

目前,券商指数年内跌幅超10%,远远弱于同期大盘表现。板块中,有多达15只券商股年内跌幅超30%;中银证券、中泰证券、华鑫股份和国联证券等个股年内跌幅更是超过40%。

自7月底起,券商有过有一波20%脉冲行情,但好景不长,9月中旬又迎来了向下拐点,基本把涨幅抹平,过山车坐得酸爽。

券商业绩好,是不争的事实。例如,证券行业在申万二级104个行业里面2019年营收增速排第4名,2020年排名第6名;2021年前三季度也不错,行业营收增速达29%,归母净利润增速达26%。券商业绩一直很优秀,但股价却迟迟没动。

从两市成交量来看,国庆长假前,A股两市成交额有过一轮连续49天成交额过万亿,超过2015年大牛市,刷新历史最长记录;长假后,继续万亿成交,截至11月30日,又已经连续28天成交破万亿。市场成交持续活跃,最为受益的券商板块没有理由不爆发。

券商板块自去年7月初爆发过以后,调整至今已经1年半时间。从估值来看,当前券商板块市净率1.7倍,位于近5年来的30%分位,许多龙头券商PB仅1倍出头,券商板块的估值与其业绩存在明显错配。

从长期逻辑来看,房住不炒背景下,居民财富入市趋势不改,财富管理新浪潮已至。从这个角度看,券商已经是成长股,而不是明显的周期股,投资逻辑在改变。

老司基认为,券商板块的经营和盈利呈现稳健增长态势,估值上也有吸引力,而且是居民财富大搬家背景下的主要受益板块,当前券商板块中长期配置价值还是非常突出的。至于短期涨与不涨,已经不那么重要了。

此外,从配置性价比来看,低估值的大金融板块一直是北向资金青睐的品种。随着更多外资进场,大金融板块有望在跨年行情中获得超额收益。

相关基金包括:512880国泰中证全指证券公司ETF、512000华宝中证全指证券ETF,这两只基金规模大,流动性高,场内交易优选;场外定投,可以选择161720招商中证证券公司指数、004070南方中证证券公司ETF联接C、000950易方达沪深300非银ETF联接A、001552天弘中证证券保险A和020021国泰上证180金融ETF联接等。

二是,以医药为代表的抗疫板块

时近岁末,疫情再度来袭,此轮变异病毒风险仍需动态观察。作为应对,我们需要配置能够规避这些风险、同时保持自身稳健增长的板块。其中,医药板块值得特别关注。

今年医药板块表现不佳,和集采扩大化有一定关系,但不是最重要的因素。行业比较优势下降和自身估值水平较高可能是更重要的因素。从当前阶段看,医药行业的投资价值正在显现。长期来看,老龄化和科技进步是非常坚实的两个底层逻辑。从中短期看,今年医药行业消化了一年的估值,各种对政策的担忧和悲观预期假设其实在股价里也都有了反应。

从行业估值看,当前医药板块的PE大约37倍,处于47%的历史百分位,当前行业估值水平适中,投资性价比较好。而从过去两年的市场表现看,每次疫情反复,医药板块都会蹦跶一阵。

相关基金包括:512170华宝中证医疗ETF、159992银华中证创业药产业ETF、512290国泰中证生物医药ETF、161726招商国证生物医药指数A和003096中欧医疗健康混合C、001717工银前沿医疗股票A、004851广发医疗保健股票A、004075交银医药创新股票A等。

时间走得太快,转眼又是一年。

布局跨年行情,静待春暖花开。