所谓硬逻辑,我通俗的理解,就是这件事情的结果必定会发生的。可转债里有什么硬逻辑呢?强赎在6年到期前大概率会发生的。而绝大部分强赎条件都是30个交易日日有15个交易日股价超过130%的转股价,所以在溢价率为0的前提下,可转债的价格最终到130%就是一个强逻辑,如果溢价率超过0,那么可转债的价格还将超过130,所以我们看到很多可转债价格早就超过130元但就是没有符合强赎条件。

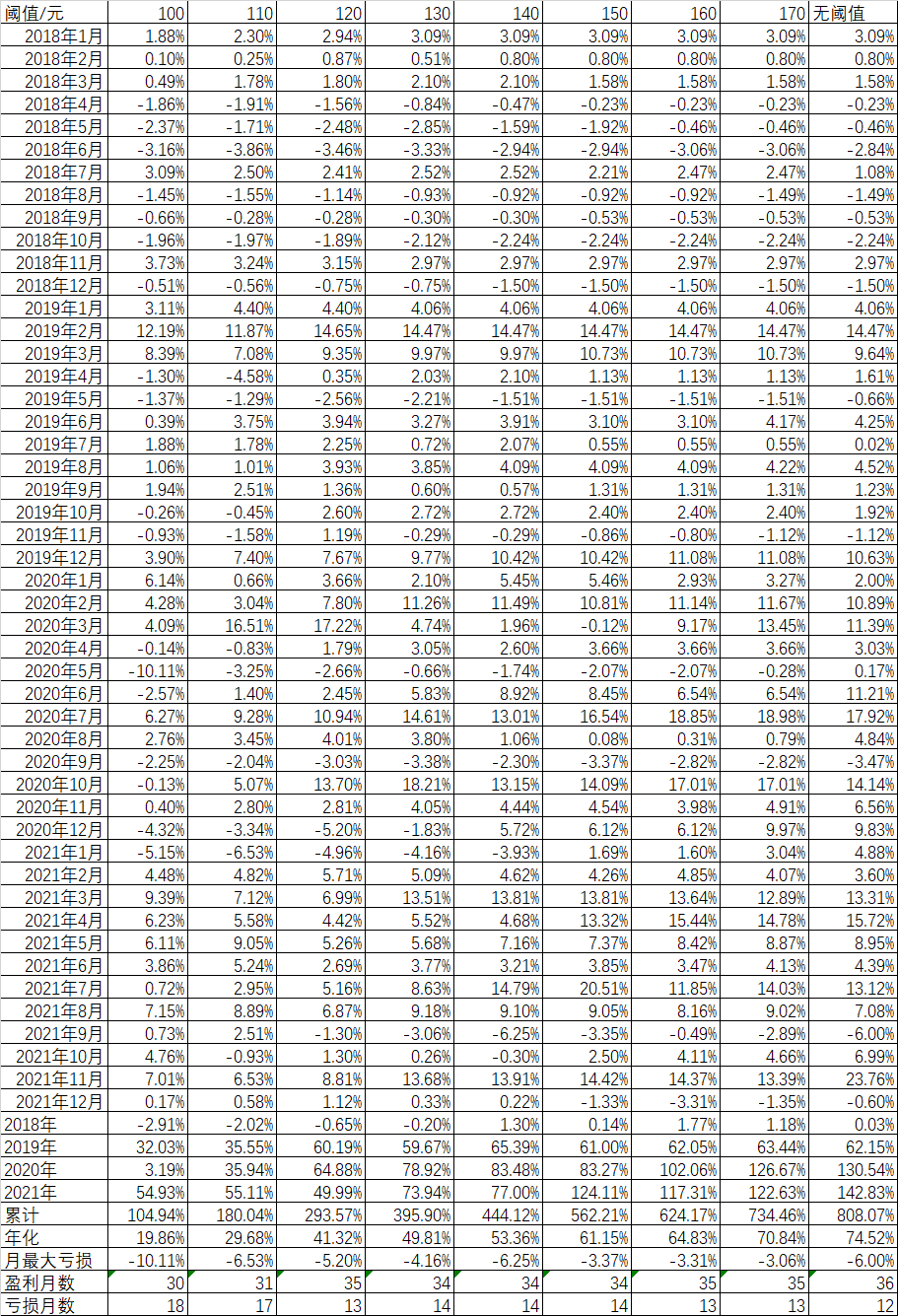

我们从2018年1月1日开始回测到2021年12月17日,平均持有多因子策略(恕不公开)的前20名,每个月轮动一次,阈值从100元到无阈值,所谓阈值,举例来说,比如100元阈值,那么每次轮动的时候,大于100元的全部剔除,手中持有100元以上的全部卖出。如果不到20只有几只算几只。

从数据看,阈值高的不一定风险大,月亏损最小的是170元阈值,-3.06%,而月亏损最大的反而是100元阈值,-10.11%。似乎是违背了人们的直觉。

即使月胜率,也反而是无阈值的最高,4年里48个月里有36个月盈利,而100元阈值的只有30个月盈利。也是违背了人们包括我自己的直觉。

但高阈值的高胜率高赔率毕竟是一个统计数字,逻辑肯定不硬。拿着130元以下的可转债,心里确实会踏实很多,即使胜率和赔率低一点。

低阈值轮动虽然买进的价格低,但在轮动过程中还是会有卖出浮亏的品种。有些人见不得亏损,那也可以一直拿着死守到某个阈值,也就是说买进的阈值可以选的低一点,比如130元,卖出的阈值可以选的高一点,比如160元。再加上分散持有,可以保证每个买进的品种最终卖出的时候大概率盈利。但这样胜率固然高了,赔率却还要降低。

总之投资很难两全其美,即使可转债这样的品种也是如此。你追求硬逻辑,追求高胜率,就要降低对赔率的需求;如果赔率也高,就要用时间去换取。这其中没有什么最佳策略,每个人对胜率、赔率和时间的需求是不一样的,如果你对这三者都要既要又要,高胜率高赔率还要短时间。这大概也是一个不可能三角形吧。