持有的品种大跌,有人就开始不爽了。比如前几天强赎公告后正股大跌导致对应的可转债一起大跌。有人就会想,能不能不要买入满足强赎条件的可转债?想法很好,但你看看鸿达转债,早就满足强赎条件了。如果一满足就卖出,那么鸿达今天创出的历史新高就享受不了。

过去有人做可转债,涨到130元就卖出了,其实后面上涨的可能性还是很大的。我按照历史数据统计了3年多,按照月轮动,170元以上卖出的是最佳的。

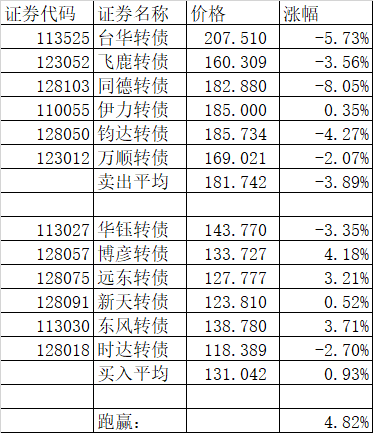

上周四轮动卖出了6只大于170元的可转债,同时又换入了6只,结果今天卖出的6只平均下跌了3.89%,买入的平均涨了0.93%,平均差了4.82%。

即便如此,激进多因子策略依然不能保证每只可转债都赚钱。试想一下,有个策略能保证每个品种都能盈利,而且盈利都很多,那么买盘早就把市价推高到一个高不可及的价格,最后总有一天导致崩盘。就像今年春节前的白马股一样。也就是说,正因为有亏损甚至亏损很厉害的品种,才保证了投资者不敢轻举妄动,才保证了策略长期有效。从这个意义上说,我们要感谢这些亏损的品种,它们以自己的牺牲,保证了策略大概率的长期有效。

当然你是一个风险的极度厌恶者,而又愿意降低收益的期望。那么也不是不可以。比如说在可转债策略里,100元(现在可能要到110元)分散买入,耐心等待到价格到了130元卖出。这样大概率可以保证你持有的品种都是赚钱的,但这个时间可能很漫长,年化收益率也可能不高。

所以每个人所采取的策略都必须匹配自己的风险偏好。如果你要获得高的收益,那么一部分品种的亏损甚至大亏不仅是很难避免的,而且要把它当作是正常策略的一部分。只有这样,你再遇到部分品种大跌的时候,你就会以平常心来看待这一切的。

今天激进多因子轮动策略涨了1.26%,离开历史新高还有1.34%,希望能在国庆前再创一个新高。

今天有个川恒转债上市,可能会创单票打新收益的历史新高。很多公众号上一方面在告诉网友中签了不要第一天卖出,另一方面在告诉网友怎么买这个可转债。其实川恒成交量再大普通人都买不到的,人家一年花费几十万甚至更多的通道费干什么用的?就拿新股上市来说,总有人在上市第一个第二个板卖出,有卖出就有买入,我怎么从来没看到过有人在网上晒单他买入了没开板的新股呢?所以这种大概率无效劳动我是从来不去做,况且还浪费了资金。我是永远满仓轮动账户里哪怕有1000元都要做逆回购的。就像彩票,我也是理智的从来不去买,宁可捐钱的。当然每个人情况不同,我只能代表我自己,你愿意去碰碰运气也不是不可以。