有个网友问我,你不是说守拙比取巧重要,那你坚持了几年的细分行业龙头股,为什么现在变成了可转债策略呢?

我多次说过,我不是很多人心目中的典型的价值投资。如果要归纳一下我的投资理念,可以用三句话来概括:长期价值投资、中期策略取巧、短期操作守拙。

长期价值投资,不是指拿着一个股票十年不卖。我还是会坚持用数学去大致上计算持有品种的胜率和赔率的,是长期和最有价值的品种相伴,不是长期和某个品种相伴。2018年年中以500多元买了茅台后,没几个月就遇到了茅台历史上唯一一个跌停,也一直坚定的抗到今年。当然我真的没本事在2600元卖出茅台去换可转债,这样太完美的操作只是我心目中yyds,当时我既没有能力预知茅台到了顶部,也没有能力预知可转债到了底部。一直到7月初才完成了这个操作,虽然晚了5个月,但今年账户的收益还是到了28.36%,跑赢了绝大部分基金和投资者。

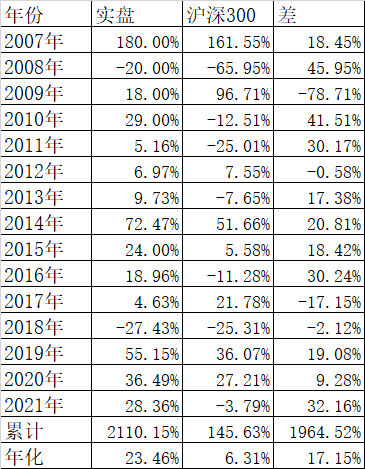

我并非一直守拙,中期还是会变换策略的。14年历史上多次变换过策略,只不过这种变换是以年度为单位的,比如说2007年的封基策略,2008年的分离债策略,到了2009年,4万亿行情来了后我还是在错误的守拙,坚持了分离债策略,结果这一年虽然取得了18%的收益率,但却成了我14年投资历史上跑输指数最多的一年。

从2009年这一年开始,慢慢对我的投资理念做了修正,在中期,或者准确的说以年度为单位,还是要考虑寻找最佳策略的。以后的10多年里有成功也有失败的,比如2015年下半年选择了当时最好的品种:分级A。2016年选择了小市值策略,跑赢了沪深300指数整整30%多,但到了2017年没有及时变换,结果再次跑输指数17%多。2018年片面理解价值投资,死扛了一年,结果亏损了27%多,成为历史上亏损最多的一年。

这种策略的变换,应该是以年度为单位的,不是今天小市值明天赛道股,我们根本没有本事在以天或者周为单位去捕捉市场风格,而且需要我们对投资的广度有足够的认识,如果你在2015年下半年不熟悉分级A,最多是空仓了,也不可能取得在市场暴跌的时候反而还取得正收益。正因为熟悉了封基、分级A、债券、可转债等多个品种,才能在中期选择最佳的策略。

当然由于个人认知和能力问题,不太可能每次都在最佳时期切换,因为是以年为单位,所以我一般是右侧切换而不是左侧。其原因就是每次行情的顶点很难用历史数据去算出来,就拿茅台为例,在到2600之前其实已经有人多次从1000开始预测见顶了。对自己的不完美也应该有包容的态度。看看自己14年来的收益率,也应该可以了。

守拙主要是短期内的操作,是需要谋定而后动的。就拿我现在的可转债轮动来说,我当然也有违法自己原则的时候,看到有机会总想操作一下,但多次操作下来做个对比,其实还是守拙按照策略轮动的好。守拙不是不动,而是按照既定的策略而动。如果有问题,是应该要修改策略而不是随意操作。

长期价值投资、中期策略取巧、短期操作守拙。当然它可能只适合我自己,每个人找到适合自己的投资策略是最重要的。