昨日沪深两市震荡走强,上证综指、创业板实现5连阳,成交量连续3天破万亿。行业板块涨少跌多,船舶制造板块强势领涨,北向资金小幅净买入2.36亿元。

2021年的开局一切都是那么perfect,与此同时也要恭喜跟车LOF八仙组合的朋友们,最近数钱数到手软,来条曲线感受一下:

自去年底发布以来妥妥的跑赢沪深300指数10%,当初写的标题还是保守了(最牛基金组合,年化收益58%),现在再来一篇得写上年化收益62%吧!

回归正题,说说今天的正事。此前公布这一LOF组合时,不少投资者一脸懵圈,对LOF基金更是一无所知,这篇我们来复习下功课,把这块知识补齐了。

还得从基金的分类讲起。

基金分类

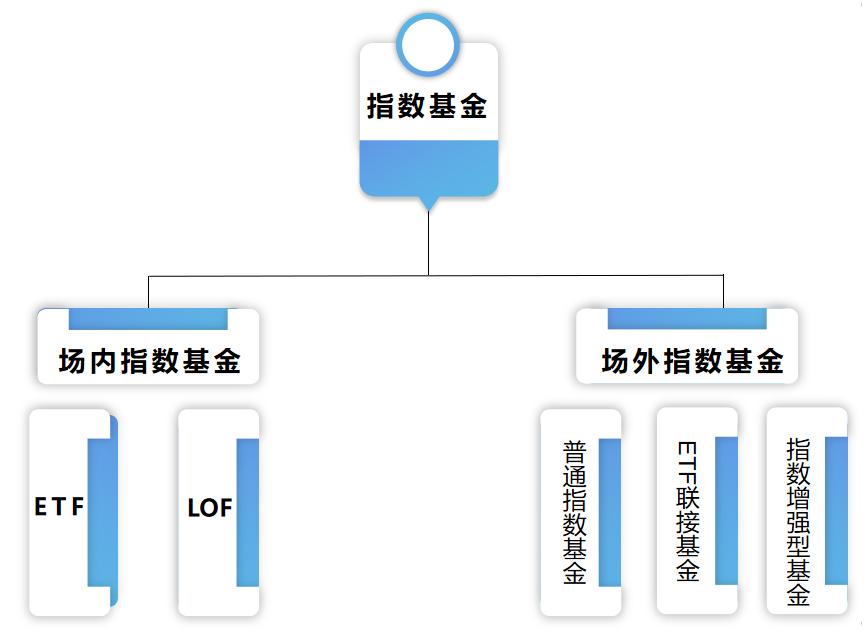

借用指数基金的划分方式来降低理解难度,通常情况下指数基金按交易方式划分为两类,分别是场内指数基金和场外指数基金。

对于刚刚接触指数基金的投资者来讲这个“场”可能不太理解,“场”通常指的是交易所。拿国内来说,这个“场”特指上海证券交易所和深圳证券交易所。

简言之在交易所上市交易的被称为场内指数基金,不能在交易所直接买卖的则称为场外指数基金。

此外,场内指数基金和场外指数基金可进一步细分,场内分为ETF和LOF,场外分为普通指数基金、ETF联接基金、指数增强型基金。(如下图所示)

场内指数基金分为两种:ETF基金和LOF基金。

LOF是国内本土化的产品创新品种,英文全称“Listed Open-Ended Fund”,中文译为“上市型开放式基金”。

ETF,是 Exchange Traded Funds 的英文缩写,即“交易所交易型基金”,全称为“交易型开放式指数证券投资基金”。

以上分类是按国内目前的情况来划分的,实际上在国外ETF也有主动管理型产品,比如ETF增强型基金。而LOF作为创新型品种,目前在运行的产品除了被动型的指数产品外还有主动管理型基金,例如LOF八仙组合中的8只产品。

ETF与LOF有何不同

从产品定义上来看,ETF 与LOF 比较接近,但也有几个不同之处:

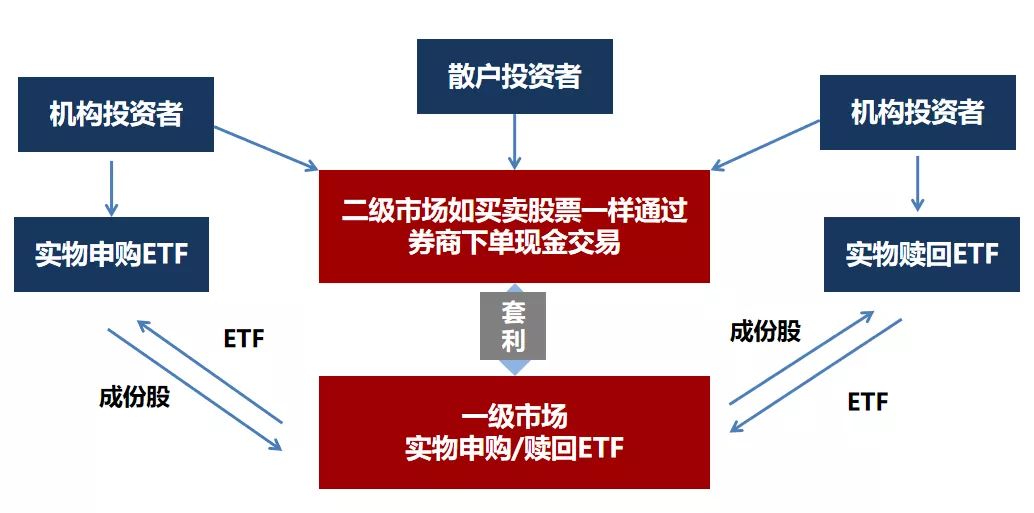

申购赎回机制:ETF 是“实物申购,实物赎回”,而 LOF 是“现金申购,现金赎回”。

申购时将 ETF 对应的一篮子股票申购为ETF 份额,赎回时也是将 ETF 份额赎回成一篮子股票。而 LOF 基金的申购赎回都是以现金的形式进行,申购时付出的是现金,赎回时得到的也是现金。

申购赎回门槛:ETF的申购起点高,通常需要上百万资金,而LOF的申购门槛非常亲民(1000份基金单位为起点)。

申购赎回场所:ETF只能通过交易所申购与赎回,而LOF既可以在场内也可以在场外。原因在于ETF 是“实物申购,实物赎回”的机制,申购与赎回的都是一篮子股票,而股票只能在交易所买卖,因此ETF只能通过交易所申购与赎回。

此外,ETF的交易效率更高,所以通常情况下相比LOF的跟踪误差也更小:

以深交所的 LOF 基金为例,通常当天买入基金份额,T+1 日才可以赎回,当天申购基金份额,T+2日才可以卖出,由于时间的差异,导致通常情况下很多 LOF 指数基金场内折溢价会比 ETF 更高些。

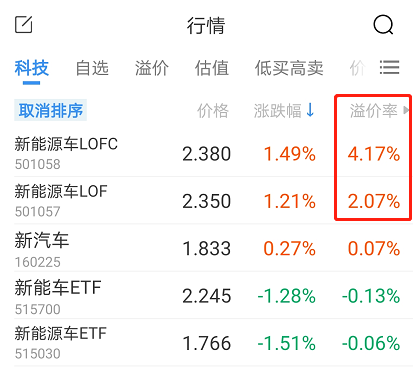

就拿今天的新能源车场内基金来讲,如下图所示:

两只新能源车LOF基金出现大幅溢价现象,其中501058溢价更是达到4.17%。

LOF折溢价风险

为什么会出现LOF场内溢价?还得从LOF的交易机制说起。

当LOF市价小于基金净值时,产生折价,相当于LOF在场内打折卖;

当LOF市价大于基金净值时,产生溢价,相当于LOF在场内加价卖。

市场上通常用折溢价率指标来反映折溢价的现象,下面顺便给大伙讲讲折溢价率是如何计算的。

折溢价率的计算公式为:折溢价率=【基金份额的成交价格(市价)-基金实际净值】/基金实际净值*100%。

折溢价率正值代表溢价,负值代表折价。

举个例子:

2元一瓶的矿泉水,现在1.5元卖给你,折价率是25%,相当于7.5折销售,是不是很划算;同样是2元一瓶的矿泉水,现在2.5元卖,相当于溢价25%出售,太贵了。

再回到上文讲的新能源车LOFC(501058),今天的溢价率是4.17%,相当于是场外卖1元/份的基金,现在在场内卖1.04元/份。

如此简单的选择题大伙就不用多想了吧,此时当然是场外申购比场内买划算,这也是购买LOF的风险之一。

至于为啥LOF通常折溢价率会大于ETF,其主要原因是前面提到的交易制度问题,分两方面讲:

1、ETF的净值更新更快

ETF和LOF的场内报价是与股票一致,但ETF的IOPV(基金份额参考净值)的更新频率是每15秒一次,但LOF的基金净值的更新频率一般为一天;

2、制度区别

ETF和LOF的交易制度比较复杂,上交所和深交所有区别、品种之间同样有差异,为了便于大伙理解这里化繁为简,举个例子:

假设跟踪相同指数的两只基金(一只为ETF,另一只为LOF)同时出现大幅溢价,ETF可以即时买入成份股在一级市场申购份额,然后在二级市场卖出ETF,整个流程日内完成;但是LOF申购得T+1日才能确定份额,T+2或3才能在二级市场卖出。

ETF套利图

因此,当ETF和LOF同样出现折溢价时,ETF的价差会被套利者快速的抹平,而LOF 最快得两个交易日。

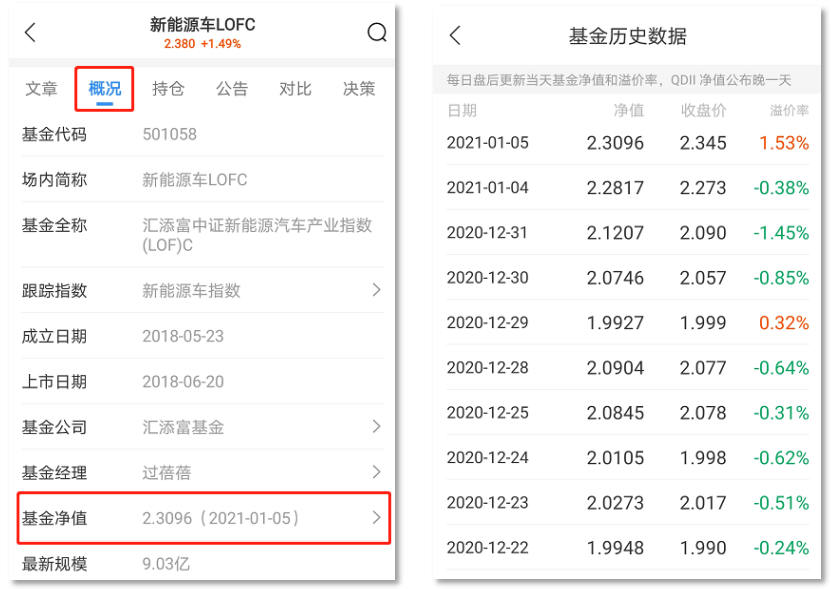

制度的掣肘同时延伸出另外一个问题,LOF折溢价率的准确性。由于LOF基金的实际净值每天盘后才公布,因此盘中显示的即时折溢价数据都是各家公司推算得出,计算方式不一致导致存在一定的偏差。

理论上指数型LOF折溢价准确性更高,主动管理型LOF偏差略大。其中的原因也容易理解,指数型LOF盘中实时对比指数涨跌幅即得出数据,而主动管理型LOF盘中只能参考昨日净值来推算,因此估算存在偏差。

所以,LOF基金最准确的折溢价情况得等到盘后数据:

以上就是LOF基金的全解,希望对你有所帮助。

这篇就聊到这,最后再跟大伙提个醒,当LOF溢价时别在场内买,场外申购更划算。