刷朋友圈的时候,看到这个段子,把我笑趴了。

转念一想,这不跟最近的新能源车一样嘛,大家都觉得格局在恶化、资金在逃离,想着是不是要放弃?

但是我们来看看这则新闻,

有业内人士紧急解读:

“汽车行业尤其是新能源汽车行业,一定是稳增长促经济最重要的抓手,没有之一。”

所以,有没有一种可能,当前的恐慌,或许只是“手术”完成后的“放气”?

01

究竟哪里出了问题?

反正,在基金经理杨宇看来:新能源行业已经到了阶段性的底部,业绩的确认也让接下来的投资“变得无比简单”。

2023年5月30日,他拿出自己积蓄中很大一部分,买入100万自己的基金——华夏新能源车龙头。

资料显示,华夏新能源车龙头(A类:013395;C类:013396)成立于2021年9月15日,由杨宇担任基金经理,他在产品发行期间就已经认购了100万,并从2022年3月14日开启周定投,截至2023年5月29日,共定投63期,累计定投金额6.3万元。加上这次申购,杨宇在自己管理的这只基金上,累计投入了206.3万元。

看起来信心很足,但实际上,在担任基金经理的这630多个日子里,杨宇过得并不轻松。

大家都知道,过去一年多,恰恰是新能源行业大幅调整的“手术期”。

Choice数据显示,从2021年9月15日到2023年5月31日期间,新能源车指数(930997)累计跌幅超过40%,沪深300指数(000300)跌幅超过22%。

换句话说,杨宇一上任就遇到了市场和行业的“逆风期”。

在资金的眼里,新能源行业也从“小甜甜”变成了“牛夫人”,去年下半年以来,公募基金更是加速减配新能源。

据国金证券统计,180只新能源高仓位的主动权益类基金(一季度末新能源持仓比例均达到60%)的历史配置占比,在2021年底至2022年底一直维持在80%以上的高位,但一季度新能源平均配置占比下降19.5%,配置占比已降至66%。

作为一只行业基金,在这种行业单边下行的背景之下,稳当一点的做法就是“跟住业绩基准”,这样起码能保住相对排名,就算亏钱了被投资者骂,还可以甩锅给市场。

但这是杨宇管理的第一只基金。从上学时候起他就是那个“别人家的孩子”,本科上的是清华大学航天航空学院,之后拿下中国航空研究院和北京光华管理学院双料硕士;进入基金行业之前已经是中级工程师,还参与过战斗机的研发设计;即便是在人才济济的华夏基金,杨宇每年的考核结果也都是“优秀”。

这样的心气,怎么可能被市场一锤就认输?

杨宇的微信封面有两句话:

争做“这个牛逼”型投资者,

杜绝“嗨这有啥啊”型投资者。

市场越惨,他越想搞明白:究竟哪里出了问题?

02

一只顽强的新能源车基金

他最困惑的是市场对宁德时代的定价。

对宁德时代的挖掘算是杨宇研究员时期的成名作。

在2019年的时候,海外著名分析机构瑞银集团(UBS)发布了一份唱空宁德时代的报告,极大挫败了投资者的投资热情,市场对宁德时代的投资前景产生了巨大的分歧。

理工背景出身的杨宇不相信二手资料,他将这份报告逐字翻译拆解,到工信部网站上将最新的电池数据一个个扒下来,逐项分析公司的财务数据,最后得出结论:宁德时代被低估了!

彼时,宁德时代的市值还不足2000亿,杨宇的大力推荐,让华夏基金在随后的新能源行情中获取了丰厚的回报。

从研究员时期开始,杨宇一直信奉的投资理念就是:

从长期看,赚公司业绩增长的钱。

这个大道至简的理念让他挖掘出了一大批新能源行业的优秀公司,但在2022年,市场突然发生了很大的变化。

2022年,宁德时代总营收首度突破3000亿元,扣非后的净利润增速超过100%,这个业绩,放在全市场也是佼佼者,但这一年公司股价却下跌了33%,全年最大回撤超过40%。

“这种业绩和股价背道而驰的情况,我当研究员的时候,从来都没有设想过。”杨宇说。

投资大师威廉欧奈尔在《笑傲股市》一书里面,曾经这样告诫过投资者:

“忘掉你的骄傲和自我主义吧,市场才不会关心你想什么或是你想要什么。不要与市场作对,不要试图去证明你是对的,而市场是错误的。”

杨宇想知道市场在想什么。在股价下跌的期间,他找了很多市场经验丰富的基金经理、前辈和领导,向他们请教。

他逐渐理解到:产业周期分为多个阶段,新能源行业在过了超高速增长的阶段之后,会引发市场开始担心一些无法证伪的利空,出现杀估值的过程。

“这是作为基金经理需要特别小心的。”杨宇说,在这个阶段,自己开始意识到组合管理的重要性,不能够极致地与市场对抗。

是坚守长期价值,还是顺应市场趋势?

别忘了,杨宇可是工程师出身,遇到问题,他的条件反射就是去找到解决的办法。

他从两个方向进行发力:

纵向:深度挖掘个股的阿尔法,创造超额收益

影响股价波动的因素太多,杨宇首先确定的,是要做“有把握”的事情。

什么是投资中有把握的事情?

在《大牛市(1982-2004涨升与崩盘)》一书中,关于长期与短期的问题,有这么一段话:

“想象一下,在飓风中你拿着一袋羽毛站在一幢高层建筑物的中央,把羽毛扔向空中。你不知道这些羽毛会飞多高多远,不知道它们会在空中停留多长时间。但是有一件事情,是绝对确定的:在某个未知的时间,这些羽毛会落到地面上,这一点毫无疑问。在这些情况下,你绝对知道长期之后的结果,但你不知道中间的短期情况。这几乎与股市完全类似。”

在杨宇看来,作为基金经理,自己最擅长、最有把握、最能够确定的,就是对个股阿尔法的挖掘。在逆风的市场中,他要把这个武器打磨到极致。

个股的阿尔法来自哪里?杨宇认为,在一个好的产业周期位置上,一家业绩优秀的公司大概率是能够给投资者带来回报。

在基金一季报中,他列出了自己的三条选股标准:

【1】符合产业发展方向,渗透率持续提升,带来更好的消费者体验的细分环节;

【2】持续通过一体化、产线效率提升、优化管理等方式来降低成本,并取得相较于竞争对手的明显优势;

【3】业绩持续高增长,估值合理。

从华夏新能源车龙头的重仓股中,我们也可以发现,杨宇的持仓大部分都是行业内的优质龙头公司,这些公司都有着强劲的利润增长和明确的远期潜力。

比如杨宇在去年四季度重仓买入的一家逆变器公司,截至5月31日,今年以来表现十分坚挺,顽强翻红,相比同行业的公司录得了很高的超额收益。

之所以重仓这家公司,就是因为杨宇在研究中发现,该公司有着非常扎实的业绩兑现,业绩持续几个季度超预期。同时,从产业周期的维度上看,它和其他逆变器公司不同,主要产品是集中式逆变器,目前正处于景气上升过程中,业绩更有保障。另外,公司的储能业务也开始兑现业绩,新业务方向符合市场偏好。

越是逆风的时候,越要找到确定性强的品种。去年以来,杨宇对于重仓股精挑细选,集中布局在增长产品、技术、成本等方面明显领先竞争对手的优势公司上面,从结果上看,这些公司整体上都相对行业获得了一定的超额收益,成为组合中的稳定性力量。

横向:扩大产业链的研究,找到周期对冲的机会

紧盯公司的基本面做投资,是长期正确的事情,但是,对基金组合管理而言,需要付出短期波动较大的代价,有没有更好的方法,协调长期的价值与短期的波动?

杨宇开始向横向寻找答案。

他管理的华夏新能源车龙头是一只行业基金,他对产品的定位是,要最大程度地把握新能源车行业的投资机会,这是基本盘;但在新能源车赛道短期机会不明显的时候,也不能“躺平”,要争取在其它新能源子赛道上寻找到差异化的投资机会。

2022年,在俄乌冲突和疫情的影响之下,市场对新能源汽车行业的销售走势陷入了悲观情绪,杨宇通过综合比较新能源车产业链的各个细分子板块的短期景气度、长期空间和产业壁垒,在上半年上游资源品供给紧张的时候,阶段性布局了锂电上游资源品个股;下半年,疫情冲击对宏观经济产生了比较大的影响,又积极布局了新能源车产业链中的部分逆周期板块。

同时,他还在持续扩充自己的股票池,目前重点跟踪的个股数量达到50~80只,通过持仓的调整和个股的优选,在过去一年多市场剧烈波动的情况下,降低了整体基金净值的回撤,获得了比较明显的超额收益。

基金年报显示,2022年新能源汽车产业指数全年下跌28.8%,而杨宇管理的华夏新能源车龙头A基金净值全年下跌12.99%,其中四季度还小幅上涨了0.97%,相较于行业基准取得了超额收益。

在行业和市场整体下跌背景下,不躺平、不漂移、走势顽强,这只“别人家的”新能源车基金也引起了不少“聪明资金”的关注。前面我们提到,去年以来,资金都在大幅撤离新能源行业,但是,杨宇管理的华夏新能源车龙头却获得了机构资金的持续增持。

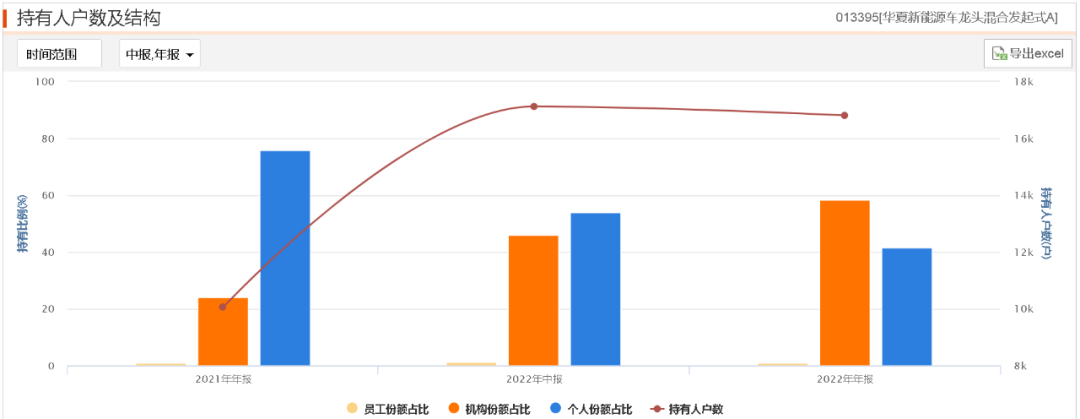

数据来源:Choice

Choice数据显示,华夏新能源车龙头A的机构持有份额从2021年年底0.5亿份增长到2022年底的4.21亿份,机构持有比例则从2021年年底的23.98%增加到2022年底的58.47%。

在这场“逆战”中,杨宇找到了自己的阿尔法。

03

事情正在起变化

在一年多熊市的打击之下,市场对新能源车行业的信心跌至谷底,负面情绪被放大,唱空的声音此起彼伏,各种“鬼故事”频出,顽强如杨宇,其实也有过动摇的时刻。

2023年伊始,特斯拉就点燃了价格战的硝烟,引发了新能源汽车市场的连锁反应。当时经济正处于疫情过后的恢复期,对于居民消费能力和汽车需求能够恢复多少,杨宇并不是很确定,价格战愈演愈烈,杨宇的压力也在增加。

“唉声叹气肯定不是办法,我们决定亲自跑去一线看看。”杨宇说,自己一边把整个汽车行业前两年的数据和库存变化挖出来做比对,一边到处跑,走访4S店,调研车企,搜集关于价格和销量的一手数据。

一路跑,杨宇的信心一路涨了回来。

针对当时市场的种种担心,杨宇都找到了相应的答案。

担心终端销量不行?

杨宇在调研中发现,今年1~2月份汽车销量不好,这和去年年底的燃油车购置税的优惠有关。但是,从3月下旬开始,汽车销量就已经在持续好转,今年1~5月份的汽车销量数据甚至比2021年这个销售大年的同期数据还要好。

担心价格体系崩塌,利润崩塌?

对于掀起价格战的车企,杨宇几乎一家家进行了核实,得到的结果是“包装大于实质,噱头大于内容”,很多吸睛的降价新闻,其实都是商家的促销手段,行业实际的降价力度并没有新闻上说的那么夸张。

实际上,行业库存情况合理,而且特斯拉最近也开始涨价,说明并不存在继续大降价的动机。

至于利润,杨宇发现更多是业绩的分化,比如优秀的公司业绩仍然很好,零部件板块各项指标也很良好,并非完全没有议价能力。

市场对价格战的过度渲染,在某种程度上“掩盖”了行业的真相。

行业的长期逻辑是否变了?

这种担心相当于信仰坍塌,很多人开始认为,新能源车行业的格局已经恶化。但是,杨宇通过数据分析和业绩比对认为,当前行业长期逻辑看的就是竞争加速出清后,谁是胜者。

这个过程中,自主品牌崛起,优秀公司的业绩已经与二三线公司拉开差距,汽车零部件国产化的逻辑也仍然成立。

让杨宇信心进一步确认的,还有锂电行业重返增长。

杨宇指出,从今年一季报开始,锂电行业龙头公司和二线公司的盈利已经拉开了非常明显的差距,大家都在担心行业产能过剩,但实际上,锂电池行业还是有比较高的技术壁垒的,龙头公司完全可以依靠成本、技术规模、管理等优势获得明显的超额收益。

“只要龙头公司能够持续保持业绩高增长的趋势,我相信股价最终还是会反映基本面的。”杨宇说。

马不停蹄地跑下来,杨宇的结论愈发清晰:新能源车行业进入阶段性底部,已经到了该出手的时候了。

首先,市场对新能源行业的预期足够低。

其次,股价已经充分反映了市场的担忧,调整足够充分。

第三,从资金和筹码的角度来看,新能源行业也已经具备底部特征。

所以有了前面的那个故事,5月30日的这一天,杨宇再度加仓自己的基金,630多天来,这是最轻松的时刻,他忍不住上了一下磅:轻了20斤!

没想到,当基金经理还有这功效。

04

结语:成为确定性

很多行业去年以来都过得非常艰难,梅花创投的吴世春在《给创业者的一封信》里面有这样一段话:

“让自己活成确定性,为别人提供确定性,接受别人的不确定性。拥抱变化,同时修炼那些不变的基本功。”

突然觉得,这段话几乎就是杨宇在过去630多天里的真实写照。

面对新能源车行业的整体下跌,他没有一味固执,而是接受市场的不确定性,虚心在市场中寻找答案;

面对净值的调整,他加强修炼“个股研究”这一基本功,努力通过寻找个股的阿尔法,让自己的组合拥有更多的确定性;

面对持有人,他没有回避,而是积极在自己的专栏里与基民们对话,及时分享自己的研究成果和行业观点,为恐慌中的投资者提供确定性。

借用秦朔朋友圈的一句话,有时候,信任比信心更重要。

投资有风险,入市需谨慎

财商侠客行仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END