中小盘股今年一扫过去几年的落寞,迎来高光时刻。

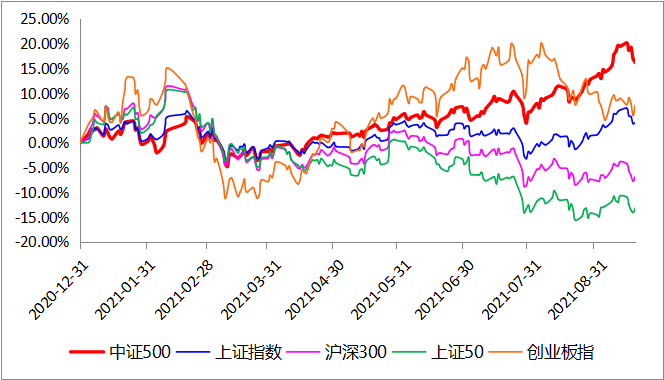

Wind数据显示,截至9月17日,中证500指数表现亮眼,年内大涨18.3%,领跑各大主流宽基指数。同期,沪深300指数下跌3.61%,上证50下跌超过10%。

2021年以来各大宽基指数走势对比图(Wind,截至2021.9.17)

为何逆袭?

首先,我们先简单认识一下中证500指数。

中证500指数,A股市场代表成长新经济的核心指数,由全部A股中剔除沪深300指数成份股及总市值排名前300名的股票后,总市值排名靠前的500只股票组成。随着A股市场扩容与成分股市值增长,中证500总市值目前已增长至13万亿元,流通市值约11万亿元(数据来源:Wind,截至20210917)。

老司基觉得,中证500现在能完美逆袭,主要有这么几个原因:

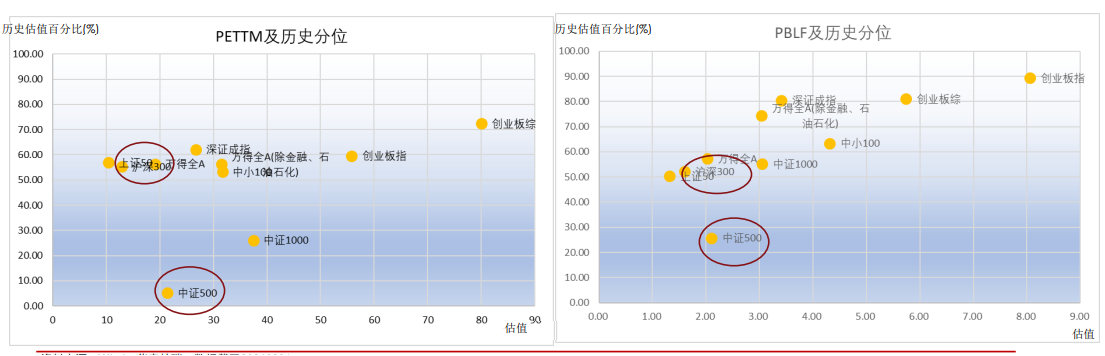

一是,估值较低。中证500指数的历史估值和相对估值都处于历史低点,投资安全边界高,未来估值提升空间较大。

Wind数据显示,中证500指数PE-TTM在历史5%水平,PB处于历史25%水平,在各大宽基指数中,中证500历史估值分位最低。

数据整理自:Wind,截至2021/8/31

数据整理自:Wind,截至2021/8/31

二是,盈利向好。我们说,一个指数的投资价值除了要看其估值,还必须看盈利增速,不然会落入没有成长性的“低估值陷阱”。从盈利增速来看,中证500成分股今年以来的净利润增速显著超过沪深300和创业板。

根据今年一季报的数据,沪深300的净利润增速为36.15%,创业板为73.14%,而中证500增速高达115.34%,展现出了高盈利弹性优势。

此外,根据wind数据显示,中证500指数成分股在2021年的一致预测净利润同比增速为87.57%,也远超沪深300的19.70%和创业板指的57.03%,反映了机构对于中证500指数今年能够实现高增长极为乐观。

三是,风格优势。大盘蓝筹风格经历了2017年以来长达4年的长期上涨趋势以后,今年的市场行情轮到了中小盘风格。而中证500以中小市值为主、行业分布均衡,很有可能成为未来最具风格优势的Beta之一。

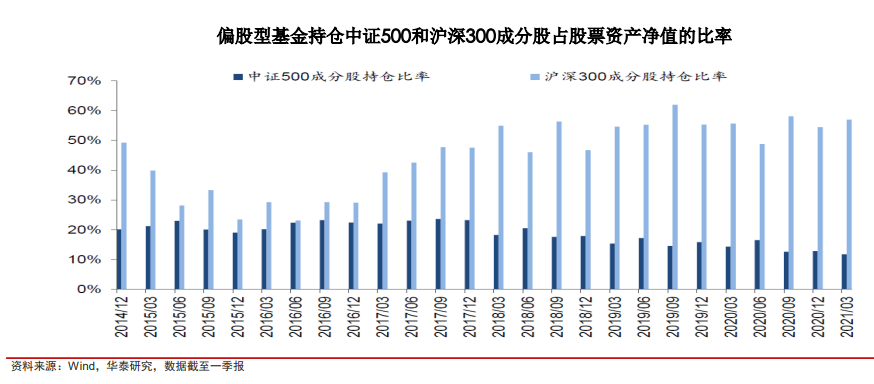

四是,资金拥挤度低。过去几年的赛道股强者恒强,机构抱团这些板块,而中证500长期被忽略。数据显示,公募偏股型基金对于中证500的持仓比例现在处于历史低点,这也是中证500近几年涨幅不及沪深300的原因之一。不过,春节以后机构抱团已经开始瓦解,未来中证500的增量资金可期。

如何“锦上添花”?

一骑绝尘的中证500今年为不少基民创造了良好的投资体验。

老司基觉得,如果你是理财新手,想投资中证500指数,不妨直接投资纯被动的中证500指数基金;如果你愿意长期投资,还想收益“再进一步”,不妨多关注过往超额收益明显的量化指数增强型基金,从历史数据来看,市场上还是有不少增强效果显著的产品。

相较于指数基金,量化指数增强基金属于主动管理型,在控制跟踪误差的同时,通过量化选股,追求长期超越指数的收益水平。

说到国内主动量化做得比较出色的基金经理,老司基推荐一位我个人关注很久的基金经理——华泰柏瑞基金田汉卿。

田汉卿在基本面量化投资领域深耕多年,拥有23年的金融领域工作经验、超过12年海内外量化投资经验,曾任巴克莱全球投资(BGI)主动量化投资基金经理,管理的量化基金规模超过15亿美元,任职期间(2004-2008年)的投资业绩突出。她从2012年8月加入华泰柏瑞基金,一手打造了华泰柏瑞的量化投资团队。

华泰柏瑞是目前市场上仅有的连续三届中证报“量化投资金牛基金公司”得主(18年3月/19年4月/20年3月)。团队作为业内最早的公募量化团队之一,凭借其成熟的量化投资体系和丰富的量化投资经验,成为公募量化领域的标杆。

旗下两只对标中证500的量化基金业绩靓丽,以她管理的华泰柏瑞量化智慧混合A(001244)为例。

根据基金定期报告及wind数据显示,该基金自2015年6月成立以来,从2016开始的每个完整年度都跑赢了中证500指数。

华泰柏瑞量化智慧A成立至今vs中证500走势对比(截至2021.9.17)

田汉卿管理的另外一只对标中证500的主动量化基金,华泰柏瑞量化先行(A类代码460009),历史业绩同样精彩,其成立以来的每个完整年度均跑赢了中证500指数。

那么,华泰柏瑞中证500指数增强型产品如此优秀的收益是怎么得来的呢?

这与它们独特的基于基本面多因子选股模型有关。一般来说,市场的量化模型分为基于算法和基于基本面两种,华泰柏瑞量化模型采用的是后者——基于基本面的多因子选股模型。

每一个因子背后都是一条投资逻辑,代表着考量成长性、估值、盈利质量等的某一种法则。田汉卿团队的工作日常,一方面,将各种投资逻辑抽象出来,用数据去验证其普适性,找出真正能够长期战胜市场的“阿尔法”因子;另一方面,将这些因子搭建成模型,不断跟踪并调整维护,最大限度发挥量化投资的优势。

田汉卿表示:“过去3年多的时间,A股市场在资金的推动下,少部分受到追捧的股票的估值被抬得很高,而另一部分股票则长期被市场忽略。当前,一些主动管理策略出现比较明显的拥挤现象,在这种情况下,处理基本面信息分散的量化投资大概率上到了应该回归的时段。根据我们对A股市场的研究和理解,预期未来3-5年,大概率上是基本面量化投资的优势阶段。”

老司基觉得,当前市场环境可能对中小盘股会比大蓝筹更为友好,加上专精特新、高端制造等成长主题加持,中证500指数行情未来或将持续。华泰柏瑞旗下对标中证500指数的量化增强产品或是不错的选择。