十月份基金投资策略

一表说

理念:信奉价值,坚持稳健均衡长期投资,注重风险控制,追求可持续的长期收益。

聚焦:努力挖掘优秀基金经理,专注基金组合配置。

2021年10月8日

一、组合运行回顾

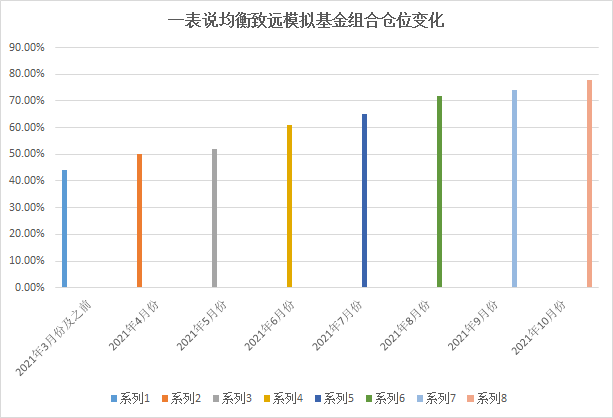

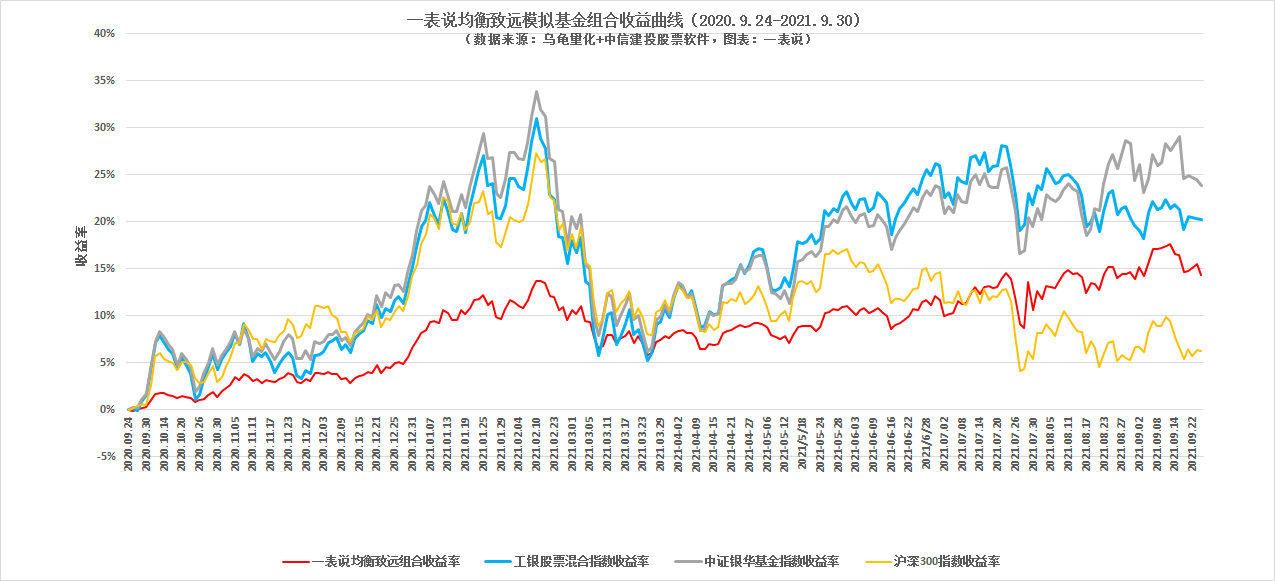

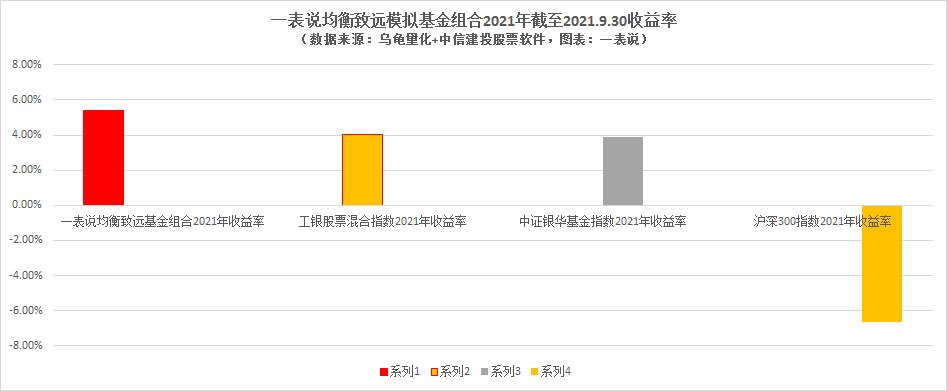

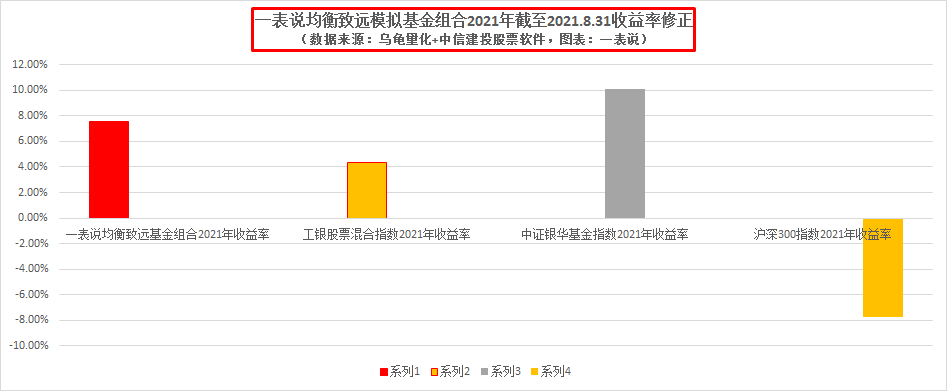

“一表说均衡致远模拟基金组合”自去年9月底成立至今年初期,一直坚持均衡配置控制仓位的防御策略,较好地规避年初的回撤风险。年初大盘调整企稳之后,从四月份开始积极寻找结构性机会,多次根据市况对组合仓位及结构分步调整。核心板块至8月底之前除了四月份提高中庚价值灵持仓比重并在7月底将南方君选调入绝对收益子板块并调整该子板块的持仓比例外,基本没有大的调整,总体上维持均衡策略。卫星板块积极寻求结构性机会,主要是分步调入或增仓了中证500指数增强、券商主题、科技主题及军工主题基金,运行至今比较平稳,并取得了预期的正收益。其中4月底提高中庚价值灵动仓位、开始配置博道中证500增强并在5月底增仓,6月底开始配置富国军工主题C并在7月份加仓,7月底开始配置华宝券商等。设定之初配置并一直持有的弘德致远混合、交银新生活力灵活配置、工银精选金融地产混合、国富沪港深成长精选、兴全商业模式等对组合收益有所拖累。八月底再平衡对核心板块进行较大调整,分别调出弘德致远、交银新生活力、富国美丽中国、嘉实价值优势和兴全商业模式,调入交银优势行业、工银信息产业、富国睿泽、中泰玉衡和中信建投轮换,调仓理由上期再平衡策略已经介绍,希望通过此次调仓后基金组合在未来的震荡市运行更加平稳。

二、基金组合再平衡管理思路

“一表说均衡致远模拟基金组合”采用核心+卫星的配置策略,其中核心板块均衡配置A股全市场基金,主要是获取稳健收益,卫星板块主要是为了提高进攻性增厚收益或者加强防御性降低回撤。如果用“守正出奇”这个词来解释核心+卫星的关系,核心板块是“正”,是获取稳健收益的主要保证,要守住,卫星板块为“奇”,要善于不断发现并捕捉。“正”乃根本,“奇”为添彩。

坚持以基本面为依据,将估值作为安全边际的主要参照指标,同时结合市场趋势及年化收益率偏离等指标,对基金组合进行再平衡管理。

不论如何,最好的办法还是以不变应对万变,同时随机应变。以不变应万变用于核心配置,即保持核心底仓的相对动态均衡,而随机应变则是指卫星配置,即根据市场趋势积极捕捉大概率的结构性机会。

认清大势但不从众,优选基金但不追星,逆向而不逆势。一表说将一如既往保持独立思维,坚持自己的投资理念和投资风格。

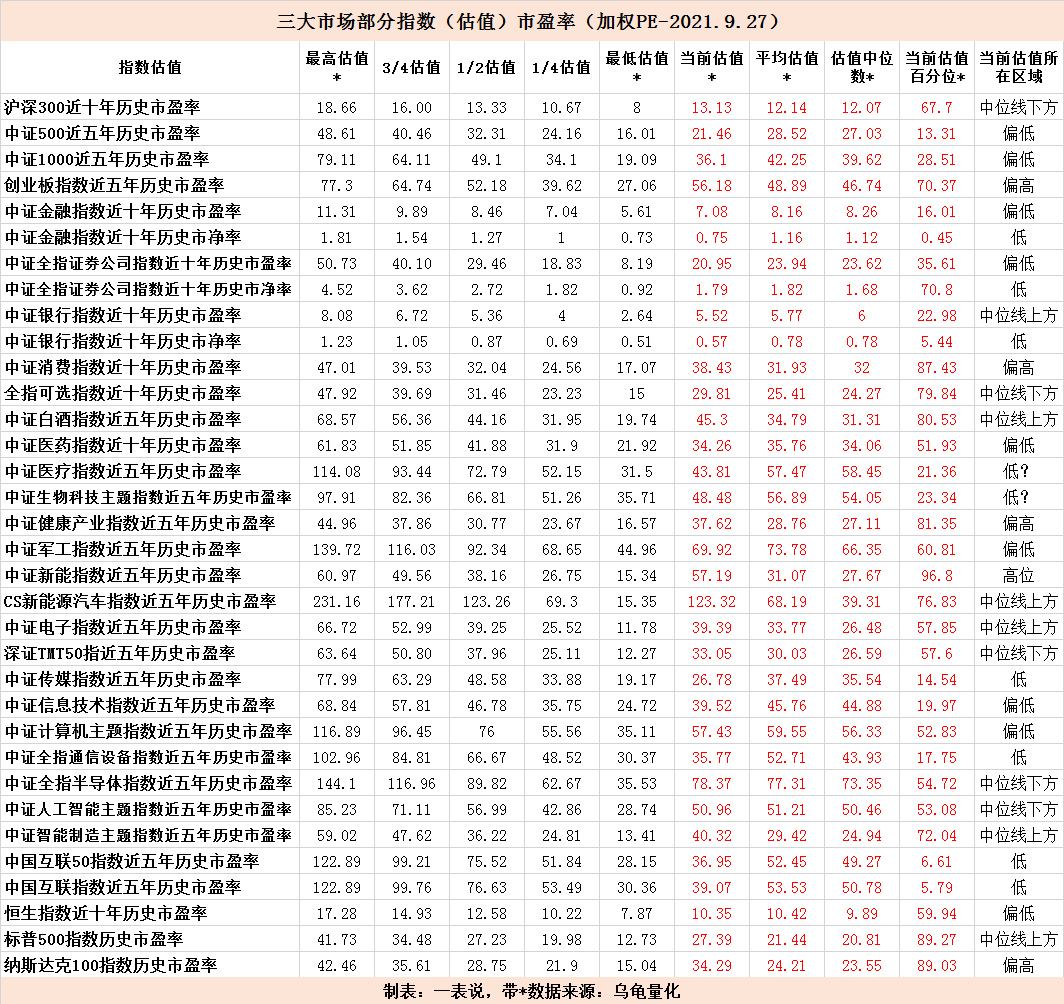

下面附表为三大市场部分指数的历史估值及当前估值。

三、“一表说均衡致远模拟基金组合” 10月份基金投资策略

个人坚持认为震荡市结构市将成为常态,不同阶段少数板块的结构性机会或者结构性风险会不断轮换出现,2007年和2015年那种齐跌共涨的大牛大熊市将不会再现。

就目前而言,大医药、大消费等前两年过度表现的优质赛道,近期大消费大医药强势反弹,但个人认为消化估值还没有结束,也许震荡调整空间有限,但时间还不充分,有望逐步进入配置区域。如果疫情控制稳定,受疫情影响较大的旅游酒店交通运输文体娱乐等细分板块会否出现修复机会?新能源及其一些相关板块还在高位震荡当中,向上向下都有可能,但估值高企当心风险;前期充分表现的周期行业比如钢铁、有色、化工、煤炭等近期高位大幅震荡出现分化;前期表现优秀的中证500、中证1000近期由于受到周期板块的影响也大幅震荡;大金融(中证金融指数)自2016年以来一直运行于一个大箱体当中,当前指数位于箱体下沿,整体估值处于相对低位,大金融内部也在分化,券商板块基本面向好,修复行情已经启动,正在前期高点平台下方整理,后面是否有望向上突破前期平台?银行、保险、房地产板块正在反复筑底,也有希望启动修复行情;军工板块基本面向好业绩确定性高并且具有可持续性,相对估值还在合理范围内,前期表现强势,走到年初高点处回调整理,等短线和中长线资金交替完成后,后面是否有望继续震荡向上创新高?但不会一蹴而就;大科技板块中部分细分板块比如半导体、TMT、软件、信息等是否会有结构性机会?上面探讨并非预测市场走势,只是在自己的投资理念和认知范围内,留意市场的风险和潜在机会,寻找有基本面支撑且有安全边际的投资机会,供自己对基金组合进行动态管理做参考。

十月份及未来第四季度的基金投资机会,依然是风险与机会并存,但受外部因素影响,不排除市场出现较大幅震荡的可能。

继续维持前期的“震荡市结构市”观点,向上向下都有可能,单边大幅上扬或者大幅下跌概率不大。十月份“一表说均衡致远模拟基金组合”的策略依然是不贪婪也不恐惧 ,核心板块继续保持均衡配置,卫星板块继续努力寻找部分行业主题方面的投资机会,总体持股仓位维持稳定中性偏高。

核心配置板块:基本原则还是均衡,本期再平衡没有大的变动,但为年底建立子板块实盘组合做铺垫。因为子板块实盘组合不能买入活期宝,所有从本期起,模拟组合活期宝仓位归零,分别转入主核心绝对收益子板块的交银优势行业、主核心主动权益子板块的富国睿泽及华安沪港深外延增长。

1)主核心绝对收益基金:

上期再平衡转入的交银优势行业混合历史表现优良、今年表现良好,继续持有并少量加仓至总共6%左右;易方达安心回馈历史表现优秀,今年表现同类优秀,继续持有。南方君选灵活配置基金历史表现优良今年表现良好的,继续持有。

2)主核心主动权益基金:

中庚价值灵动:今年表现优秀,偏好低估值中小盘,自带仓位调节功能,继续持有。目前配置比例已经超过标配,后面择机回归标准配置。

富国睿泽回报:上期再平衡转入的富国睿泽回报混合是非常稳健的平衡型基金,历史表现优秀、今年表现良好,继续持有并少量加仓至标配比例总共8%左右。

华安沪港深外延增长:上期再平衡从次核心转入主核心的华安沪港深外延增长,非常优秀的均衡成长风格基金,历史表现优秀、今年表现优秀,继续持有并少量加仓至标配比例总共8%左右。

3)次核心主动权益基金:

中泰玉衡价值优选:上期再平衡转入、偏深度价值风格且带有仓位调节功能的中泰玉衡价值优选混合基金,历史表现优秀、今年表现优秀,继续持有。

中信建投轮换:上期再平衡转入的中信建投轮换混合A,擅长轮动注重回撤控制,比较适合震荡市。历史表现优秀、今年表现优秀,继续持有。

工银信息产业混合:上期再平衡转入、偏成长风格擅长TMT的工银信息产业混合,历史表现优秀、今年表现一般,继续持有。

4)卫星板块基金:继续在大金融、中小盘、大科技(含军工)、大制造、港股等板块中寻找结构性机会。本期再平衡管理卫星配置基本维持上期配置不变。卫星板块整体配置比例高于标配,后面择机回归。基金组合是个人对基金投资的一种探索,如果由于个人能力有限,卫星板块不能达到增厚收益或者降低回撤之效果,今后将考虑适当降低卫星板块的配置比例。

A) 大金融板块

工银精选金融地产:今年表现不佳,对组合收益拖累较大。基金持仓主要是券商和银行板块,相信后面有修复机会,继续持有。

华宝券商ETF联接C:基于券商板块基本面向好,修复行情已经启动,正在前期高点平台下方整理,相对估值不高,继续持有。

B) 医药、白酒如果说一季度是假摔,自7月下旬以来的调整则是真摔,也许继续下跌空间不大,但消化估值时间还不够。近期大消费、大医药虽然表现强势,个人认为消化估值还未结束,重点跟踪但保持耐心等待配置机会的到来。

C) 大科技板块总体估值不低,但有结构性机会。

富国低碳新经济混合C:继续持有。

富国军工混合C:军工板块行情尚未结束,相对估值合理,继续持有。

新能源相对估值已高,科创创业50指数跟踪基金成立时长较短,继续跟踪,耐心等待机会。

D) 其他:博道中证500C:历史上表现优良,今年表现非常优秀,近期受到周期板块影响回调幅度较大,暂持有并留意风险收益比。

E) 港股通主题基金

国富沪港深成长:非常优秀的港股通基金,上半年表现优秀,今年受7月底港股急跌影响表现一般。考虑到恒生指数及恒生科技指数已经调整到较低位置甚至已经破净,此时无理由放弃,相反本人看好港股后面的修复机会,因此本期再平衡全部转换成同是徐成管理、主要投资于大中华地区证券市场和在其他证券市场发行的“大中华企业”的资产、港股占比更高的国富大中华精选混合。近期博道瑞嘉、中庚价值领航等相继公告拟定修改合同,增加基金投资范围,投资港股通标的,这是否暗含着基金经理也在看好港股的投资价值?丘栋荣在“给中庚价值领航基金持有人一封信”中说到:“今年以来,港股面临较大幅度的调整,当前港股的估值和价格水平处于历史较低位,对于价值投资者来说,此时是配置港股非常好的投资机会”。但有一点需要留意就是是美股市场的走势对港股影响较大。

F) 全球市场权益:美股估值处于高位,耐心等待机会。继续留意中国互联网概念基金的配置机会。

G) 黄金主题基金:继续跟踪暂不配置。

H) 债券基金:继续跟踪关注债券基金的配置机会。

I) 货币基金:考虑到天天基金子账户无法配置活期宝,为了后面转成子账户实盘组合做准备,货币基金从本期起配置归零。原先活期宝分别转入交银优势行业、富国睿泽及华安沪港深外延增长。

本期再平衡后,由于被动放弃活期宝货币基金仓位转入绝对收益及主核心权益基金,股票总仓位从74上升至78%左右(按照基金半年度持股仓位计算)。

持仓前十大行业或者市场为:电子元件、港股(其它)、化工行业、券商信托、银行、汽车行业、机械行业、电子信息、材料行业、航空航天(按照2021年半年度报告数据)。

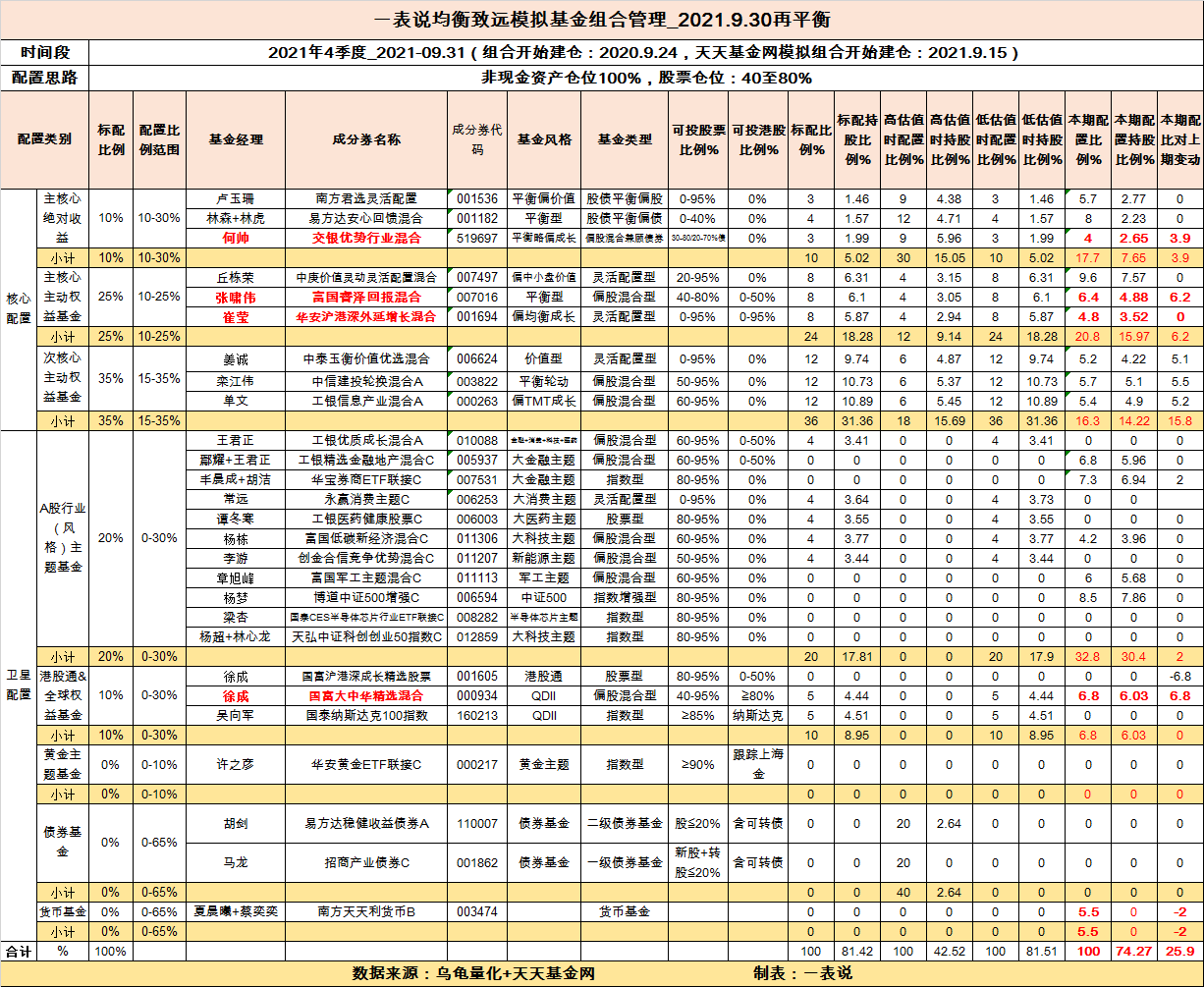

附表:“一表说均衡致远模拟基金组合”10月份基金构成

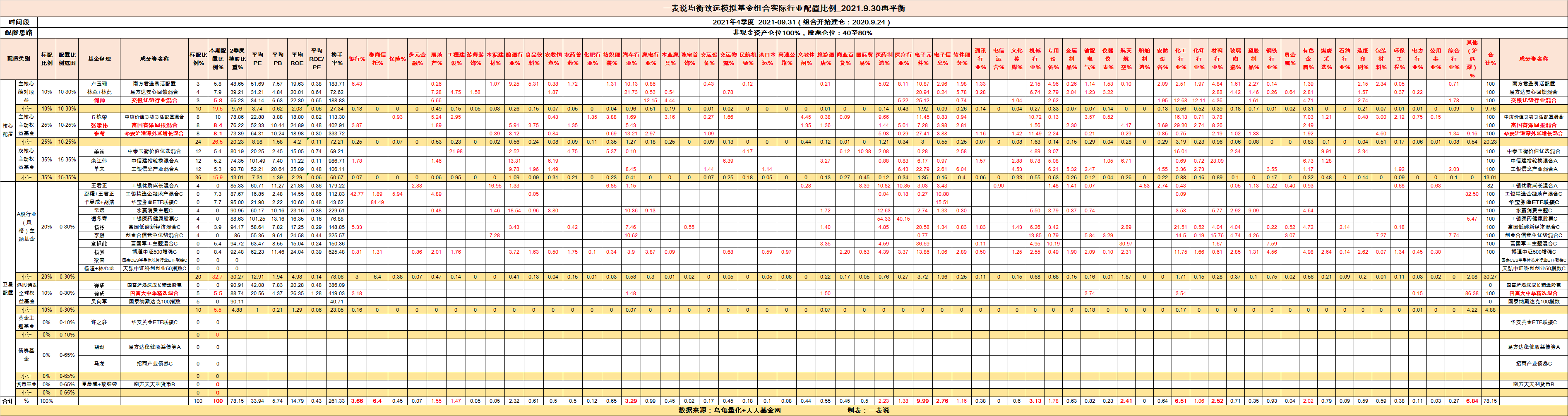

附表:“一表说均衡致远模拟基金组合”10月份持仓行业分布

四、一表说9月份月在天天基金推出四个模拟组合介绍

1)“一表说均衡致远模拟基金组合”

9月15日将本组合按照本期再平衡后的比例照搬到天天基金网上。并继续保持原来组合配置策略:即核心+卫星,其中核心板块均衡配置A股全市场基金,主要是获取稳健收益,包括核心绝对收益基金,核心主动权益基金,次核心主动权益基金;卫星板块主要是为了提高进攻性增厚收益或者加强防御性降低回撤,包括风格或者行业主题基金、沪港深通基金、QDII基金、债券基金、黄金基金等。一般情况下非现金资产仓位100%,股票仓位:40至80%。

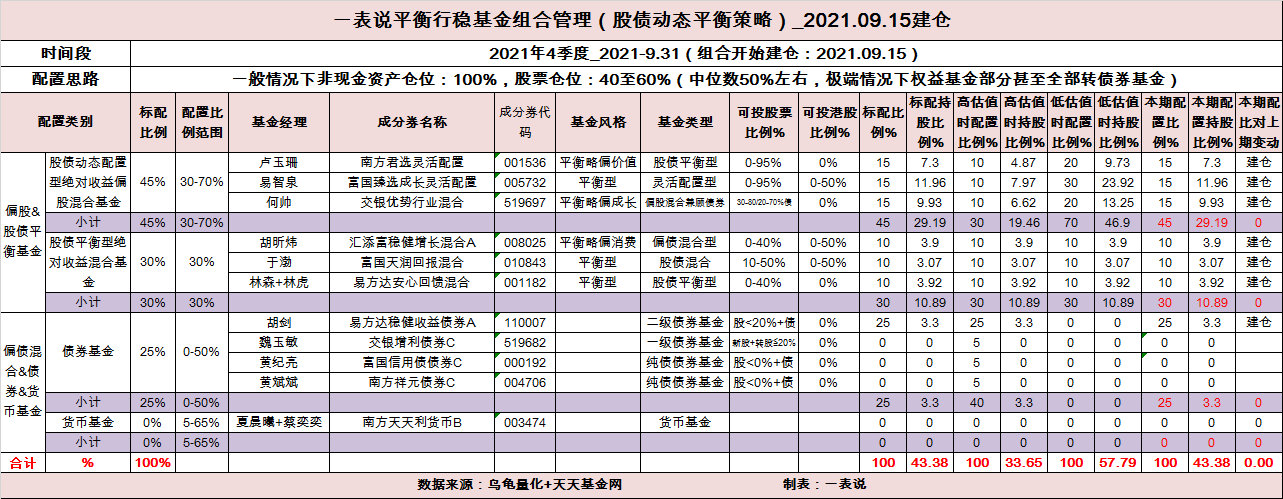

2)“一表说平衡行稳股债平衡模拟基金组合”

“一表说平衡行稳股债平衡模拟基金组合”采用股债平衡策略,配置范围仅限于A股全市场主动权益基金和主动债券基金,一般情况下非现金资产仓位100%,股票仓位:40至60%(中位数50%左右,极端情况下权益基金部分甚至全部转成债券基金甚至货币基金)。组合由两个板块组成:偏股&股债平衡基金板块+偏债混合&债券&基金板块,前者细分股债动态配置型绝对收益偏股混合基金+股债平衡型绝对收益混合基金两个子板块。

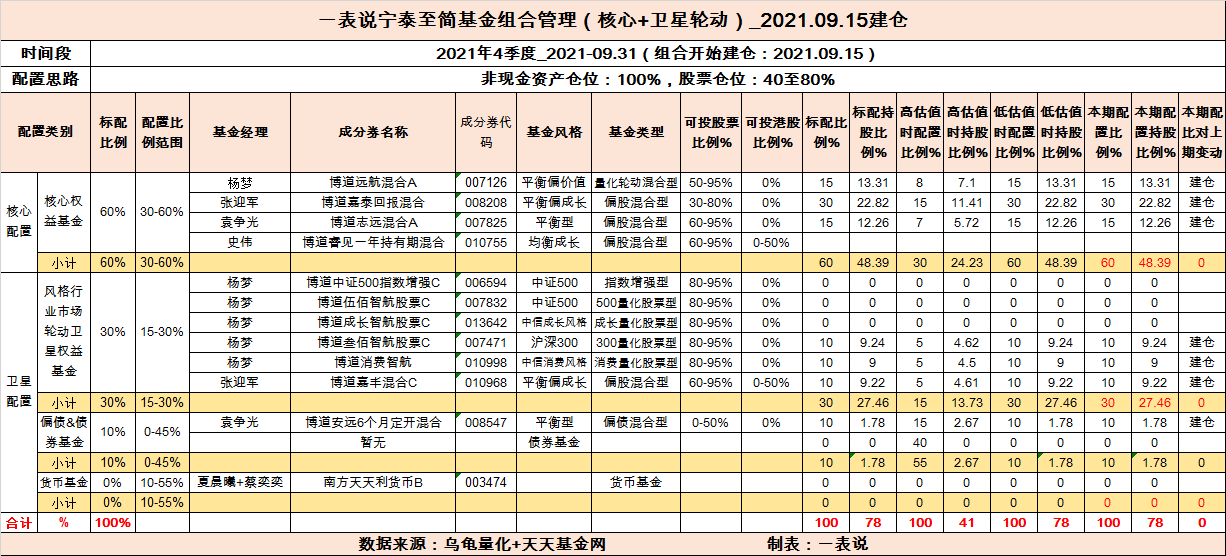

3)“一表说宁泰至简模拟基金组合”

“一表说宁泰至简模拟基金组合”采用核心+卫星策略,配置范围仅限于博道基金公司公墓产品,一般情况下非现金资产仓位100%,股票仓位:40至80%。组合由核心和卫星两个板块组成,前者暂时包括核心权益基金一个子板块,后者由风格行业市场轮动卫星权益基金+债券基金两部分组成。本组合目的是学习探索在有限资源条件下能否通过组合配置策略获取满意的长期收益,纯学习用。目前产品比较单一,后续会随着博道基金公墓产品的增加而不断完善丰富。

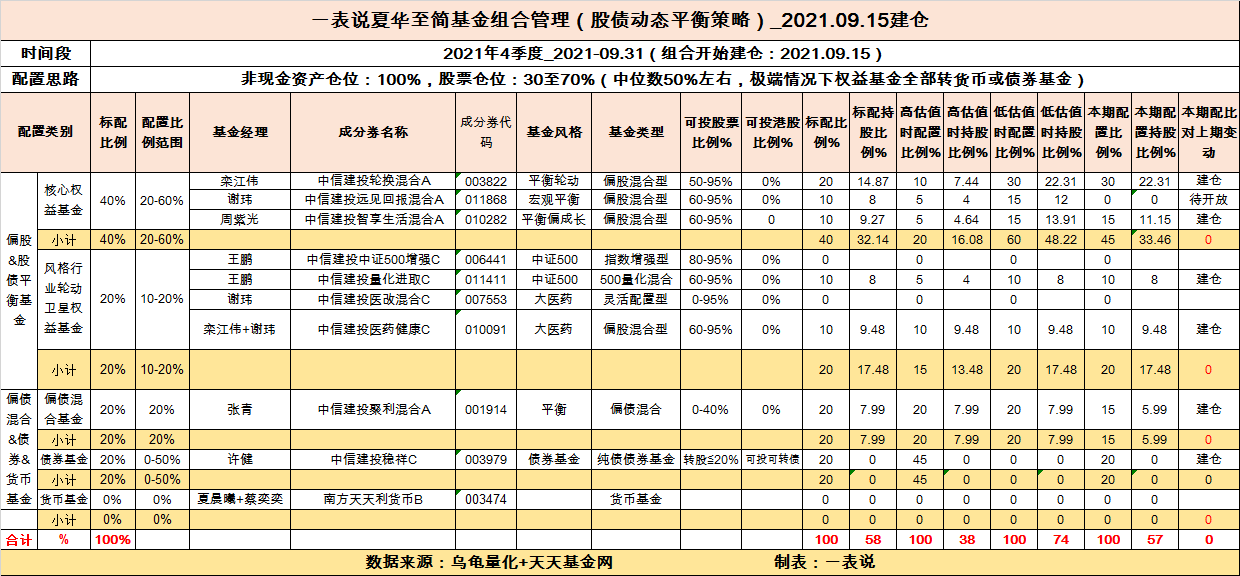

4)“一表说夏华至简模拟基金组合”

“一表说夏华至简模拟基金组合”采用股债平衡策略,配置范围仅限于中信建投基金公司公墓产品,一般情况下非现金资产仓位:100%,股票仓位:30至70%(中位数50%左右,极端情况下权益基金全部转成债券基金甚至货币基金)。组合由两个板块组成:偏股&股债平衡基金板块+偏债混合&债券&货币基金板块,前者细分核心权益基金+风格行业轮动卫星权益基金两个子板块。本组合目的是学习探索在有限资源条件下能否通过组合配置策略获取满意的长期收益,纯学习用。目前产品比较单一,后续会随着中信建投基金公墓产品的增加而不断完善丰富。

后面还会继续不定期地根据基本面、估值水平以及市况等因素对模拟基金组合进行再平衡管理,同广大基友一起学习共同进步。

(免责声明:收益数据仅供参考,过往业绩和走势风格不预示未来表现。本文及本财富号所提供的数据、基金、基金经理以及提出的看法只为个人投资学习交流用,不构成任何投资建议。投资者据此操作,风险自担。市场有风险,投资需谨慎。)

中庚基金2021年10月13日 09:28”

财经网2021年10月13日 11:07”

财经网2021年10月13日 11:07”

澎湃新闻

发布时间: 10-1517:49澎湃新闻官方帐号,优质财经领域创作者

”

晴空聊基2021年10月15日 20:23”

中庚基金2021年10月18日 09:18”

富国基金2021年10月20日 17:00”

财联社,发布时间: 10-2021:08界面新闻旗下财经帐号“

南方基金官方账号”

边风炜说投资2021年10月22日 16:13”

博道基金2021年10月25日 10:05”-设定持有期对于没有耐心持基的基民来说也许是个好事,但选基、选人、选公司及介入时机很重要。本人可以接受设定持有期基金,但不太接受定期开放基金。

丁先生要上进2021年10月27日 23:17”