「黑五月」 仍在继续中。

截至 2019 年 5 月 24 日,五月过去了三个交易周,沪深 300 指数累计已经下跌 8.16%,中证 500 指数跌幅也达到 8.78%。

对于 EarlETF 的读者,如果跟随趋势仓位,那么二八轮动模型在四月底就空仓,完美逃过了 「黑五月」;即使是价值投资仓位,如果跟随黄金 / 黑暗半年,那么也会在四月底降低仓位,同样可以减少损失。

问题就来了,撤离后的资金,有办法获得稍微高点的收益么?

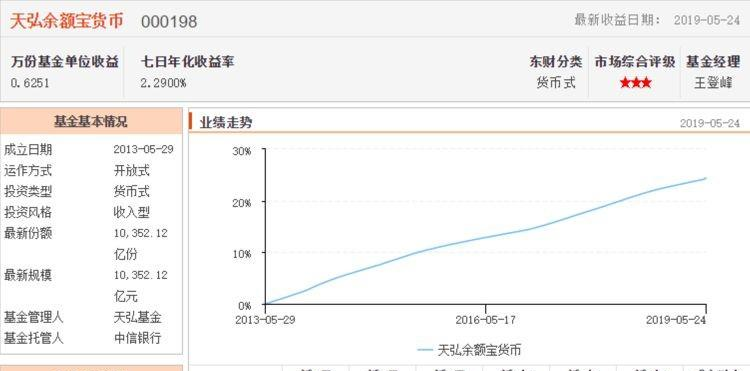

的确,在眼下的货基代表**宝 7 日年化收益只有 2.29% 的当下,靠货币基金来赚取空仓时的稳健收益,实在有点悲催。

对于空仓没面对暴跌的投资者,这也算是一种甜蜜的负担了。

有解决思路么?

当然有!

中短债基金了解一下?

一、向期限、持仓池要增量收益

说中短债基金之前,还是要先说回货币市场基金。

本质上,货币市场基金其实也是一个固定收益类的债券基金。

只不过,其属于运作最保守的那种。保守体现在两个环节:一是期限;二是品类。

下面是一只典型货币市场基金的投资范围说明:

1.现金; 2. 通知存款; 3. 短期融资券; 4. 剩余期限在 397 天以内 (含 397 天) 的债券; 5.1 年以内 (含 1 年) 的银行定期存款、大额存单; 6. 期限在 1 年以内 (含 1 年) 的债券回购; 7. 剩余期限在 397 天以内 (含 397 天) 的资产支持证券; 8. 期限在 1 年以内 (含 1 年) 的中央银行票据 (以下简称「央行票据」); 9. 剩余期限在 397 天以内(含 397 天) 中期票据; 10. 中国证监会、中国人民银行认可的其他具有良好流动性的货币市场工具。

可以看到,在期限方面,货币市场基金允许的最大期限是397天。而在投资范畴上,无论是存单、回购、资产支持证券,都属于固定收益里面相对风险最低最低的那部分。

而下面,则是一直典型中短债基金的投资范畴说明:

本基金所指的中短债主题证券是指剩余期限不超过三年的债券资产, 主要包括国债、金融债、企业债、公司债、次级债、地方政府债、可分离交易可转债的纯债部分、央行票据、短期融资券、超短期融资券、中期票据、中小企业私募债等金融工具。

显然,在期限方面,中短债基金的投资期限从货币基金的 397 天拉长到了 3 年,而在投资品种上,金融债、企业债、公司债等均可以投资,这无疑是将投资品种大大的扩充了。

期限和品类对于提升收益的意义有多大?

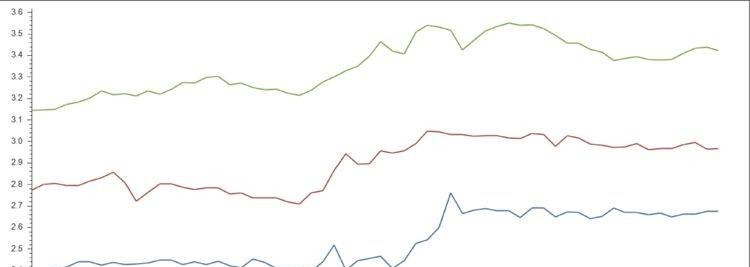

下面一张图最直观不过了:从图中可以看到 1 年期国债(货币基金的投资范畴),眼下的到期收益率只有 2.67%,但是 3 年期的国债收益率,就有 2.96% 了,而 3 年期的政策金融债,到期收益率更是达到了 3.42%。

显然,只需要适度拉长投资期限,适度增加投资标的范围,在眼下的市场环境下,比较稳健的提升 「准现金类资产」 的收益率还是没问题的。

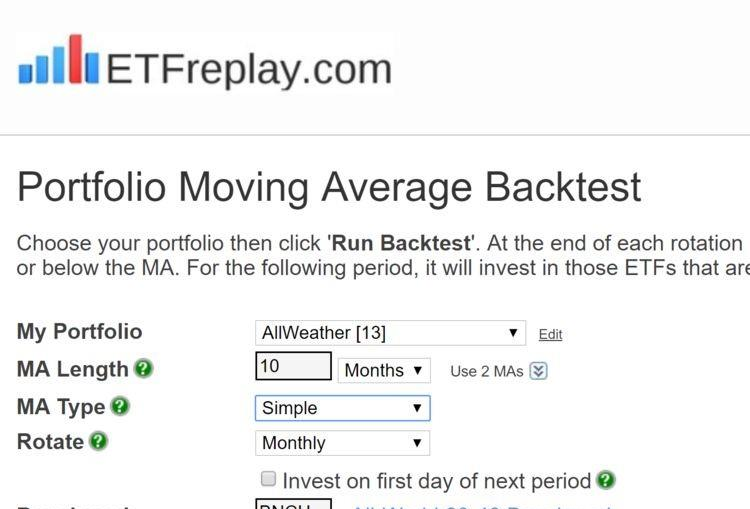

其实在美国投资市场,类似我们 「中短债」 基金的 1-3 年期限的固定收益类基金,才是真正被视为现金类资产的投资标的。

比如下图是在海外非常知名的 ETF 回测网站 ETFreplay,它缺省的现金投资标的就是巴克莱旗下的 SHY,一只 1-3 年期国债 ETF。

三、收益较货基高 56%

那么,中短债通过拉长期限和增加投资标的,效果能有多大呢?

笔者将眼下所有的货币基金做了一个统计,统计值为 2019 年年初至 2019 年 5 月 24 日的 7 日年化收益率均值,657 只货币基金的平均值为 2.69%,中位值为 2.73%。

而存续年限超过 1 年的 18 只短债基金,今年迄今的累计收益中位值是 1.7753%,即使简单计算按照 5 个月来进行年化,对应的年化收益也达到4.26%——这个值可是比货币基金的 2.73% 高了整整56.04%。

四、最重要的问题:中短债那些不一样的地方

中短债,眼下显然可以考虑作为货币基金的替代品。

不过,中短债基金终究和我们习惯的货币基金是两个投资品种,所以有些细节,还是略微不同,在投资前,必须有所注意。

这里,就以华宝中短债(A:006947 C:006948)为例来做一个对比介绍。

对于 A 股投资者,应该对于华宝基金的固定收益类产品不陌生,它家的华宝添益堪称是股市可交易货基头块牌子,其中各类套利玩法以前 EarlETF 也曾屡屡介绍。

(一)以净值而非 7 日年化表示

一般的货币基金,每个交易日会公布两个核心数值:万份收益;7 日年化收益。

比如下图就是余额宝公布的数值。

一般的持有人,会习惯看 7 日年化收益率来比较收益高低。

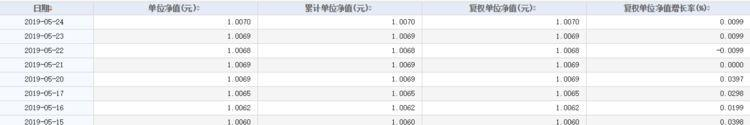

但是中短债基金,一般都会像普通基金一样公布净值。

比如下图就是华宝中短债每日公布的净值数据。

单单看净值,要看出阶段收益,再折算出年化收益,不是容易的事情,这点上的确是不如货币市场基金直观。

但是,这样的净值公布,更真实——如果对货币市场基金运作有所了解的人,应该知道里面有些统计上的缺点。

事实上,此前证监会研讨,就在考虑未来让部分新的货币基金也采用净值公布法,而不再采用传统的 7 日年化收益。

(二)偶发性的回撤

货币基金每天都赚钱,这是许多人的印象。

当然,货币基金这个特性,其实就像上面所说的,是来自于其万份收益基金的规则便利,并非基金运作的真相——一旦市场波动足够大,货币基金净值一样会出现亏损——比如 2008 年的次贷危机,美国不少货币市场基金就出现了这样的情况。

但是,中短债基金,是可能出现间或性的单日下跌的。

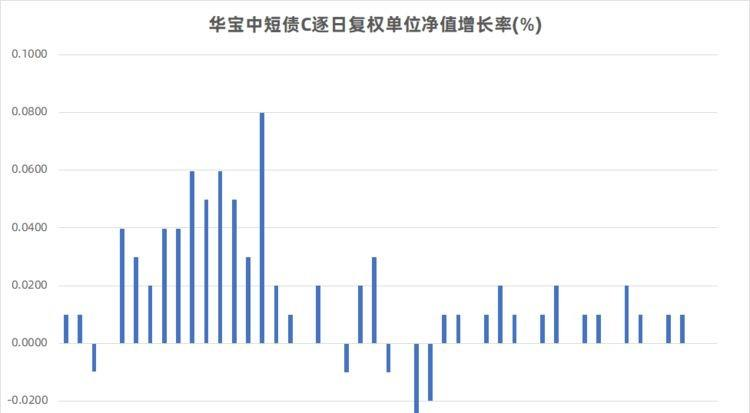

下图是华宝中短债 C 的每日净值增长率,可以看到偶尔有几个交易日是负值,但是大多数日子,还是在万二到万八之间稳健增长的。

(三)不适合快进快出

货币市场基金,作为准货币类基金,流动性是极佳的。

中短债基金,在获得更多收益的前提下,流动性会略微逊色。

以华宝中短债为例,有 A 类和 C 类两类份额。

A 类份额有 0.4% 的申购费,即使通过一些折扣基金平台 1 折认购,也是 0.04% 的申购费,差不多就是好光景时 1 天普通光景 2 天的收益;

C 类份额不收取申购费,但是每年收取 0.4% 的销售服务费。

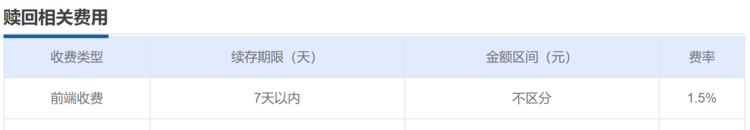

此外,无论是 A 还是 C,根据证监会控制短期交易的精神,都会针对快速赎回收取一定的赎回费。

正因此,如果你不打算持有 1 个月以上的,中短债并不是适合你流动性需求的固定收益产品。

那么,如果计划持有超过一个月,A 还是 C 份额更合适呢?

一般我会建议你通过哪些 1 折平台买入 A 类份额,成本就是一次性的 0.04%,相比按年收取 0.4% 的销售服务费,只要持有天数超过 36 天,A 类份额就相比 C 类份额更有优势了。

(四)管理费不能高

无论是货币基金,还是中短债基金,作为 「准现金」 类资产,其预期收益都是有限的。

在这个前提下,基金的成本控制就至关重要。

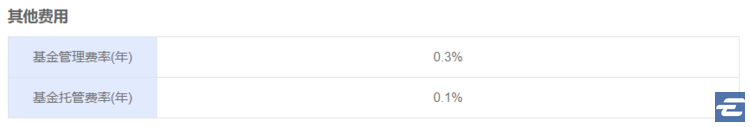

基金的成本,最关键的就是管理费和托管费率两块。货币基金领域,0.33% 的管理费 0.1% 的托管费是最典型的费率结构。

目前,主流的中短债基金,费率结构是略低于货币基金的费率,就以华宝中短债,采用的是 0.3% 0.1% 的费率结构,这是相比主流货币基金更优惠的地方。

不过值得提醒的是,部分中短债基金的费率会略高,比如 0.4% 0.1%,甚至还有 0.4% 0.14%,对于这类费率高的中短债基金,能规避还是规避的好。

当然,对于中短债基金能够进一步下调管理费率,那也是要欢迎的——毕竟节省的每一分管理费,都是持有人多的利息。

是的,如果你像我一样,相当的资金是因为黄金半年 / 黑暗半年离场,可能还要五个多月才会重新考虑投资股票的话,那么类似华宝中短债(A:006947 C:006948)这样的流动性倒是正合适,相比持有货币基金,几乎没有什么损失,但是收益却有希望高出一点很是不错。

-------------此文转自EarlETF