最近,曾经红极一时的“国民”货币基金——余额宝,收益率从年初的2.5%降至1.5%,创下年内收益水平新低。与此同时,银行存款利率也不断下调,商业银行存款利率在2023年经历了“1年3降”之后,以四大行存款挂牌利率为例,当前一年期、三年期定期存款挂牌利率分别为1.45%、1.95%。6月起,多家中小银行再次下调存款挂牌利率,最大幅度达40个基点。货币基金与存款利率的“1时代”正式来临。

一边是低利率环境下,各种理财产品在“资管新规”后失去刚兑托底;另一边是权益市场的高波动让低风险偏好的投资者难以承受,面对市面上琳琅满目的理财产品,不少投资者再次陷入纠结。

那么问题来了,既要追求确定性,又不想承受高波动,还要相对定期存款和货币基金跑出超额收益,到底还能投些啥?

其实无论是从当下市场表现来看,还是从长期财富管理的必要性出发,固收类资产无疑是适配低风险偏好投资者群体的产品。固收类基金主投债券,债券是生息资产,所以持有此类产品长期有望获得较好的回报。除非债券违约,那么持有至到期能获得的现金流是固定的,所以债券投资又被称为“固定收益投资”。

Wind数据显示,近20年代表债券整体表现的中证全债指数屡创新高,实现了4.85%的年化收益率。代表公募债券型基金整体走势的万得债券型基金指数更是跑出了明显的超额收益,年化收益率可达5.70%(数据来源:万得信息,截至2024.06.11)。长期来看,债基收益就是一条斜率向上的线,尽管短期会出现小幅波动,但持续向上的确定性依然很高。

更重要的是,固收类基金在具备稳健收益的同时,持有体验也很友好。不同于权益市场的“惊涛骇浪”,固收类基金更好地彰显了“细水长流”的持有感受。万得债券型基金指数在过去十年连续实现了正收益,因此,固收类基金对于低风险投资者来说,既带来了确定性,又在很大程度上降低了震荡带来的焦虑。

不过,固收类基金中不同类型产品的持有体验也存在较大的差异。从近十年的业绩回报来看:偏债混合型基金>二级债基>一级债基>中长期纯债基金>短期纯债基金。当然,收益总是和波动与风险呈现正相关关系,了解自己的风险偏好,选到适合自己的,才能实现“稳妥”的同时博取超额收益。

稳健为先,纯债基金补位低风险投资需求

纯债基金指不投股市,只投资债券,债券的收益来源主要是票息收入和资本利得。通常情况下,只要债券没有兑付困难,持有到期就不会产生亏损。

由于投资债券品种的久期不同,纯债型基金还分为短期纯债型基金和中长期纯债型基金。短债久期短,离到期时间更近,确定性相对更高,波动相对较小。一般而言,短债基金风险大概率小于中长债基金。而中长债基金更追求相对较长时间的绝对收益,拉长投资时间来看,中长债基金的收益率普遍高于短债基金。

Wind数据显示,中长期纯债型基金指数已连续20年实现正收益,短期纯债型基金指数也连续18年实现正收益。长期来看,纯债基金为持有投资者带来了稳健的投资体验。

最近对债基市场的投资观点如下:

总体来看,当前债基市场处于相对复杂的宏观环境中,受到多方面因素的影响。一方面,全球经济环境仍然充满不确定性,尤其是美联储的货币政策对全球资本市场产生着重要影响。另一方面,国内的经济形势和政策取向也在不断变化,对债市的影响也不容忽视。

从基本面来看,国内经济呈现出稳步复苏的态势,但复苏力度和持续性仍有待观察。货币政策方面,央行在保持稳健的同时,也注重灵活适度,以应对可能出现的风险和挑战。这种政策环境对债市来说,既有利也有弊。一方面,稳健的货币政策有助于维持债市的稳定;另一方面,如果经济复苏力度不足或出现新的风险点,央行可能会进一步加大货币政策的支持力度,这对债市将构成利好。

也需要注意到债基市场存在的一些潜在风险。首先,随着全球经济的复苏和通胀压力的上升,美联储可能会逐步收紧货币政策,这对全球资本市场包括债市将产生一定冲击。其次,国内房地产市场和地方政府债务问题仍然是潜在的风险点,需要密切关注其发展和变化。

在相对较低风险和可能高于货币基金收益的大前提下,纯债基金在震荡市中不仅能起到“避风港”的作用,在个人长期资产配置中较好地发挥“压舱石”功力,帮助投资者更合理的进行资产配置,从而获得更友好的长期投资体验。

持有期的运作模式能促使基金经理更注重长期业绩稳定,不必为短期业绩排名而采取一些带有投机操作。不仅如此,定期开放的模式也能帮助投资者“管住手”,避免追涨杀跌,坚持长期投资。

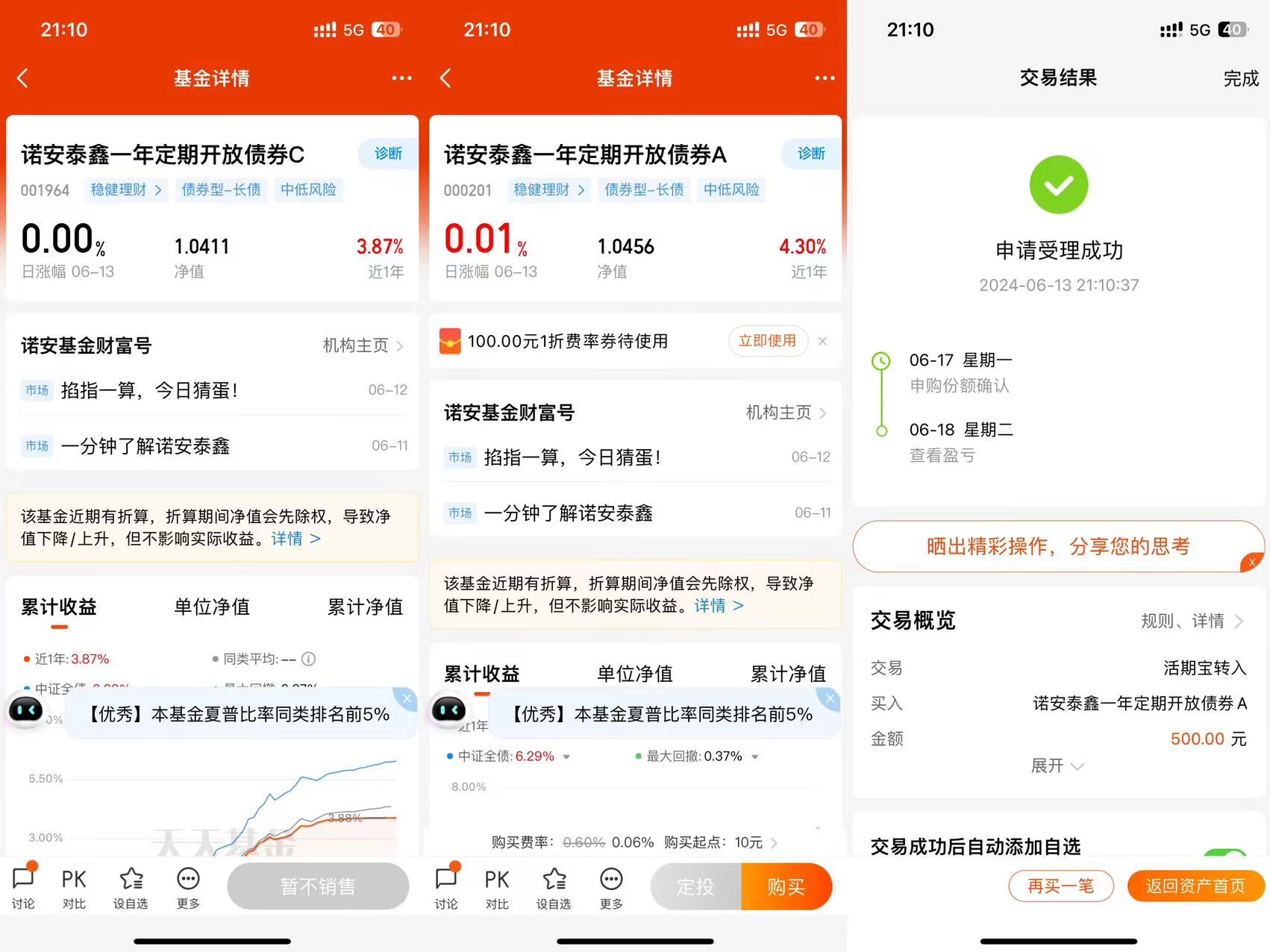

诺安泰鑫一年定期开放债券(基金代码 A:000201 C:001964)是一只中低风险的定期持有基金,震荡行情下配置价值或凸显。

从业绩角度来看:截至2024年6月13日,诺安泰鑫一年定期开放债券C近1年收益3.87%,同期业绩比较基准1.51%,超额收益显著。在当前股市震荡的环境下具备较高的配置价值。

经历过时间检验的债基更值得认可,诺安泰鑫一年定期开放债券为长债基金,对于中低风险的投资,需要更加关注回撤指标。中长债基金指数相比上证指数最大回撤明显更小,更适合想要求稳的投资者。近1年来最大回撤仅仅-0.37%,回撤表现优于多数同类基金,稳定确实是债券类基金的代名词。

选债基的时候,除了关注基金本身,还要关注基金经理和团队。好基还得靠龙头带,一个经验丰富、实力出众的基金经理,对长期稳定的业绩有较大的作用。投研经验丰富、历经周期考验的基金经理也更能从容的应对不同市场环境。

诺安泰鑫一年定期开放债券基金经理是岳帅岳帅曾先后任职于红塔证券股份有限公司、银河期货有限公司和平安利顺货币经纪有限公司,积累了广泛的金融行业经验。岳帅先生的投资策略注重风险控制和长期稳健增值,他善于把握市场趋势,挖掘具有潜力的投资机会。他管理的基金在业绩上表现稳健,为投资者创造了良好的回报。这种稳健的投资风格有助于降低投资风险,保护投资者的利益。

除了专业的投资能力外,岳帅先生还具备高度的责任感和敬业精神。他始终保持对市场的敏锐洞察力和对投资者的负责态度,致力于为投资者提供优质的服务和投资建议。

同时从基金的名称可以看出,买入设置了一年的持有期。对投资者来说:持有期的基金可减少短期申赎行为,避免追涨杀跌;因此持有者可以结合资金情况和需求进行布局,选择更加灵活;运作期到期日可以赎回,平衡基金收益与流动性需求;长期来看,改善持有体验。

对基金管理者来说:由于有封闭期,因此可以让基金经理具备更加宽裕的操作空间,获取流动性溢价和期限利差等,从多维度发力,增厚基金收益;减少日常申赎冲击,降低规模波动带来的额外交易成本。相比普通债基,定开债基更能低于市场的波动,收益风险比更优,是资产配置的压舱石。

而有投资者认为,买债基就是求安全,反正收益不高,买谁还不都是一样?短期来看,似乎的确如此。但是,投资是一项伴随我们一生的经济活动,如果我们放到更长的周期来看,这种不起眼的收益差异可能会带来最后结果的巨大差异,而这种差异来源于“世界第八大奇迹”——复利。不要小看细微的收益差异,长时间积累起来的雪球也是非常可观的。

在震荡市,我们更是需要做好资产配置。选择债基作为我们资产的压舱石是非常必要的,从长期走势看,股市跌宕起伏,债基的收益率曲线还是比较平滑的,债市却穿越震荡力争稳中求进,目前配置价值凸显,不妨借助这一优势,打理好“求稳的钱”。诺安泰鑫一年定期开放债券——震荡市钱包管家,更是假期享受收益的好帮手,作为资产配置的不二之选,值得信赖!@诺安基金