一是从未觉得权益投资如此的难;二是从未觉得稳稳的幸福如此重要。

投资市场进入至暗时刻

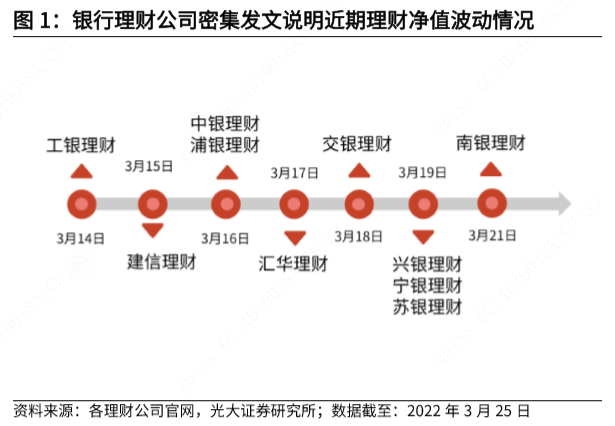

尤其今年以来,股债双跌,被誉为“稳健理财险代名词”的银行理财产品,也频频出现“跌破1元面值”情况。

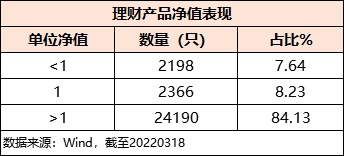

数据显示,剔除近6个月无净值的产品后,理财市场存续产品28754只。其中,单位净值低于1的达2198只,占比为7.64%,较年初再度提高。

涉及机构既包括国有大行理财子公司、股分行理财子公司、城商行理财子公司、合资理财子公司等各类银行金融机构。

这时候,固收类资产成为香饽饽,尤其是纯债型的短债类产品。

何为短债基金?收益、风险特征如何?

短债基金是一类特殊的纯债型基金产品,

主要投资于较短期限的债券及货币市场资产,组合久期通常在 3 年以内。

按照投资债券组合久期的长短,又具体分为超短债、短债和中短债:

超短债:债券组合久期一般在270天以内。

短债:债券组合久期一般在397天以内。

中短债:债券组合久期在1-3年。

自2012年以来,短期纯债型基金指数年年实现正收益。

数据来源:Wind,统计区间2012.01.01-2021.12.31

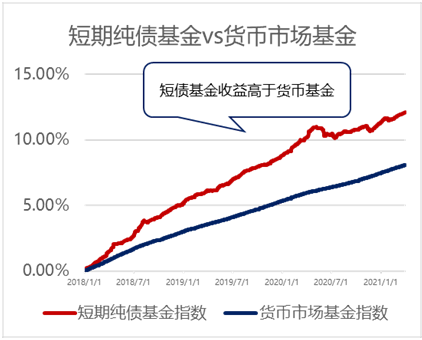

事实上,短债基金很早就有,但直到2018年由于严监管的推进,货币基金申赎受限以及收益的逐步下降,短债基金才开始为投资者所广泛知晓,规模和数量出现爆发式增长。

并被冠以“货币增强”或“理财替代”的定位。

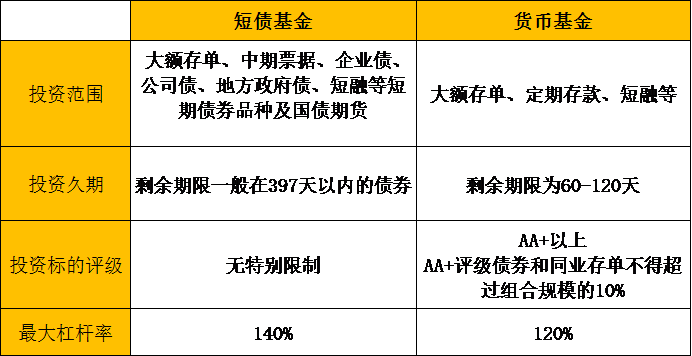

与货币基金相比,短债基金在投资范围、久期、杠杆率等方面确实有一定的扩大。

收益上,高于货币基金;波动性又低于中长期纯债基金。

数据来源:Wind,分别使用Wind短期纯债基金指数、货币市场基金指数、中长期纯债基金指数涨跌幅统计;数据区间:2018/1/1-2021/3/31

可以说,短债基金胜在收益稳定,回撤小,和股票基金相关性低,同时费用更低,流动性更好,在风高浪急的资本市场中,带给我们一份稳稳的“幸福感”!

如何挑选?

优质的短债基金是结合定性、定量指标选出的“三好”基金。

所谓“三好”是指“好公司、好基金经理、好产品”。

好公司是指基金公司应该是管理规模靠前,投研能力卓越的优秀公司;

好基金经理是说基金经理产品管理经验丰富、历史业绩排名靠前、投资风格稳定;

好产品是讲要根据历史业绩表现,从收益和风险两个维度去比较评价,那些绝对业绩好,同类排名靠前,投资风险低,最大回撤小的产品才是好产品。

筛选全市场短债基金,博时安盈债券(A类000084)表现亮眼。

博时安盈债券如何炼成的?

好产品:最早的短债基金,历经牛熊,年化收益排名同类第一

博时安盈于2013年4月23日成立,是全市场成立最早的短债基金,历经债市牛熊,却年年正收益。(全市场成立时间最早的短债基金来源:银河证券三级分类,3.1.5 债券基金-纯债债券型基金-短期纯债债券型基金(A类))

来源:Choice,截至20211231

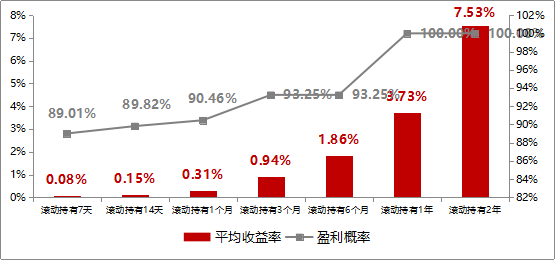

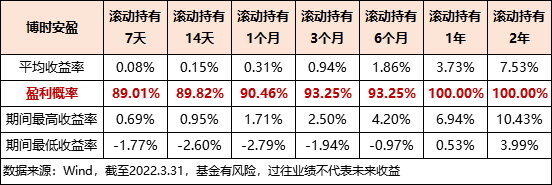

截至4月14日,博时安盈年化收益排名同类第一(来源Wind)。更引人注目的是,任一时间点买入并持有1年,获得正收益的概率是100%。

请留意!短债基金虽然被称为“货币基金增强版”,但是它与货币基金的估值方法是有差别的。

短债基金,是净值型的,它每日都会有波动。

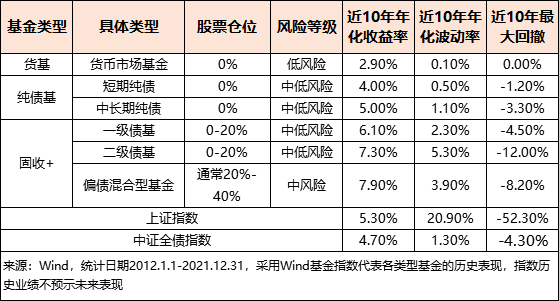

上图是市面上常见的中低风险公募产品的情况,大家能够看到,短债基金近10年的年化波动率、最大回撤都是有的,只不过介于货基和中长期纯债基金之间。

像今年一季度的时候,受国际形势和海外市场扰动,叠加国内资金面和货币政策的预期差,债市短端利率今年2月份以来一度抬升,主要投向短债资产的中短债基金,也在今年创下最大回撤,超过2成中短债基金今年最大回撤幅度。这里要表扬下博时安盈,今年一季度,它还收获了0.61%的正收益。

因此,我们不能把短债基金看成货基的完全替代。

但是,对于那些对货基收益率不太满意,又能承受一定波动的中低风险偏好的投资者来说,短债基金还是比较适合作为日常“闲钱”理财产品。好公司:金牛大厂

博时基金是首批成立的五家基金公司之一,固收产品管理一直是它家的强项,屡获“基金业奥斯卡”金牛奖、金基金奖等奖项认证。

在过去的12年中,博时固定收益部门获产品单项金牛奖共11次,曾连续两年获得《中国证券报》颁发的固定收益投资金牛基金奖,还斩获《上海证券报》金基金产品单项奖2座、金基金债券投资回报基金管理公司奖2座。

海通证券数据显示,截至2021年4季度末,博时基金近十年固定收益类基金收益率188.21%,居行业第二(2/52);近7年固收基金业绩50.96%,排名15/68。

好基金经理:固收“老司机”

公开资料显示,黄海峰2004年起先后在深圳市农村商业银行、博时基金、银华基金、大成基金工作,并于2016年9月再次加入博时基金。

目前,黄海峰主要管理两大类产品,一类是像安盈这样的短债、中短债的基金产品,一类是只投资国债和政策性金融债等利率债的基金产品。

在管债券基金均有不错的成绩,年化回报可观。

对于债券投资,黄海峰指出,债券类资产收益主要来源于两部分,第一部分是资产本身的票息所带来的利息收入,第二部分是利率下行所带来的资本利得收入。利率的高低主要由中央银行的货币政策来决定,而货币政策又主要关注宏观经济基本面的变化,所以债券投资决策的基础是自上而下的。

首先,对于宏观基本面及货币政策有一个判断,基于这个判断来决定组合的久期、杠杆水平。

然后,再去对具体的投资品种进行选择。

行业和个券研究是控制信用风险的前提,分散化投资和止损机制可以充分降低组合下行风险。

在个券的选择上,会在短久期债券中挑选一些收益性价比高的。

站在当前看未来,博时安盈的基金经理黄海峰表示,

“ 短期看,债市仍有一定博弈空间。受疫情影响,3-4月经济数据大概率承压。地产销售数据同比大幅下跌,各地虽因城施策出台了放松“限购限贷”的政策,但地产企业债务压力巨大、造血能力缺失情况短期难有改观,地产投资仍是经济拖累项;另外,疫情影响下,消费将受到较大影响,特别是可选消费与体验式消费可能受到极大冲击;财政发力下,基建投资可能是托底经济的最重要抓手。在基本面压力增大的情况下,货币政策存在进一步宽松的必要性与可能性,具体政策工具选择仍待观察,但维持市场整体流动性宽松应是底线。因此,市场短期将继续博弈基本面压力与货币政策的进一步放松。

但也需注意,在全年经济增速5.5%的目标下,二季度稳增长政策必将加大发力,特别是房地产调控政策的继续放松和财政的前置发力应是必选项,这对债市将继续构成压力;同时美联储连续加息下,国内货币政策也面临一定掣肘。因此短期博弈虽可为,但需注意空间与赔率,一旦宽松政策落地或预期已充分体现,则债市将面临宽信用带来的调整压力。

对于博时安盈的管理,仍将维持相对中短久期,注重对净值回撤的控制和组合流动性的管理;考虑到流动性环境短期仍较友好,将维持中等久期,在确保流动性安全的前提下,更多的获取息差收益。信用品种选择上,以债务管理规范、金融禀赋较好、偿债意愿高地区的短久期城投为主,规避弱资质产业债。同时根据组合申赎及市场情况变化,对组合久期、杠杆做灵活调整。”

风险提示

基金有风险,过往业绩不预示未来表现,投资需谨慎。以上观点仅代表作者个人意见,不代表基金公司立场,也不构成对阅读者的投资建议。文章内容仅供研究和学习使用,所涉及的股票、基金等均不构成任何投资建议。