突然又想起周经理定投的事了。

主动权益经理周克平先生2022年4月中旬说,自当年4月14日起每周一定投自己管理的部分基金,并至少坚持到2023年底。

2023年某月,我们还曾回顾过他期间的定投成果。

一晃又是一年多过去了,似乎他仍一直在坚持,那么坚持至今成绩又如何了呢?

以他定投的其中一只基金华夏复兴混合为例,再来看看吧。

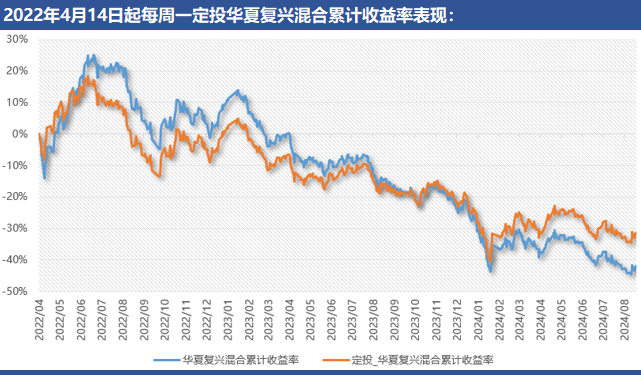

不考虑申购费率,2022年4月14号至今每周一定投华夏复兴混合的累计收益情况如下:

如果从累计收益的角度看,定投累计收益率-31.27%,亏了不少,毕竟期间除了震荡就是下行,大A处在熊市阶段,基金本身收益率跌幅也达到了42%。

这倒是说明了一件很重要的事,即定投这种方法实际上是不能避免亏损风险的,同时如果基金本身所以波动比较大,那定投的过程中定投累计收益率的波动也比较大。

那还定投干什么?

尽管定投不能避免亏损和波动,但定投可能通过持续的分散式投资降低择时风险,从而一定程度上降低长期投资前提下的亏损概率。

那在周经理的这段定投里,择时风险被降低了吗?

确实有体现。

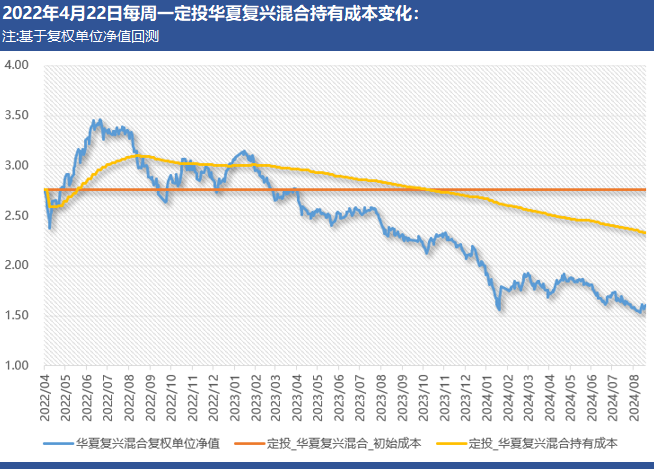

可能小伙伴看上面那张收益图会觉得没那么直观,换个持有成本变化图就更清晰些了:

从这张持有成本变化图里可以看到,在这一定投时期里,华夏复兴混合的定投持有成本随着基金净值的变化而不断变化,基金净值走高,定投持有成本被拉高,而基金净值走低,定投持有成本则被摊低。由于这一定投开始没多久之后,华夏复兴混合净值持续下跌且幅度明显,期末时定投持有成本相较定投开启时的初期成本以及定投早期的持有成本而言,都已更低。

这其实就是定投所产生的实际效果,即通过持续分散的投资,避免持有成本固定在某一个可能不是很有优势的价位上。

当然,这一效果也会体现为导致持有成本不会固定在某一个很具优势的价位上。

但任何投资方式都有优劣两面,没有那么多既要、又要,选择定投,更多的其实就是为了降低持有成本固定在不利价位的可能性。

而周经理当初选择开启这一定投,从他的表述来看,其最大的初衷就是希望在他认为不算高的区间内筹集一批筹码,为未来长期获利打下基础。他可能也未见得准备定投个五年八年,而只是想在一段特定时期内,借定投之力完成捡筹码之宜。

为什么不直接找一个明确的时机一次性买入,而要借助定投这样的方式呢?

行情起伏难测,哪里是真正的低洼之地不易预判,反而一不小心可能就踩在了距离低洼之地较远的价位上。而定投恰好能辅助降低时机选择的风险,让捡筹码的过程更省心省事。

当然也不是说捡筹码就一定要通过定投的方式才适合,只是说定投是一种适合的捡筹码方式而已。

周经理这两年多来定投华夏复兴混合的结果,其实就体现了定投在捡筹码这事儿上的实用性。

从这个角度客观来说,周经理这段定投尽管暂且亏损不少,但还是有实效的。