- 3

- 1

- ♥ 收藏

- A大中小

近日市场为何接连大跌,发生了啥?市场还能变好吗?上证指数已经在3200点上下拉锯2个月了,基民到底该怎么办?接着看,带你好好捋一捋~

1

市场为何接连大跌?

今日成长股集体走低原因其实主要是受到几条突发不确定性传闻的干扰:

9月14日欧盟委员会正式提议禁止特定商品进入欧洲市场;

美国IRA方案中,从24年开始,电池成分中包含任何产自“特别关注国”名单中的国家(中国在列),将不再适用此补贴。

部分资金因上引发了对于新能源出口产业链的担忧,储能、光伏、电动车等新能源板块大跌,但是资金的解读其实存在诸多误区,分析来看对于相关产业链的出口中短期几乎没有实质影响,而且政策早有吹风,目前组件对美出口规模很小,而欧洲举证方式更温和,光伏产品出口一直是正常的。

其实,消息面仅是诱因,今天市场大跌的原因主要还是市场信心偏弱引发的避险效应,市场的顾虑大致还是在于国内经济复苏的节奏和海外的鹰派加息,所以选择在稳增长政策扩围之际流入传统价值板块进行阶段性防御。

从国内来看,虽然国内经济和盈利触底回升的趋势已然确立,但是近期受8月出口数据因欧美需求回落低于预期和内需修复在疫情和地产的扰动下仍有压力影响,经济复苏的强度并非全然乐观。但是政策已经加大力度托底,未来1-2个月的信用和经济有望得到提振。

从海外来看,由于前晚公布的8月份美国CPI涨幅超预期,投资者对于美联储激进加息的担忧情绪再次升温。从短期来看,国内外货币政策周期错位,欧美进入激进加息周期,美债收益率、美元都有反弹的动力,造成包括A股在内的全球风险资产波动加大。

2

两个月来,市场环境有变化吗?

从7月中旬开始,上证指数已经在3200点上下拉锯盘整两个月了,那么两个月过去了,A股所面临的的环境有出现什么变化吗?和挖掘基一起来看看~

流动性预期分歧得到缓解

7月初,央行连续多日缩量逆回购,市场也开始重估央妈的态度,担心支撑4月底以来股市反弹的关键要素宽松流动性是否有边际收紧的可能性。

但是随着8月中旬MLF利率和LPR利率的接连调降,市场对于流动性的担忧得到缓解,政策继续维持货币宽松呵护实体经济的态度得到了确认,当前市场的剩余流动性环境好于预期。

政策托底经济力度更大

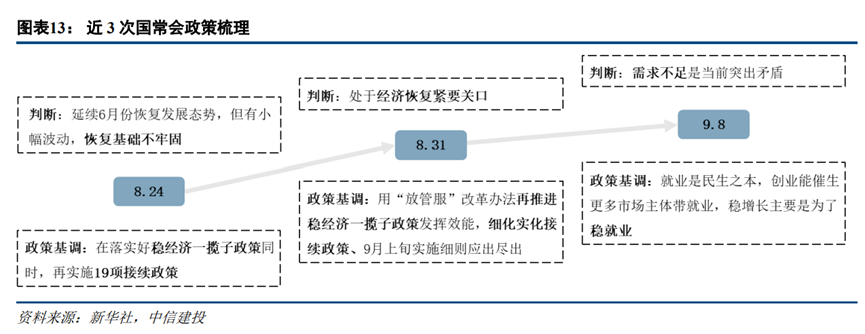

继5月23日国常会出台稳增长33条之后,8月24日国常会推出稳增长19条接续政策,这是年内政府进行的第二次稳增长发力,既包括政策上的边际放宽,还包括配套措施的及时跟进。

同时本次会议更加注重政策落地,中央督导和服务工作组赴各省开展和指导工作,充分展现中央助力经济恢复的决心,与6月、7月的政策“空窗期”相比,二次稳增长应出尽出的政策细则有助于提振市场的风险偏好。

地产预期逐步改善

地产“断贷”事件是7月初始市场担忧的主要来源之一。在断贷风险及地产市场再度探底的背景下,中央已将稳定地产市场放在重要位置,行业暖风频吹。

7月底首提“保交楼”,8月5年期LPR出现下调,政策性银行针对性的发放转向贷款,各地放松调控政策、成立纾困基金等一揽子支持性措施,一城一策不断深化,地产预期的逐步改善有望成为市场再次向上的契机。

8月社融结构好转

社融、信贷数据在7月大幅走弱后,8月有所好转,结构出现改善。重要观察指标中长期贷款同比多增,其中企业中长期融资放量,说明企业重新扩张的意愿有所恢复,实体融资需求在政策加码刺激之下有所转好。

更加积极的信号是,今日起,多家国有大行再度调整个人存款利率,降低存款利率对于银行降低负债成本有明显的帮助,实体经济整体的融资成本有望下降,从而拉动未来几个月企业中长期贷款、居民信贷增速的回升。

而这些向好的变化,就是当下时点能比两个月前更加乐观的支撑。

3

当前市场处于什么位置?

从市场情绪来看

股价的长期走势是由内在价值决定的,短期却经常取决于市场情绪和博弈。情绪这个词看不见、摸不着,却能自始至终影响着市场和投资者的交易。

通俗地说,市场情绪类似于一个钟摆,总是在“恐慌”和“贪婪”两种状态之间来回摆动。

当盘面过热、市场处于高估的时候,钟摆会摆向“恐慌”,让市场退潮;

当盘面陷入冰点、市场处于低估的时候,钟摆又会摆向反方向,让恐慌情绪开始回暖

衡量市场情绪的指标较多,各大研究机构也都在根据公开交易指标合成构建了“情绪指标”,用于刻画市场的投资者情绪,从而辅助判断行情的反转点。

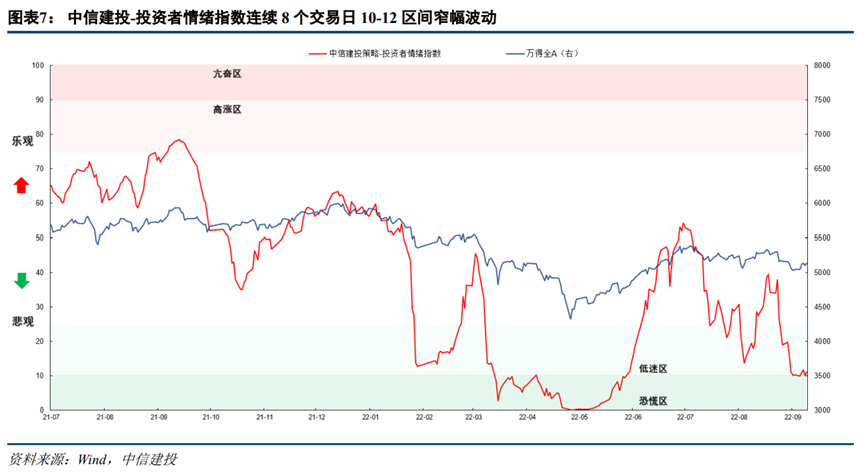

比如中信建投策略构建的投资者情绪指数在4月底陷入冰点,很好地提示了行情的反转,而在7月初分析了A股市场投资者情绪的修复情况,发现市场情绪已经走出低迷,偏向乐观,因而提示了调整的可能。

如今经过两个月的反复震荡,投资者情绪指标再次下跌接近“恐慌区”,这个角度来看,钟摆摆向反方向、行情反转的可能性加大。

从股债性价比来看

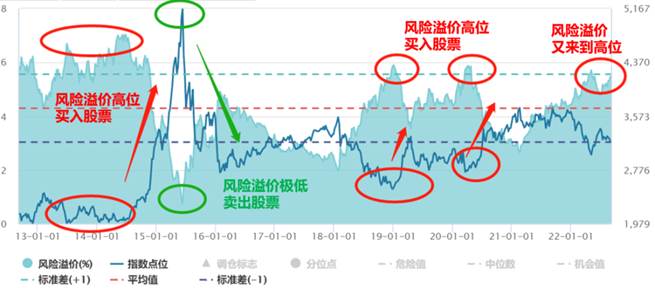

衡量股债性价比的指标是股权风险溢价,通常指股票市场指数市盈率的倒数与十年期国债收益率的差值,代表了这两类资产预期回报的差额。

这个指标越大,意味着股票相对债券的性价比越高。这个指标可以用于中期择时,在一定程度上帮大家“抄底逃顶”。

我们以上证指数为例,其风险溢价近10年的平均值为4.3%。均值之上1倍标准差是5.56%,算是高位的水平,代表股票的性价比较高,应该大量买入股票。

图:上证指数近10年风险溢价(%)情况

目前,上证指数的风险溢价是5.28%,位于近5年的87.70%分位点、近3年的87.34%分位点,又来到了一个相对高位的水平,与4月下旬相当。

说明目前股票资产相对债券的配置价值较高,A股有可能已经迎来了一个中期的底部区域。(来源:Wind,风险溢价计算式:1/市盈率(%)-中国10年国债收益率,截至2022.9.15)

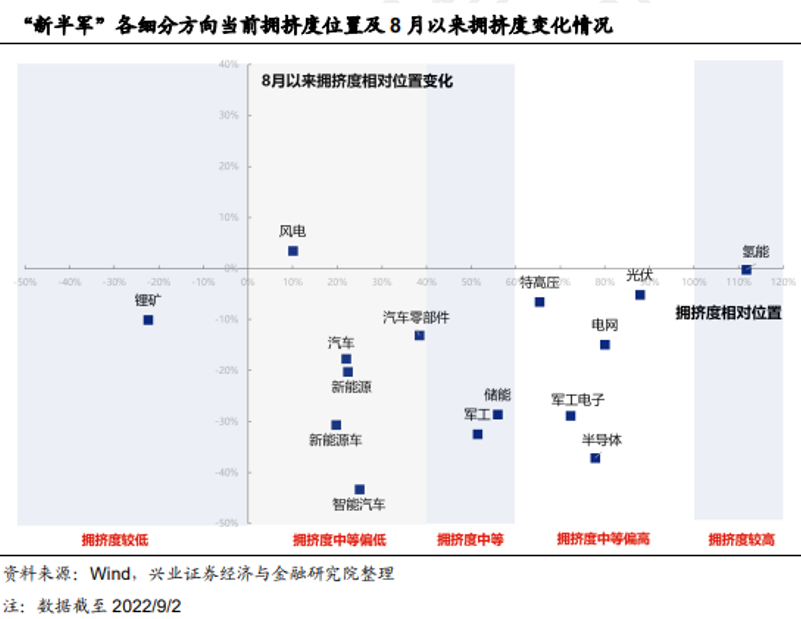

从热门赛道拥挤度来看

7月初以来的调整,重要原因之一是5、6月份的显著上涨使得新半军等景气赛道的拥挤度一度接近历史高位,在经历7、8月的震荡、分化、休整后,交易拥挤度偏高的短期最大问题已经有所消化,未来相关行业和优势公司仍然有望通过重新加速的经营数据和业绩兑现来聚拢人气和重振信心。

4

拉锯战中,基民如何操作?

资本市场是人性的修罗场,既要洞悉人性,却又不能被人性牵绊,这看似矛盾的现实就是股市的哲学真谛。投资如悟道,千古以来,修炼者如麻如黍,但真正悟道者不知凡几。

挖掘基觉得,对于投资而言,无外乎是“买”和“卖”,在一场拉锯战中,如何去“动”,决定了投资未来的走向和输赢。而“愚者妄动,常者不动,智者善动”就很好地诠释了关于“动”的三重境界。

第一境:愚者妄动

妄动,就是盲目跟风买或者轻易灰心卖。部分投资者偏爱短线操作,被套之后又无奈变成“价值投资”;在选股、选基金方面往往通过道听途说,或者追逐市场热点;择时方面时而青睐抄底、时而追涨杀跌,历史经验告诉我们,这样的投资者往往很难盈利。

第二境:常者不动

大量数据表明,大部分散户投资者的择时并没有起到想象中的作用,较短的持有时间不足以容纳市场的波动周期,短期收益水平可能偏离市场的长期收益中枢,因而很多时候轻举妄动、过度交易不如躺平不动,特别是在选对了标的、基本面没有发生变化的时候。

第三境:智者善动

投资的最高境界是既不妄动,也并非全然不动,而是伺机而动。时来则动,势去则止,情绪混乱下的普跌,其实往往是新一轮布局机会,聪明投资者能够看准大势,去思考趁机买点什么,才能在市场反转时涨的更多。

当前来看市场呈现出较为明显的轮动特征,短期难以出现行业的持续占优,但是从中期产业层面来看,能源革命和自主可控仍是投资主线,稀缺成长链条和具有盈利韧性的低估值周期方向都值得聪明投资者“伺机而动”。

(文章来源:华夏基金)