- 43

- 7

- ♥ 收藏

- A大中小

近期市场又迎来震荡,高位的新能源板块开始回调,调整了很久的白酒、医药迎来上涨,面对频繁轮动的行情,我们到底该如何应对呢?今天就跟大家一起来聊聊行业主题基金该怎么投?

1、什么是行业主题基金?

简单的说,集中投资于某一个行业,或者某一个主题的基金,就叫主题基金。比如芯片主题、医疗主题、消费主题、军工主题、白酒主题等等。

由于主题基金投资方向较为集中,所以一旦踏对风口,对应的行业主题基金能在短时间内表现出较强的爆发力,实现较高的超额收益。

2、行业主题基金特别多,如何去挑选?

1)选赛道

首先要做的,就是要对行业做一个大致的分类。具体怎么分呢?

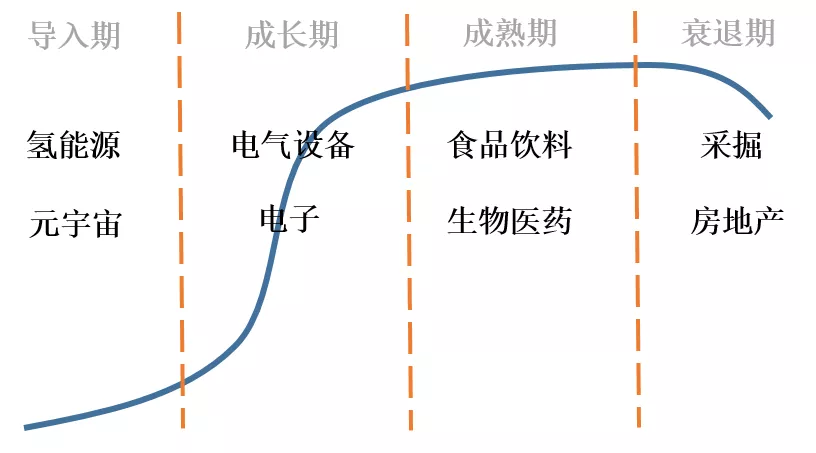

一个行业,在你分析的时点,也可以把它划入4个阶段里,这就是行业生命周期模型。

只不过,4个阶段名字不太一样,分别是导入期---成长期---成熟期---衰退期。

下面那张图,我把大家熟悉的一些行业进行了举例:

如上图所示,像元宇宙、氢能源这些就是处于导入期,概念很美好,但是技术瓶颈没有突破导致渗透率不高;而像新能源、半导体就是处于成长期,增速快,爆发性强;食品饮料、生物医药就相对来说已经进入成熟期,企业利润较为稳定,当然医药中也要细分领域属于成长期;最后像房地产、采掘这些就算衰退期。

选行业,尽量选成长期和成熟期的。成长期的行业业务增速快,未来的发展空间更大。但相对的,股票的波动会相对更大。而成熟期的行业,虽然发展到了瓶颈,但其中的龙头公司往往拥有较强的竞争力,确定性是比较高的。

高成长性和高确定性,并没有哪个更好,只是在不同的环境下会有不同的收益表现。选择行业主题基金的时候,尽量绕开导入期和衰退期就行了。

另外,强周期的行业尽量避开。什么行业算强周期呢?举几个例子,煤炭、钢铁、农业。

他们的行业走势,会有强弱分明的波动。比如像煤炭,前几年股票表现特别差,今年又特别好。

这些行业只能短期操作赚钱,长期来看,并不适合新手去配置。一旦错过了强周期,买在了高位,很可能陷入长期的亏损。

2)选主动基金or被动指数基金?

关于选主动基金还是被动基金的争论也是一直都有。其实主动基金和被动基金各有自己所更适合的行业。

行业主题主动基金的收益主要这两部分构成,一是行业自身的涨幅,二是来自于基金经理的主动管理能力。基金经理通过投研、信息渠道等方式,挖掘短期被“低估或极具具有成长性的”优秀资产,并在市场纠错的过程中实现超额收益。

而被动型基金则是选取特定的指数成分股作为投资对象,试图复制指数的表现,力争实现与标的指数表现一致的投资收益,即跟踪误差最小化。

所以如果选主动基金,则希望获得更多的超额收益,那哪些行业更容易创造超额收益呢?

若一个行业集中度低,个股分散,行业结构不稳定,随时可能有公司成长起来。这种情况下,行业内个股收益分化越大,越能够通过选股创造超额收益;

若一个行业集中度高,但龙头不够稳定,可以通过捕捉赛道/细分领域机会,获取超额收益;选股的方式也相对适用;

但是在一个行业集中度高,并且龙头稳定且表现强势(垄断地位高),此时依靠选股获取超额收益难度较高,因而回报率往往比较平庸。

所以成长期的行业,主动基金更容易创造超额收益;而成熟期的行业,主动基金和被动基金的收益差距会相对较小。

3)关注基金的换手率、回撤率

在我们选择行业基金时,除了关注基金业绩外,换手率、回撤也很重要。

换手率高的基金不一定是差的基金,但是频繁短线交易、追涨杀跌的基金,其换手率一定不低。

回撤率可以很好的反映一只基金的风险控制能力。不注重控制回撤的基金经理,你买进去也很容易被套。需要注意的是,行业主题基金本身波动大,20%左右的最大回撤也是正常的,但是超过这个幅度,我们就要小心。

3、行业主题基金应该怎么买?

1)不要追热点、频繁切换

其实对于追热点这个做法,我们的建议是不要轻易去追,主要原因有两点:

第一,追热点可能会追在相对高位上。

我们在生活中也常常有这样的体验,我们在原有的车道上行驶,觉得自己的车道比较堵车,旁边的车道好像更加顺畅,于是我们切换到旁边的车道,但往往当我们切换后,原来的车道就变得更加顺畅了,新车道反而开始堵了。

其实这种现象,放在基金投资上也常有出现,我们把一个原有的基金产品转换成短期涨幅靠前的产品,经常是转换完成之后,新产品就开始回调了,这也是为什么经常有朋友会吐槽,自己买什么,什么就跌。

这因为普通投资者对于市场信息的接收往往是相对滞后的,当大家开始注意到某些品种的时候,它往往已经有相对丰厚的涨幅,后续会面临一定的卖盘和调整压力。

第二,频繁交易产生的手续费用,会一定程度侵蚀我们的收益。

我们做一个假设,如果你手持的消费行业基金最近收益很差,你想把它卖掉换到近期热门的基金中去,申购费率1%,赎回费率0.5%,一来一回就会损失不少的手续费。即便是使用基金转换功能,如果频繁地转换基金,交易费用的损耗也并不小。

2)做好仓位管理

“永远不满仓,永远不空仓”是对市场最大的敬畏。我们很难预判某个板块的行情会在什么时候启动,最好的方法就是一直在场,确保自己有仓位。而对于普通投资者,在市场波动较大的情况下,如果希望账户波动相对更小一些,权益类基金的仓位建议不要太大,比如说不要超过可投资金的50%,而这些仓位最好可以分批买入。另外一部分仓位可以适当配置一些固收+、FOF等等。

3)均衡配置提升投资胜率

不要重仓押注一个行业或是一个主题。因为我们无法确切知道风什么时候来,什么时候会轮动到哪个行业。所以,在投资风格的选择上,就可以尽量做到价值、成长均衡配置,在随后的产品选择上,尽量做到主动和被动产品兼有。包括有的投资人可能想把握一下热点赛道的投资机遇,也不能全部押注一个赛道,因为热门板块往往波动大,涨起来令人欣喜,回调的幅度也不容小觑。

在配置策略上可以选择核心+卫星的策略,而行业主题基金刚好适合作为卫星基金,增厚组合整体利润。

但我们选择好行业基金时,市场波动在所难免,但面对波动和回撤时,我们需要问自己,这个行业/赛道的基本面和投资逻辑变了吗?如果没有,不妨对产业的发展多一些信心。因为我们做权益投资,投的是远期的空间和成长的趋势,短期情绪面和资金面的扰动,不应该明显干扰我们的决策。震荡带来的不只是风险,中长期的布局机遇往往也将从中诞生。

(文章整理自华夏基金、中欧基金)