- 2

- 1

- ♥ 收藏

- A大中小

世间万物都逃不过周期的波动,资产价格也会随着经济周期的变化出现阶段性变化,所以要实现账户的长期增长,资产配置是至关重要的。

股票和债券具有较低的相关性,且有一定的跷跷板效应,是公认最适合做再平衡的大类资产。格雷厄姆在《聪明的投资者》一书中,给出了一个简单有效的资产配置公式:半股半债。按这个原则,建仓时配置50%股票和50%债券,一段时间后通过再平衡,将两者比例恢复至“股五债五”的目标仓位。

基于这种“再平衡”策略的基金就是股债平衡型基金。优秀的股债平衡型基金,可以达到“涨时像股票基金,跌时像债券基金”的效果。今天我们就来了解一下吧。

1、股债搭配好平衡混合型基金:1+1>2

平衡混合型基金多以四六开、五五开的股债配比为主,但基金公司也开始探索“量身定制”的路子,推出股债配置比例更加多样化的平衡混合型基金,以更好地满足投资者的需求。

总体来说,平衡混合型基金收益可观,且回撤控制表现优异。在牛市,平衡混合型基金可以有望捕捉到较高收益,而在熊市则可一定程度上规避市场调整的风险,可以说是股票与债券的win-win。

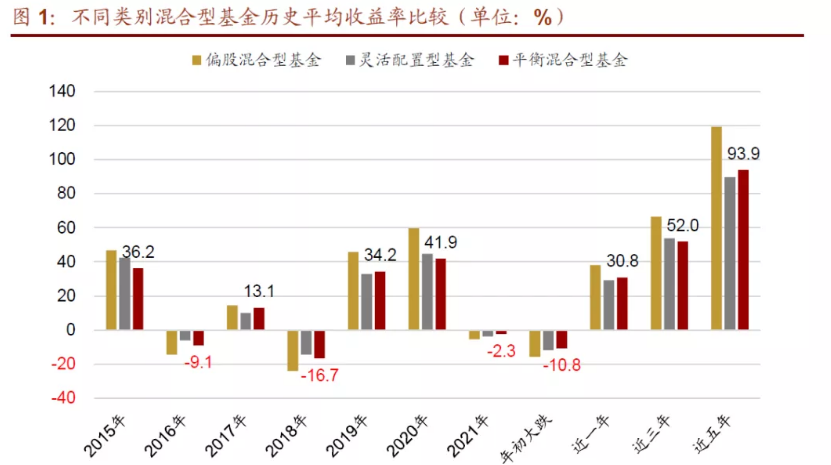

我们用偏股混合型基金指数,平衡混合型基金指数、灵活配置型基金指数进行对比,不难发现,平衡混合型基金指数攻守兼备,有着最高一年41.9%的收益率,并且回撤方面也是最优秀的。

数据来源:招商证券,截止日期:2021.02.28

我们经常会说鱼和熊掌不可兼得,但站在资产配置角度我们是可以说鱼和熊掌可以兼得。仔细看下面这幅图:

(图片来源:南方基金)

我们统计了2003年至2020年底,上证综指和中证全债的年度涨跌幅,并计算了股债五五开、三七开、二八开的累计收益,你会发现惊人的结果:股债配比收益 > 同期单一资产。

为什么会出现这样的情况呢?举个例子,大家就明白了:第一年收益100%,第二年亏损50%,等于白忙活;还不如每年获得更加相对稳定的收益,不收获“极端”的幸福。

2、股债平衡型基金管理难度大

“攻守兼备,均衡稳健”,这让股债平衡型基金极具吸引力。但事实上,当投资者想要挑选产品时,可选项并不多。

一方面是品种小众,数量很少;另一方面,整体规模也不大。为何会出现这种情况呢?

对此,一位基金分析师认为,原因主要有两方面:

一是股债平衡型基金投资的资产类别更多,产品风险收益特征不如其它基金清晰。基金公司和销售渠道在产品推广上面临的难度更大一些,因而布局的产品数量较少。

二是股债平衡型基金的管理,对基金经理乃至基金公司的投研平台提出更高的要求。基金经理不仅要有更多元的能力圈(既要懂股票,还要会投债),有良好的大局观和宏观视角(知道宏观经济处于什么周期、什么阶段该配哪些资产,在哪个时点该切换),还得是偏保守的风格,能够在风险和收益之间做好平衡。

这些条条款款盘点下来,能够符合上述要求的基金经理数量并不多。所以,如果能找到擅长资产配置的基金经理,充分发挥主动管理能力,灵活调整股债比例,就有机会大大提高盈利概率和空间。

3、哪些股债平衡型基金值得关注?

基金公司布局:广发基金具有布局优势

基于平衡混合型基金独特的股债均衡的特性,在近年市场波动较大的背景下,逐渐受到更多投资者的关注,各家公司对此都较为重视,积极布局这个品类。其中广发基金是所有基金公司中布局平衡混合型基金数量最多、规模最大的基金公司。

管理团队:博时基金投资团队人数最多,上投摩根基金平均投资年限最长

从管理平衡混合型基金的投资团队的角度来看,各家基金公司对平衡混合型基金的投资团队配置各不相同。博时基金旗下参与管理平衡混合型基金的基金经理人数最多;在参与管理平衡混合型基金的基金经理人数超过2位的基金公司中,上投摩根基金的基金经理平均基金投资年限最长。

特色基金一览: