- 4

- 1

- ♥ 收藏

- A大中小

宝猪稳发1号在今年6月份进行的调仓,详见《宝猪稳发1号:组合回顾与调仓计划(2024年6月)》,调仓后持有10只基金,总体股票仓位在20%以内,底层每只基金的股债配比有高有低,其中易方达瑞锦是调仓以后对组合净值贡献最大的成份基金,3个多月来绝对收益率4.7%(虽然这两周在回调)。

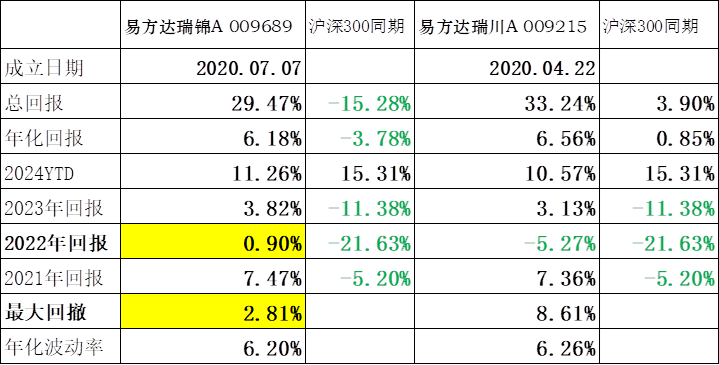

易方达瑞程锦成立于2020年7月7日,最新规模11.13亿元,4年多来年年正收益,最大回撤2.81%,今年以来迄今回报11.26%,过往业绩还真是熊市正收益、牛市有弹性、持有体验好!

咱们来看看它是怎么做到的。

一、股票投资策略:从打新策略到高股息策略,从行业均衡配置转向红利高股息

不知道大家还记得易方达基金的韩阅川吗,曾经统管易方达的打新系列,包括易方达瑞锦,2022年8月卸任所有基金,并从此消失于业界……

杨康之前与韩阅川共管多只打新基金,包括易方达瑞锦,自2022年8月6日起独立管理易方达瑞锦。

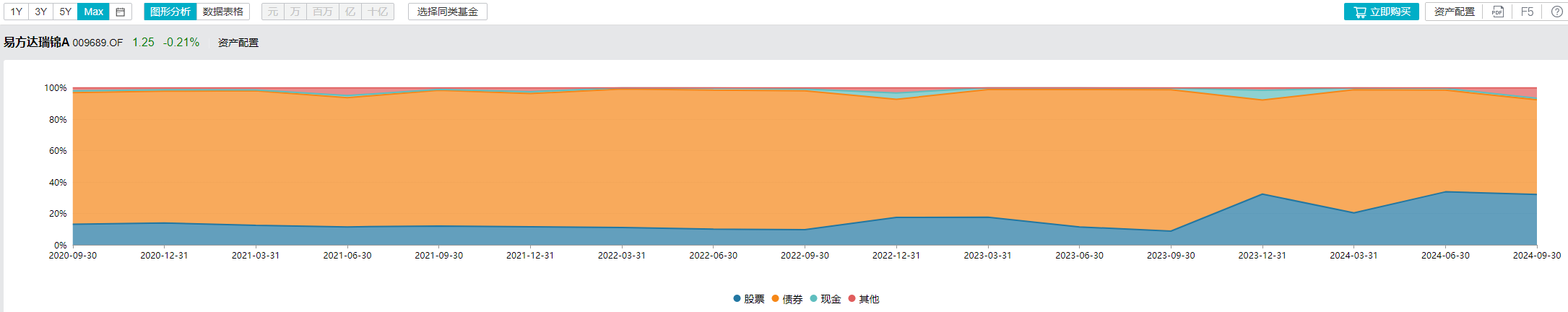

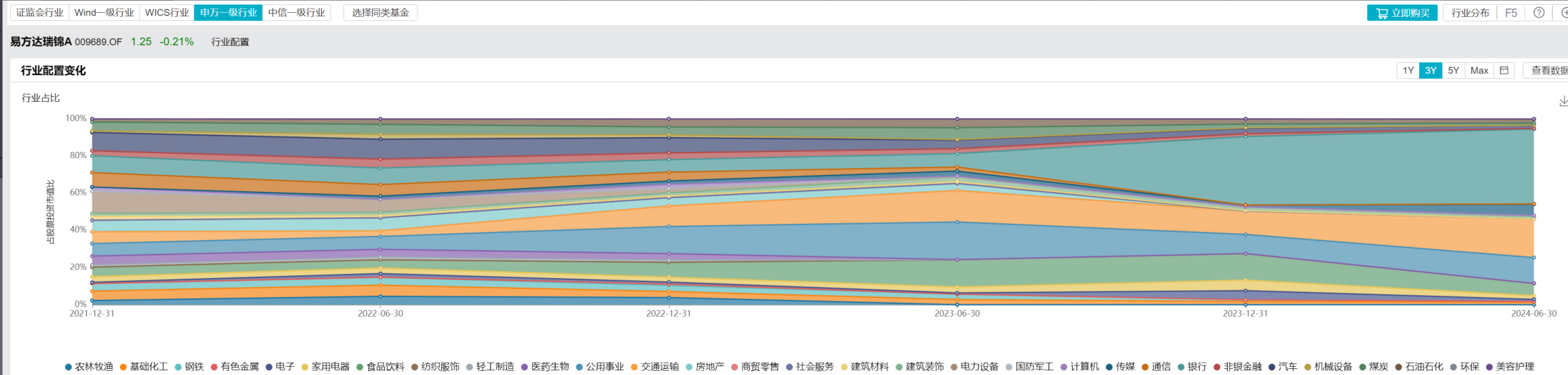

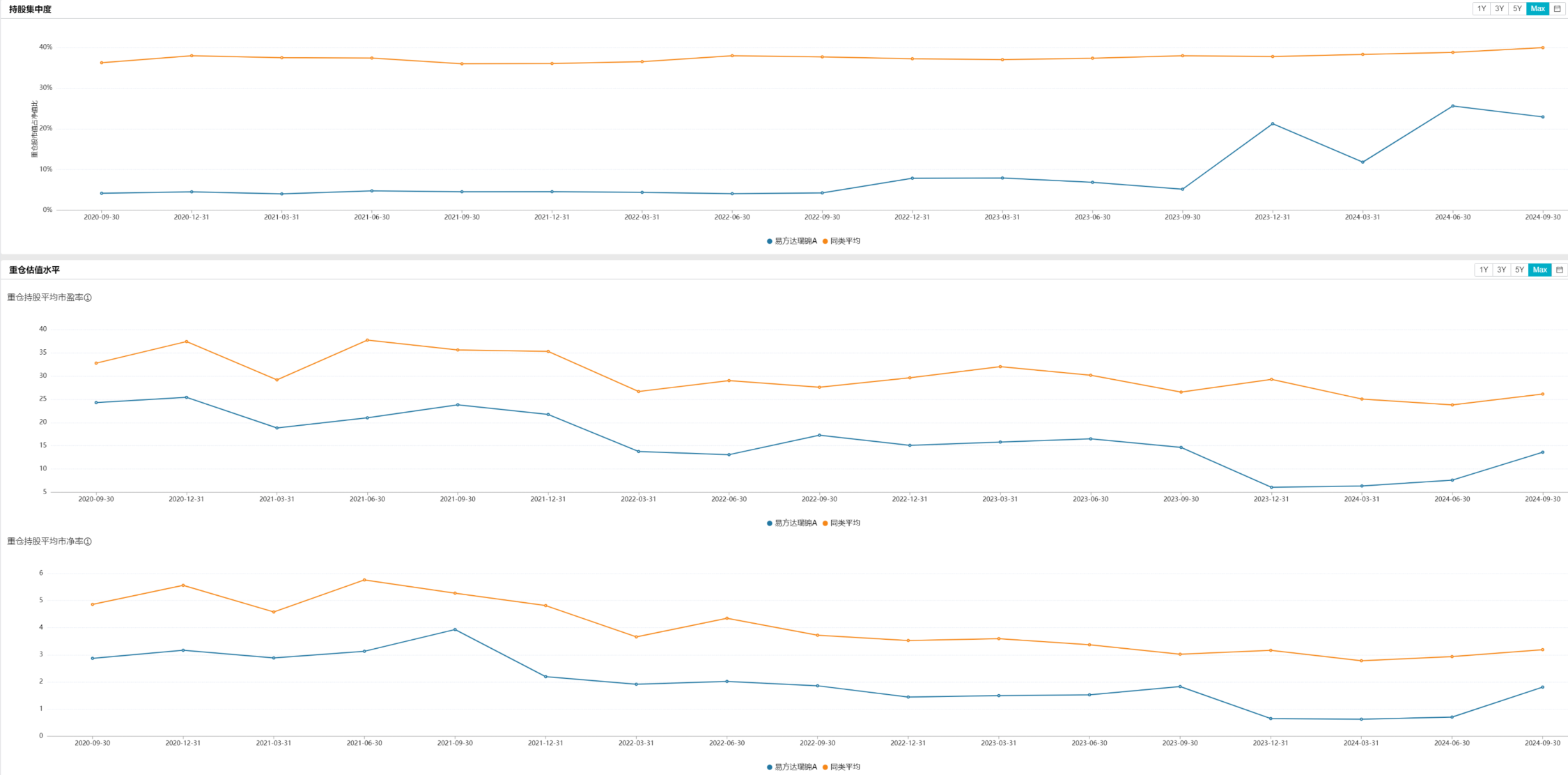

在2022年9月30日之前,易方达瑞锦定位于打新策略为主的固收+基金,股票仓位10%以内,行业均衡分布,第一大行业占比在10%左右,前十大重仓股占股票市值比在30%左右,通过行业均衡配置策略保持合理的大盘价值风格股票仓位,获取打新套利的制度性投资机会(“积极参与科创板和创业板注册制下的网下询价打新”)。

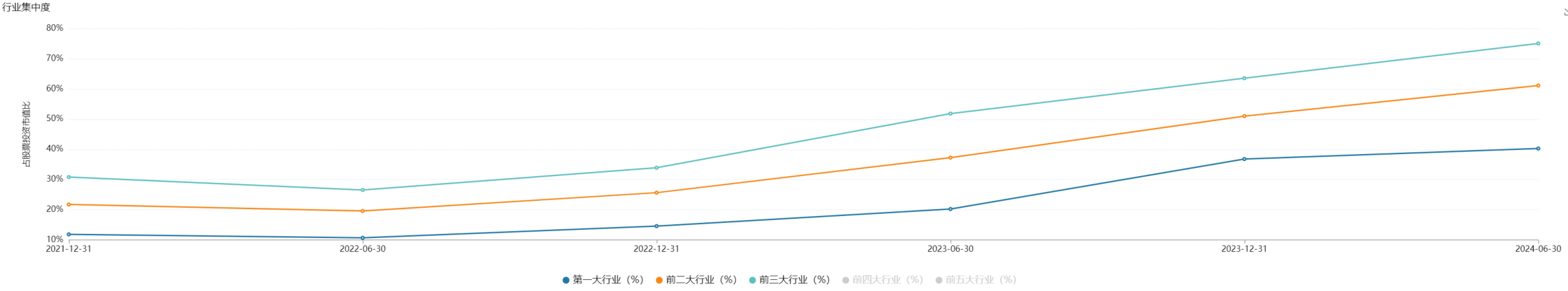

随着市场环境的变化,破发个股增加,打新策略盈利空间被压缩,杨康另谋新路,转向高股息策略为主,从行业均衡配置转向重配公用事业、交通运输、银行等行业,行业集中度和个股集中度都有明显上升。

2022年底和2023年中的第一大行业和第二大行业均为公用事业和交通运输,合计占比在30%左右,持仓标的以长期看好的高分红、低波动行业龙头个股为主。

2023年四季度开始大幅提升银行业占比,到2024年6月底银行占比40.28%。前十大持仓体现出明显的红利高股息策略,市盈率和市净率低于行业水平。

从2024年三季报重仓股来看,已经大幅减仓银行股了(吃到了银行股肥美的一段),行业配置转向相对均衡,“维持了对长期看好的高股息、低波动行业龙头的配置”(大秦铁路、长江电力、宁沪高速、招商公路…), “同时配置了部分竞争力较强、格局较稳定但估值已经大幅压缩的与经济有一定关联的个股”(格力、美的、五粮液…),杨康认为“这类股票经过长期的估值压缩,股息率甚至不输稳定类个股,具备了相当的性价比”。

易方达瑞锦的股票投资抓住了熊市中的防御性板块,有助于保持基金净值年年正收益。

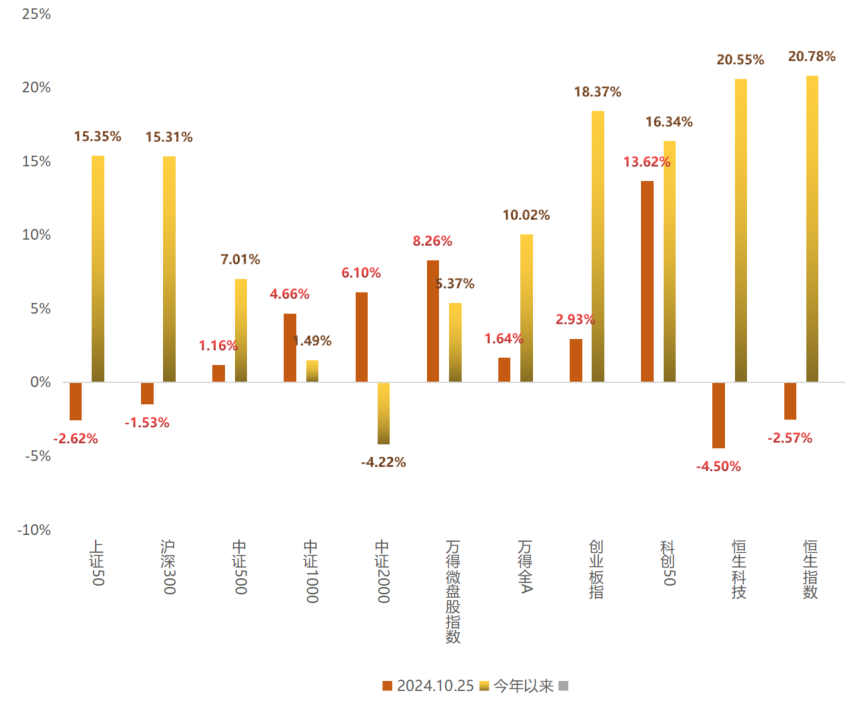

10月份以来,高股息蓝筹板块处于调整之中,小盘风格占优,半导体等科技板块涨势汹汹,易方达瑞锦净值表现一般。

不知在转向牛市之后,杨康又会采用如何的股票投资策略呢?坚守价值风格、精选红利白马,还是转向价值与成长均衡配置?甚至转向偏重科技成长?我猜可能是均衡偏大盘价值,且行且看。

二、债券投资策略:从均衡到价值风格,近2年抓住红利高股息主线

1、债券投资思路:

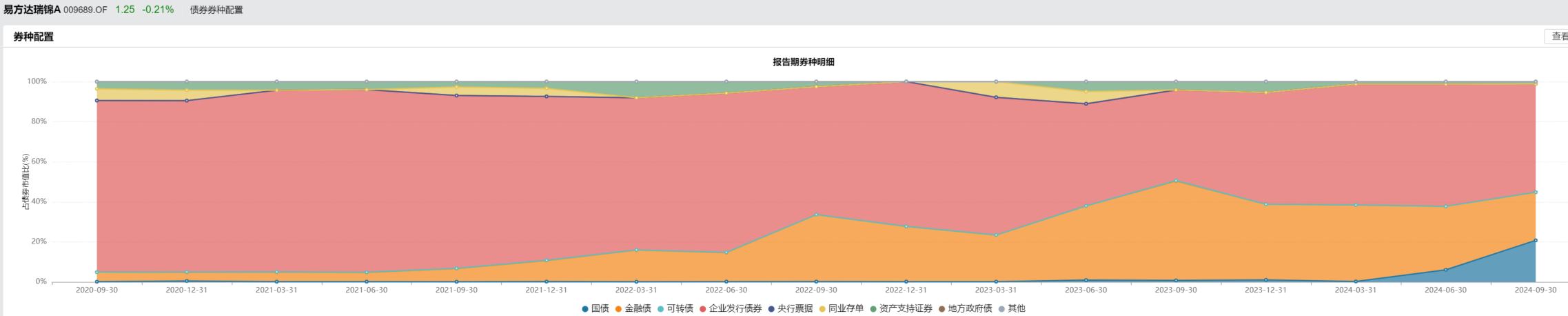

根据基金定期报告,基金经理的投资思路是:整体以杠杆票息策略的偏绝对收益操作思路为主,持仓以高等级信用债和金融债(银行资本补充工具)为主,整体保持较高的杠杆水平以获取票息收益和骑乘收益,并适时调整杠杆与久期,积极把握类属利差的交易机会、择机参与利率债波段交易机会来增厚收益。

2、历史投资数据:

a、债券券种配置:超配信用债,持仓以高等级企业债和金融债(银行资本补充工具)为主,基金的中债隐含信用评级整体维持在AA+级左右;重仓券集中度较低在18.26%左右,投资较为分散。

2024年三季度,考虑到信用利差偏低,基金大幅提高了利率债的配置比例(季末占比20.77%,第一重仓券为30年国债“23附息国债23”),期限上偏向哑铃型配置。

b、票息风格:将前五大重仓券及对应权重假设为基金组合得出其票息收益,平均票息率为3.31%,高于市场平均水平。

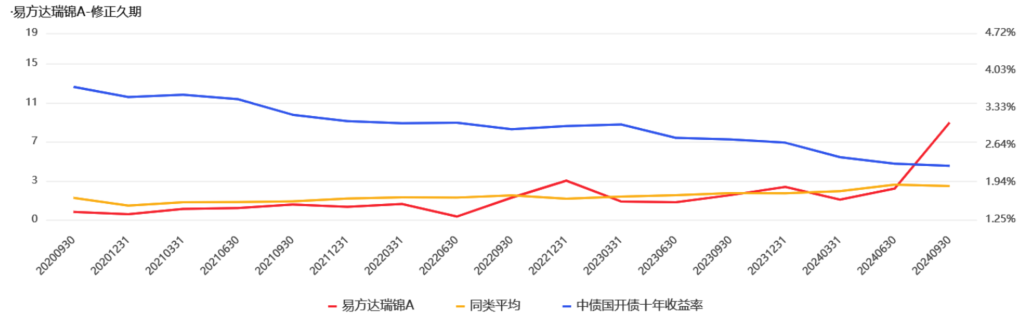

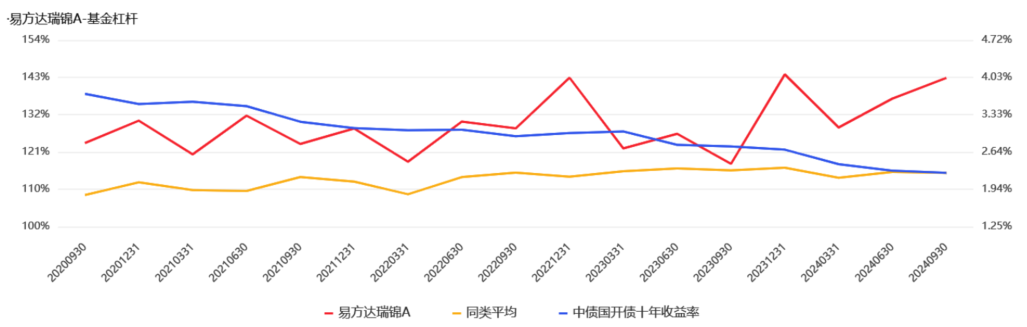

c、修正久期与杠杆分析:整体偏好较高杠杆组合、期限上偏向哑铃型配置,日常会做久期择时和杠杆择时管理

基于前五大重仓券估算易方达瑞锦的修正久期,平均维持在2.29左右,根据基金定期报告“期限上偏向哑铃型配置”,日常会进行久期择时管理。2024年3季度末,基于重仓券估算的修正久期达到9.87,还是蛮激进的,可能也影响了这两周净值。

易方达瑞锦的杠杆率较高,平均值在1.29倍,日常会进行杠杆择时管理,各时段的杠杆率变动较大,最高曾高到144.05%,最低曾低到118.15%。

三、大类资产配置策略:纪律性择时、克服人性恐惧与贪婪的灵活配置型基金

易方达瑞锦的股票投资通过红利高股息策略抓住了熊市中的防御性板块,有助于基金净值保持年年正收益。但基金整体收益率今年能做到11.26%的较高水平,还得益于它的大类资产配置策略。

按照基金合同约定,易方达瑞锦属于灵活配置型基金,“股票资产占基金资产的比例为0%-95%(其中港股通股票不超过股票资产的50%)”;业绩比较基准是:中债新综合指数(财富)收益率×60%+沪深300 指数收益率×35%+中证港股通综合指数收益率×5%。

0-95%的股票仓位,意味着在股债配比上有巨大的择时空间,也是把双刃剑,毕竟基金经理的人性中也同样有恐惧与贪婪(说真的,甚至有时候只多不少)。

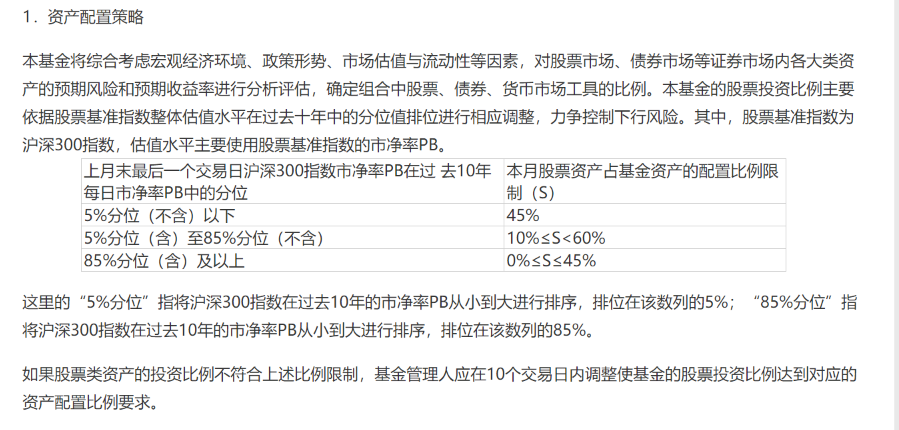

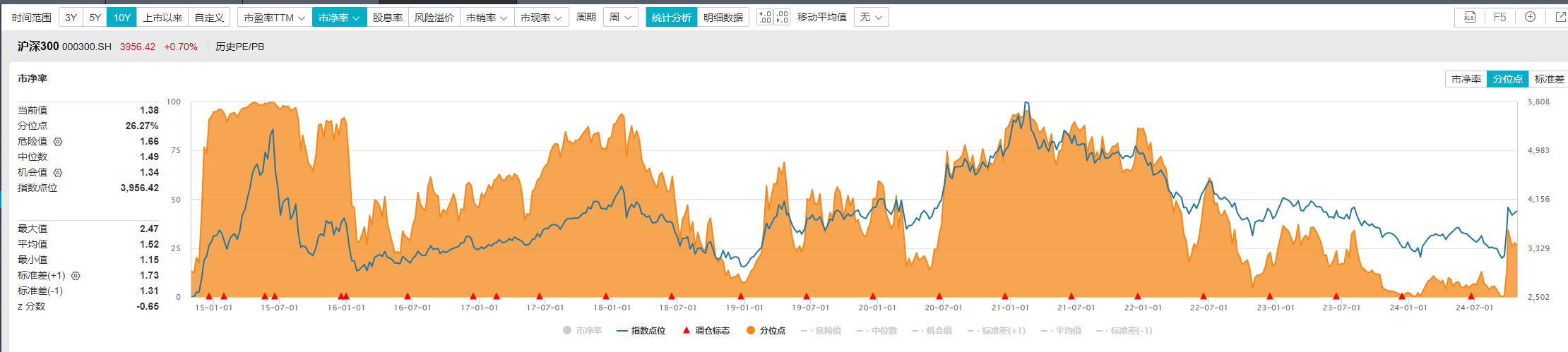

易方达瑞锦的特殊性在于在基金合同中约定了资产配置策略的择时逻辑:股票投资比例主要依据沪深300指数市净率PB的过去十年分位值排位进行相应调整,PB10%位值低于5%时、股票仓位规定为高于45%(合同笔误,漏了后半截);PB分位值不低于5%且低于85%时、股票仓位不低于10%;高于85%时股票仓位可降为0%。

如各位所知,市净率PB的计算是股票价格除以净资产,净资产变动相对缓慢且长期来看总是缓慢增长,而股票价格的波动就非常大了,漫漫熊市时PB一低再低,牛市高飞时PB一高再高。

易方达瑞锦的这个写在基金合同中的资产配置策略,就约等于强制性地要求在熊市(市场估值相对低点)加仓、牛市(市场估值相对高点)减仓,纪律性地克服人性的贪婪与恐惧。

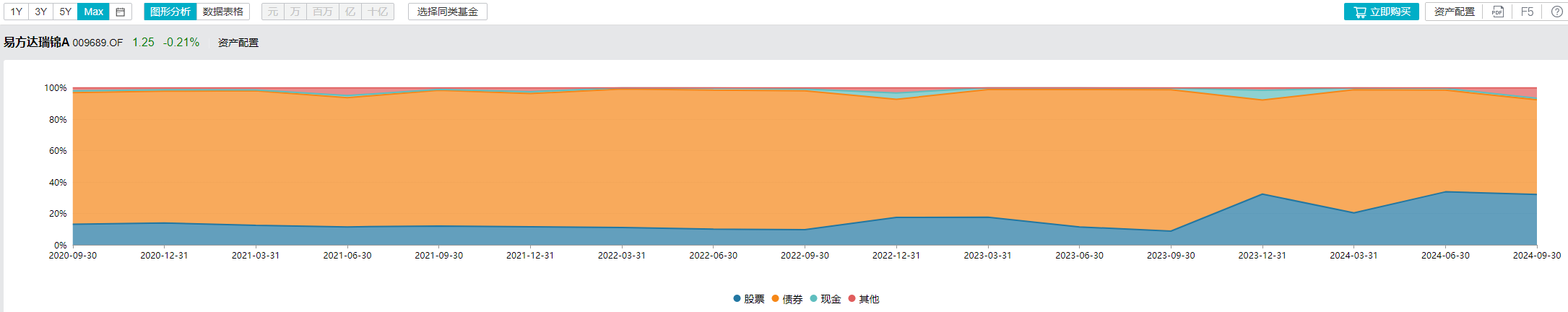

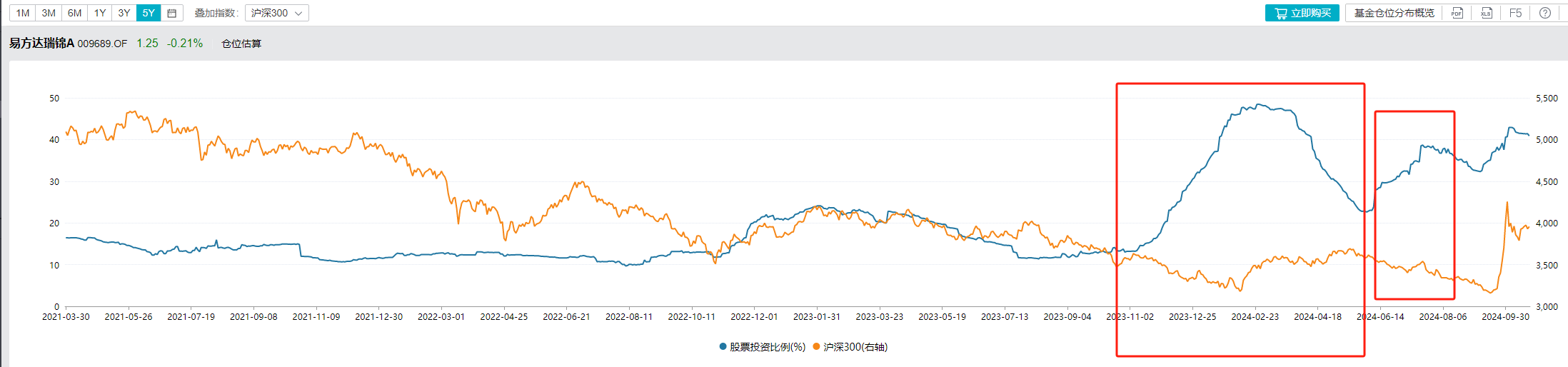

我们来看易方达瑞程的实际股票仓位变动情况是不是按纪律执行。

下面两张图分别展示了易方达瑞程成立以来每季末的股票仓位以及沪深300指数的市净率PB的十年分位值变化,可以大致看出:

从基金2020年7月7日成立以来到2022年9月30日股票仓位都是低于10%的(2022.9.30沪深300指数收于3804.89,比2月份当轮牛市高点跌去35%!);此阶段的沪深300指数PB10年分位值也一直在16%以上。

2022年10月下旬PB10年分位值出现低于10%甚至低于5%的情况,基金股票仓位有所提升(股票占比17.5%左右)

到2023年年末开始出现PB10年分位值长期低于10%甚至较长时间低于5%的情况,一直持续到9月末新一轮牛市开启。此阶段,基金的股票仓位显著提高,在2023年底、2024年6月底和9月底的时点数均达到了30%以上(2024.6.30,33.73%)。

基金2023年四季报中也写到“报告期内,因触发了募集说明书中约定的沪深 300 指数月末 PB(平均市净率)低于历史十年5%分位数的条件,本基金股票仓位显著提升,加仓的方向主要是银行、交运、公用事业等低波动板块,此外适度加仓食品饮料、家电和汽车等经济关联度较高的板块。”

利用WIND的仓位估算功能可以看得更清楚,下图用红框框出来的两个时间段突出展现了易方达基金的资产配置策略:市场越是跌狠了越要加,市场弹起来了就考虑减仓,纪律性地克服人性的贪婪与恐惧。

不知在转向牛市之后,杨康会怎样参考纪律约束来进行大类资产配置的调整呢?毕竟在基金合同给出沪深300指数市净率PB十年分位值这一准绳的同时,也是给基金经理一定的仓位衡量权的。

我们唯一能肯定的是,易方达瑞锦在PB最低点必须加仓至相对高仓位(抄底!)、在最高点必须减仓至相对低仓位(逃顶!),且行且看吧。

四、基金经理杨康:9年从业经验、5年任职经验,深耕固收+投资

杨康:金融硕士,曾任华夏基金机构债券投资部研究员、投资经理助理,易方达基金投资经理,2019年11月7日起任基金经理,易方达多资产公募投资部成员,在管基金20只、总规模206.29亿元。

杨康任职的基金都是固收+类型,不过只有易方达瑞锦实现了年年正收益。

翻了翻杨康任职的其他基金,易方达瑞川的基金合同也是规定了“沪深300指数市净率PB十年分位值”作为股债配置比例的调整准绳,基金操作中也确实有参考这一准绳做了加仓,但执行起来没有易方达瑞锦那么极端,瑞川在牛市末期转熊阶段也是保持20%的股票仓位的,不像瑞锦那样控制在10%以下,所以2022年-5.27%的回报。

都是2020年成立的基金,年化回报差不多,甚至瑞川还要高一些,但论起持有体验来,瑞锦恐怕要强多了啊。不是每个人都喜欢慢慢变富,但是每个人都会喜欢稳稳变富吧。

结束语:

所以,研究易方达瑞锦给我们普通投资者什么启示呢?

1、大熊市,股票仓位比结构重要,当然结构也重要

2022年瑞川回报大幅跑输瑞锦,首先是大类资产配置比例输了,瑞川20%股票持仓,劣于瑞锦10%股票持仓;其次,股票投资风格也有差异,瑞锦更加毅然决然地转向高分红、低波动行业龙头个股的防御性板块。

2、按公理定纪律,靠纪律性择时来克服人性的贪婪与恐惧才可靠

证券市场还是有一些公理的,比如“地量见地价、天价见天量”,又比如市场整体估值水平市净率PB跌到10年分位值5%以下真的是底部了!

中秋节前,PB10年分位值都跌到近似零了,市场成交金额跌破5000亿元,回头看正是抄底的好时机,当时又有多少人下手狠狠加仓了?

恐怕不少人都被各种鬼故事吓破胆了吧,不止损就不错了。

人性的恐惧与贪婪难以控制,只有事前按公理定纪律,靠纪律来提醒自己、约束自己,才能在跌宕起伏的市场中保持冷静与清醒,稳稳变富。

(本文基础数据来自于WIND、天天基金,除有特别说明外,基金净值截至2024年10月25日)

声明:本账号发布内容仅为个人投研思考记录,不构成投资咨询或顾问服务,不作为投资依据。基金有风险,投资需谨慎!

@天天基金创作者中心 @天天精华君 @天天话题君 $易方达瑞锦混合A(OTCFUND|009689)$$易方达瑞锦混合C(OTCFUND|009690)$$易方达蓝筹精选混合(OTCFUND|005827)$#张坤:当前投资者可用低价买到好股##投资随笔#

(来源:小宝吃肉的财富号 2024-10-27 21:54) [点击查看原文]