- 5

- 评论

- ♥ 收藏

- A大中小

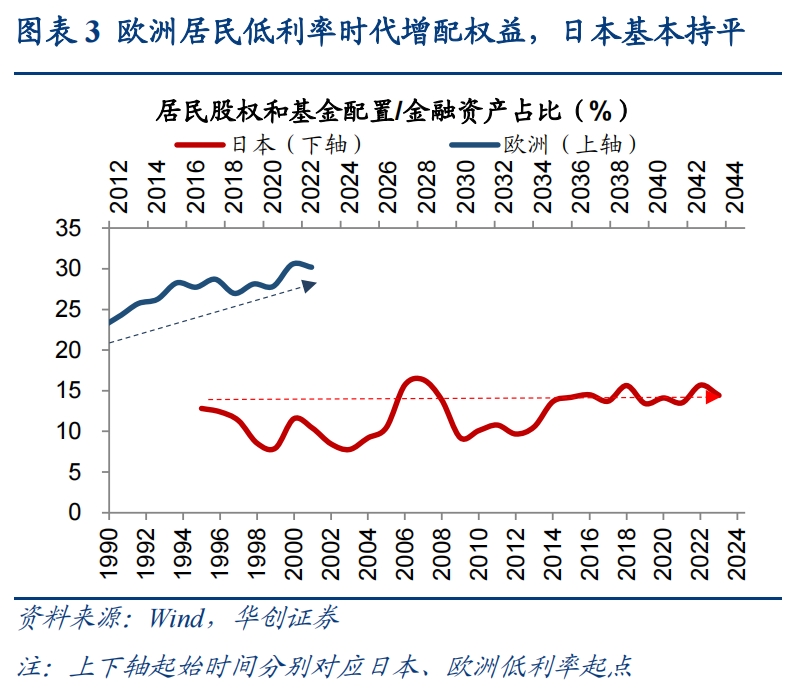

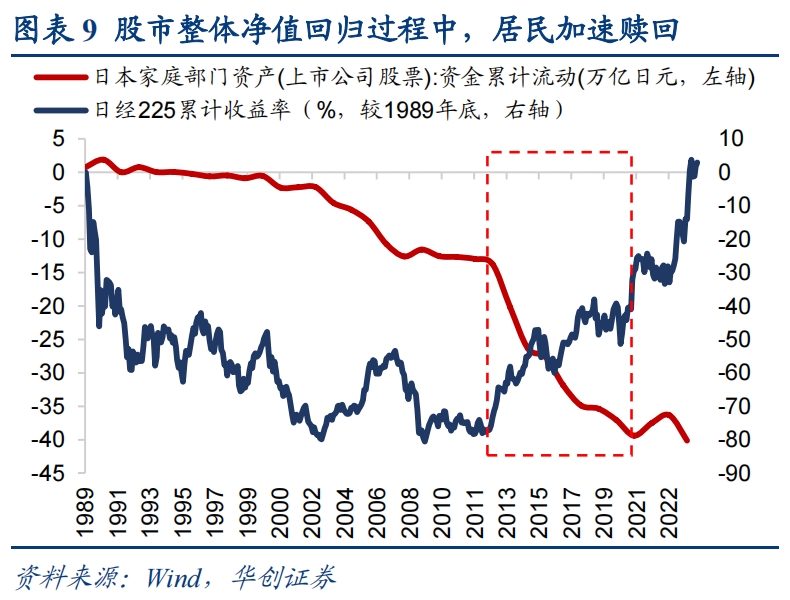

华创宏观周末出了份很有意思的研报,主要对比了日股、欧股最近十年牛市中,本地投资者的不同应对策略:日本投资者在日股上越涨越卖——熊市20年,只求保本出;欧洲投资者在欧股上越涨越买——每次下跌都是买入机会,抄底!

根据华创证券分析,两地投资者之所以对本地市场产生完全不同的判断,表面因为投资信心和风险偏好不同——很显然,日本投资者心态炸了,但欧洲投资者反而很乐观。但归根结底,还是两地政策应对危机的处理方式不同——日本犹犹豫豫,在宽松和管控中反复横跳;欧洲重拳出击,德国直接下场兜底,间接影响欧洲弱国政策制订,虽然弱国“外交”更弱了,但至少欧洲整体保住了。

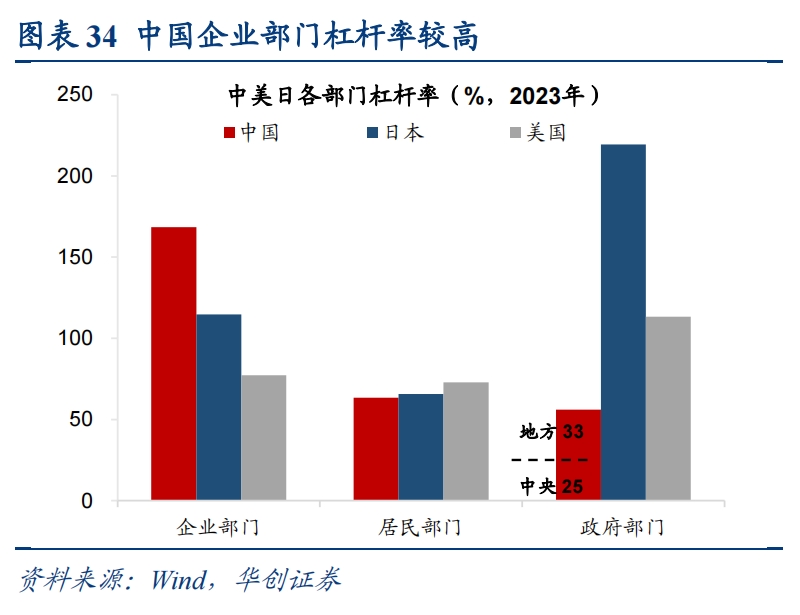

研报最后,华创宏观对比了当下我们和日本的差异,“隐晦”指出我们需要学习欧洲,即最高层直接下场兜底,重塑居民信心……

面对当下经济环境,国内金融圈整体与华创宏观观点一致,甚至更悲观观点也有,比如有朋友提到,当下的我们甚至还不如1990年的日本——他们至少成为了发达国家才开始衰退,而我们目前还只是发展中国家。

正好最近和几位基金经理聊过我们和日本的对比,其中当然也有“华创派”,但亦有几位认为我们和日本不一样:日本泡沫的最大诱因是汇率协议,包括后面的政策反复很大程度上也是畏惧外部压制;但我们拥有独立自主政策空间,虽然也要考虑国际影响,总归不是完全看别人脸色。

宏观我肯定不懂,但在有限条件下做K线拟合好像也不是很靠谱。毕竟欧美各国自2008年QE、超QE开始,一直兜底兜到现在,工具箱里的存量资产价值几何实在难以判断。假设我们已经看到了“兜底”的最终结局,那要不要探索下不一样的选择呢?

资料补充:根据阿美莉卡国会预算工作室测算,美国国债存量规模已在2023年9月正式突破34万亿美元,2024年共需支付利息8920亿美元。新债王冈德拉克表示,利滚利还不起后还有一种选择,就是直接把桌子掀了宣布大家持有的债权无效。