- 点赞

- 评论

- ♥ 收藏

- A大中小

今天最大的消息,无疑是央妈的指导,按照金融时报的原文:

“央妈约谈了本轮债市行情中部分交易激进的金融机构,提出了一些要求,主要包括:要密切关注自身利率风险等风险状况,提高投研能力,加强债券投资稳健性。”

我注意到,这篇报道,有三个特点。

第一,一共191个字,一句主观描述都没有,行文类似官方通报;

第二,已经在金融时报的号置顶了,且比较有意思的是,可以置顶两条,我下午去看的时候,是置顶的第二条,晚上再看的时候,变成置顶的头条了,显然是人工微操了一下,兹事体大,站位很高,怕你看不到;

第三,作为央妈旗下媒体,开头使用的,是“从业内了解到”,而非往常的,“XX向央妈了解到”这样的报道路径,强调并非央妈的信源。

再结合我们昨天,在央妈的难题中,提到的观点,个中滋味,大家自行品读。

昨天写了完整的逻辑,但文章半夜就不见了,不知道是哪些措辞的问题,就说到这儿了,不再展开。

......

老规矩,多聊三个市场的热点哈,固收+、wk债券、以及美联储明天凌晨的降息操作。

1、2025年展望,为什么明年是固收+大年?

之前和大家说过,俺在写一篇《2025年金融行业的十大展望》,周日晚上,给大家透露了其中的一条《当货币基金跌破1%》,今天和大家再聊一个——我判断,2025年,将是固收+产品的超级大年,值得重视。

我们从年初开始,和大家提出,增配海外、以及无风险利率下行利好债券和红利,这两条大的投资主线,在9月底政策出台后,于10月13日的《财爸教你做投资》中,提到:

固收+,可能迎来了最好的时机。

大家也能看到,我在每周日晚上的展望中,都有提到招银各个类型的的固收+产品,咱也不是瞎提,我只说自己相信的观点,只推荐自己认可的策略,这个大家可以放心,否则我也不会实盘尝试跟投。

(我这周还被安利,跟了招银袁尧老师的产品,文末也顺带安利一下,往下看。)

趁这个机会,我分几个问题,简单讲一下这个判断的逻辑和依据。

第一,为什么看好固收+?

答:我想,大多数读者都清楚了我们的观点。

首先,对债券不空,因为适度宽裕的货币政策,是债券的硬底,低利率是稳住股市楼市的基础;

其次,认为A股指数层面的底部也比较扎实,且明确看好红利等板块的结构性机会。

综上,股债都不空,那么,当然也看好固收+。

第二,为什么偏偏2025年是固收+大年?

答:两个维度。

维度一,从资产的角度看,既然货币基金可能收益破1,那么,当然需要增配风险资产,这时候,固收+,是从固收到权益的过渡品种,也是居民需求最大的品种,且2024年新发的固收+产品赚钱效应普遍不错,所以25年可能是大年,具体可以看我们的这篇,《面对低利率时代》。

维度二,机构要创收,明年,基金的销售服务费要下调,对代销机构而言,卖指数、卖货币,赚的钱会大幅缩水,必须要卖指增、卖固收+,才能提高收入,所以,这两块,我们都很看好,预计会有大量的增量资金流入。

划重点,注意先后顺序,资产的性价比在先,机构的行为在后,没有资产的性价比,机构想卖也是卖不掉的。

第三,你既然看好红利,是不是更偏好红利的固收+?

答:是的,没错。

11月以来,红利板块,月线已经两连涨了,观点没有变化,长期看好,昨天针对央企的市值管理的文件,以及分红派息手续费实施减半的政策,都是长期趋势中的助推器,不需要质疑。

从年初到年底,我们持续看好红利,招银的观点,我们每周观察,也差不多,坚持这根主线不动摇,我为此看过他们的产品线,20年6月开始发首个红利产品(那时候是成长白马风格,红利还是个弟弟),22年11月开始密集布局红利+产品,踩点应该算是精准的吧。

说实话,看到理财的龙头持这么个观点,对我们壮胆,也是有很大帮助的。

从某种角度而言,我们这都算红利的旗手了吧(机构红利旗手+野生红利骑手)。

第四,你既然看好,为什么不自己跟一个固收+的投顾组合,而买理财的固收+产品。

答:因为,打不过,所以选择加入。

我们从跟基金投顾组合的第一天,就决定了,不会跟投一个固收+的组合,很简单,用基金投顾模式做固收+,底层只有基金,要么股基、要么债基,两个都是“死多头”,没有任何其他的对冲工具,所以,比如当出现股债双杀时,是很难控制回撤的。

但是理财,不一样,底层可以投几乎所有品种,包括中性策略、CTA策略、商品、对冲工具、海外,等等,工具越丰富,理论上控回撤的手段就越多。

所以,假如奔着“绝对收益”的目标去,公募的组合,做不过理财,这是实事求是,所以干脆不做、不投,选择“加入”别人的队伍。(当然,公募也有优势,比如可以上电商,比如都是开放式,比如底层更清晰)

第五,不如举个栗子。

答:大家没有直观概念的话,我找个我本周跟的产品季报。

招智双利12个月持有期1号,权益部分主要投资高股息的红利策略,加上量化中性、黄金、QDII等多元资产,但这个产品是7月成立的,时长不足,没有季报,有个同策略的,但仅仅面向私行客户的,叫招智双利尊享12个月持有1号,海报里的曲线如下,红色是净值,蓝色是偏债混基金指数。

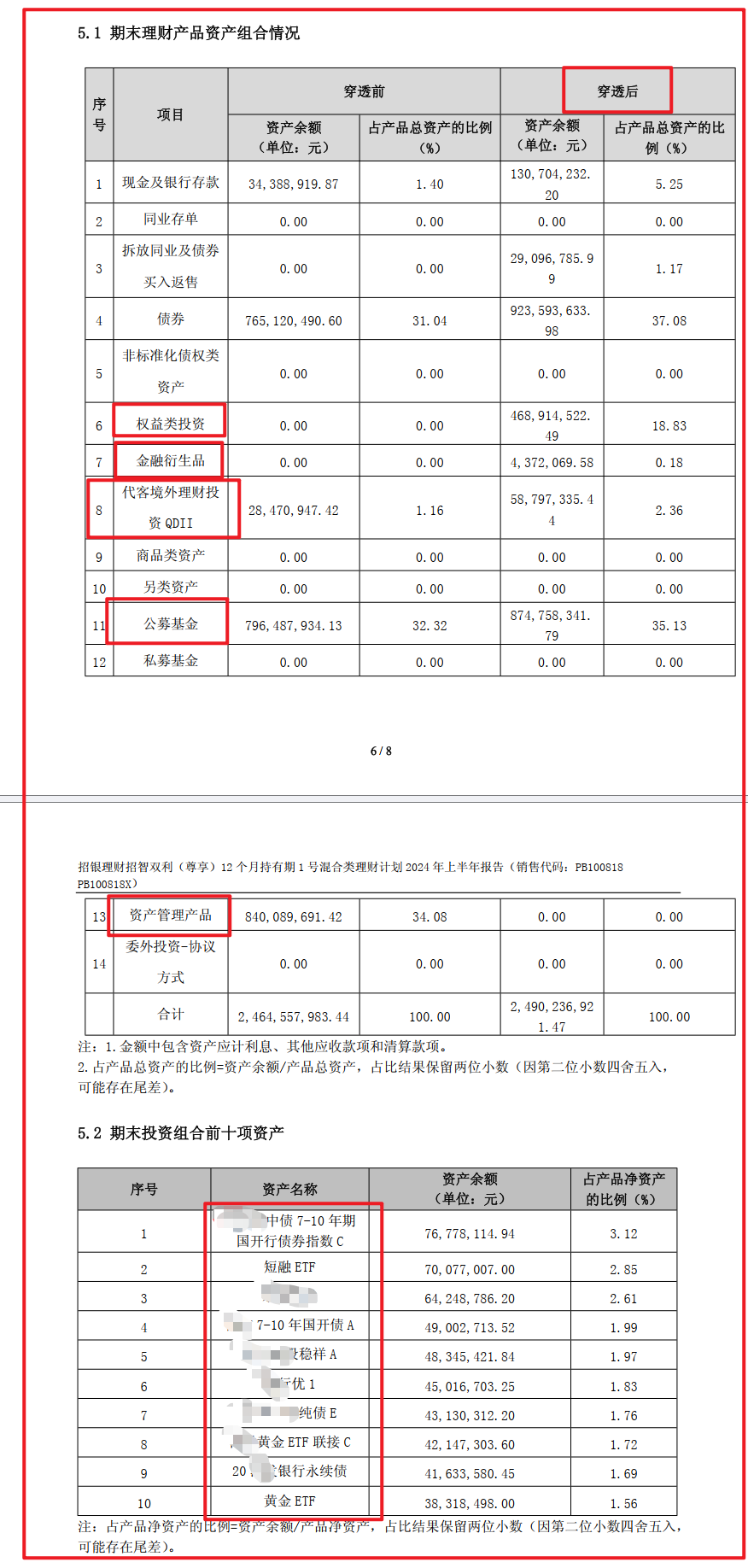

直接看二季度末报告的持仓,图比较长,重点我帮你们圈出来了,依次看:

股票直投的仓位,18.83%,不低。

金融衍生品,就是对冲工具了,股指期货、国债期货或者利率互换等,穿透前没有,穿透后有,应该就是投资的量化对冲策略的对冲部分。

QDII,当然就是海外投资。

公募基金,往下看,就会看到有长期利率债指数、黄金ETF等工具化品种。

资产管理产品,往往是信托计划等,根据策略描述,实际底层估计包括了量化中性或者商品CTA等等。

你再往上看净值走势,就能明白,为什么三季度,在A股下跌,包括红利也下跌的情况下,产品的净值几乎没跌,且大幅跑赢了公募相关的指数,这就是多资产的低相关性,带来的回撤控制能力。

第六,产品怎么选。

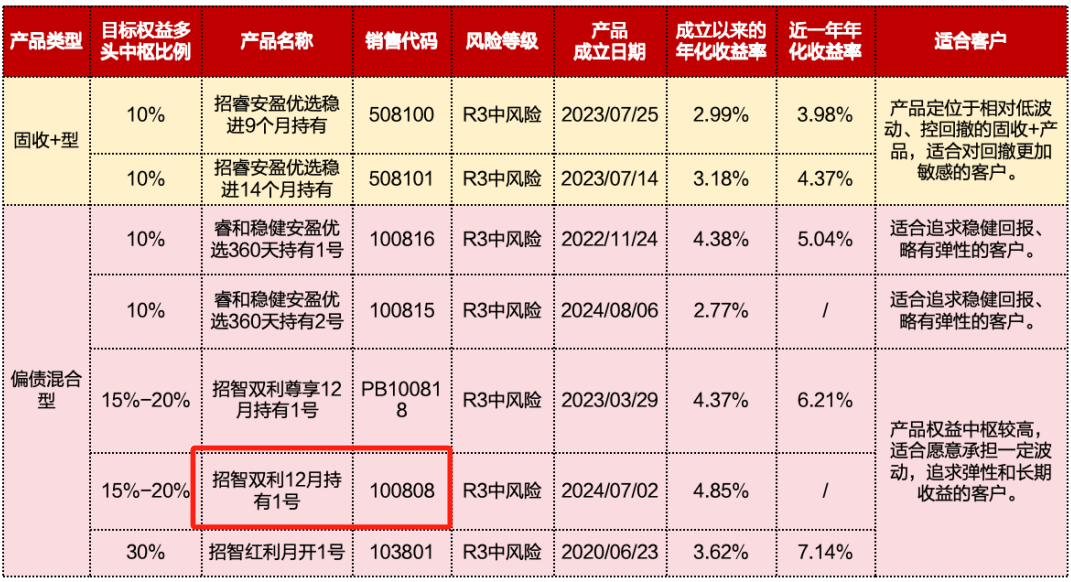

答:不用说虚的,看这篇,《年末配红利,应该怎么买?》,实际上,我觉得选哪个都差不多,同一种策略内,投资者自己是不用有择产品、择时的顾虑的,硬要说的话,就是看一下自己资金能够接受的封闭期、以及波动率的考虑(风险低的,就选中枢10%的;偏高的,就选中枢更高一点的)。

我选的是,红色框框这个,招智双利12个月持有期1号,因为上面那个尊享是针对私行客户的,买不起。

而买的这个,投资经理是袁尧老师,是招银多资产投资部的负责人,很欣赏,有找他请教过问题,个人风格很谨慎。

为他带盐一下,大家信得过,就一起买点试试,不过有12个月持有期,注意期限。

2、债券,关注一个风险。

今天有提到,监管要求保险公司报告wk债券的持有情况。

我不打具体名字了,就是那家地产龙头公司,今天债券价格跌的也比较猛。

如果你这两天发现持仓的债基比市场平均水平跌的多,那么,要注意一下,其是否持有wk债券。

3、建议,关注明天凌晨,美联储的决议。

简单说下。

第一,表韭全球,明天凌晨两点,会有美联储议息会议决议,决定12月是否降息,大家关注起来,当然,现在市场的焦点,是明年1月是否降息。

第二,表韭纯纯的债,可以趁回调,继续跟。

第三,表韭量化,今日显示继续降温(今天的温度,实际是根据昨天收盘后的市场),连续降温,大家明天可以跟我们一起。

就聊这么多。

#债基朋友圈##晒抱蛋收益# #海外投资俱乐部# #A股12月怎么走?投资主线有哪些?# #三大指数集体高开!A股调整结束了?# #中国资产猛涨A股却高开低走,如何解读?#

$表韭全球资产配置$$表韭量化指增精选$ $表韭纯纯的债$

$嘉实中证A500ETF联接C(OTCFUND|022454)$ $华泰柏瑞港股通红利ETF联接基金C(OTCFUND|018388)$ $华泰柏瑞中证红利低波ETF联接A(OTCFUND|007466)$