- 3

- 评论

- ♥ 收藏

- A大中小

感谢大家点进这篇文章~我是专注红利等策略研究的主动量化派选手唐雪倩。

最近市场风险偏好提升,很多小伙伴对于科技等高弹性方向关注较多,那么,红利资产还值得关注吗?

我认为,高股息驱动的红利底层逻辑并没有改变,红利类资产为市场特别是偏长期的投资者,提供了长周期的配置选择。由于红利的风格偏防御性,在大部分时间窗口里,波动性相对较小,长期来看其表现是比较不错的。

回顾三季度,市场总体先抑后扬,在9月尾端迎来了风险偏好和指数点位的大幅度收复。受益于季度末宏观政策的较大力度支持转向和对于市场信心的托举,前期深度压制的风险偏好在短期得到较为极致的释放,带动指数层面实现了历史级别的快速修复。从风格的角度,三季度前半段偏向于价值和防御,季度末偏向成长和反转,大部分指数在季末最后一周的交易中实现对于全年下跌的修复。

从长期来看,短期的脉冲式交易在季后会有一定的波动,包括宏观调控的节奏、力度和根据效果进行的调整、修正也将在一定的窗口期内进行观察,但待短期快速交易结束后,中期的交易将回归相对的平稳和理性,经济的主线仍决定市场的根基。

那么,在此背景下,红利资产如何选?

我会重点关注两个方向:一是关注基本面稳定的公司在时间序列上相对平稳地积累企业价值,现金流的确定性和行业治理能力构成价值类长期投资的基础;二是关注核心龙头公司在估值动态变化中反应的投资价值,不同的时间段偏低估的资产的定义不是一成不变的,对经济的长期前景和优质核心企业的内生循环能力保持信心。

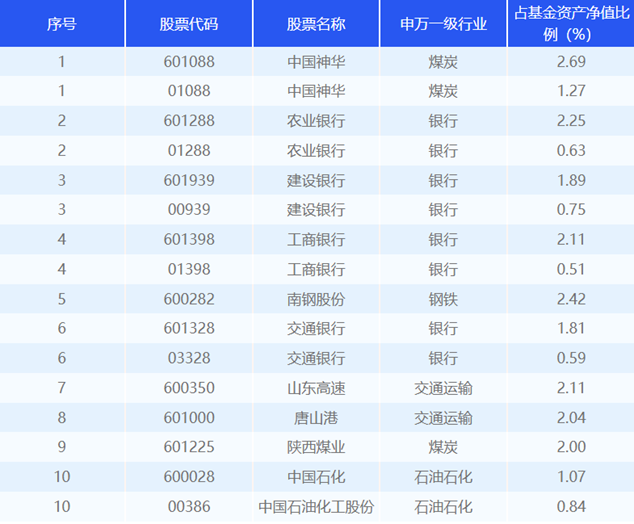

整体来说,$华宝红利精选混合A(OTCFUND|009263)$$华宝红利精选混合C(OTCFUND|010841)$策略偏向价值,行业分布相对均衡,组合构建思路是在高股息+高分红稳定性的公司中,采用基本面+量化的方式剔除部分可能存在价值陷阱的公司,动态评估港股及A股高股息资产的性价比,进行组合的优化配置。截至三季度末,前十大重仓股如下:

(数据来源:基金定期报告、Wind,截至2024.9.30。持仓信息来源于最新基金定期报告,定期报告中显示的季度末前十大重仓股仅为季度末当日持仓,不代表基金在完整季度始终持有,也不代表未来继续持有,以上持仓信息仅做展示,不作为任何投资建议或指导。)

另外,想要求稳求胜的小伙伴可以关注$华宝安享混合A(OTCFUND|011376)$$华宝安享混合C(OTCFUND|021312)$,策略上以债为底+红利增强,且债券投资比例相对较高(截至三季度末,债券投资占比57.68%,股票投资占比23.53%),始终坚持绝对收益的投资目标,力争长期内跑赢纯债市场,同时一定程度上规避股票市场的高波动。

最后,非常感谢大家对我的关注。未来我将在长期中继续恪守投资边际,做好相应的股票选择和策略管理,维持风格的连贯和清晰。谢谢大家!

观点更新时间:2024.11.1

注:需要特别提醒的是,近期市场波动可能较大,短期涨跌幅不预示未来表现,基金投资可能产生亏损。请投资者务必根据自身的资金状况和风险承受能力理性投资,高度注意仓位和风险管理。

相关基金:

【掘金A股+港股高股息】$华宝红利精选混合A(OTCFUND|009263)$$华宝红利精选混合C(OTCFUND|010841)$

【以债为底+红利策略】$华宝安享混合A(OTCFUND|011376)$$华宝安享混合C(OTCFUND|021312)$

【股债配置】$华宝新飞跃灵活配置混合(OTCFUND|004335)$

【以债为底+增配权益】$华宝新机遇混合(LOF)C(OTCFUND|003144)$

数据来源:Wind、基金定期报告,截至2024.9.30。持仓信息来源于最新基金定期报告,定期报告中显示的季度末前十大重仓股/债券仅为季度末当日持仓,不代表基金在完整季度始终持有,也不代表未来继续持有,以上持仓信息仅做展示,不作为任何投资建议或指导。

注:基金的投资范围、投资策略以《基金合同》、《招募说明书》、《产品资料概要》等法律文件为准。基金管理人判定的华宝安享混合基金风险等级为R2-中低风险,适宜稳健型(C2)及以上投资者,适当性匹配意见请以销售机构为准。基金管理人判定的华宝红利精选、华宝新飞跃、华宝新机遇基金风险等级为R3中风险,适宜平衡型(C3)及以上的投资者,适当性匹配意见请以销售机构为准。基金经理观点仅代表当时观点,今后可能发生改变,仅供参考,不构成任何投资建议或保证。

华宝安享混合成立于2021.08.10,林昊自该日起担任该基金基金经理至今,唐雪倩于2021.10.22起担任该基金基金经理至今。