- 1

- 3

- ♥ 收藏

- A大中小

近期,A股在多重政策利好下迎来大涨,不少基民手里的权益基金也大幅反弹,甚至仅用不到两周的时间就收复“失地”。面对此种情况,不少基民开始有些幸福的烦恼:回本之际,是赶紧赎回,不再受亏损的苦;还是坚定持有,争取赚一波?

为什么“解套”就想跑?

前几年,市场持续震荡,不少权益投资者出现长时间的浮亏,曾在无数个等待净值更新的深夜里暗自发誓“一旦回本就赶紧赎回”。这其实是非常正常的心理状态,在金融心理学领域被称为“锚定心理”。

所谓“锚定心理”,就是指人们在做预测时,会通过设想一个具体数字来降低对事物不确定性的恐惧和不安,从而坚定自己信念的一种思维方式。

我们会天然地厌恶风险和损失,当手里的基金出现亏损时,就会有一种“买错”的失败心理;而当基金回本后卖出,即使并没有真正赚到钱,但也会有一种“获得感”。这是因为我们把基金之前低于“1元”的净值当作“锚”,一旦净值重新回到“1元”后,就会有一种成功的感觉。为了避免再次陷入亏损,我们就会倾向于在回本后落袋为安。

但,我们投资基金,真的只是为了回本吗?

回本后继续持有,可能会获得什么?

当剥离开主观心理因素后,你有没有想过,在回本后坚定持有,你可能会收获什么?

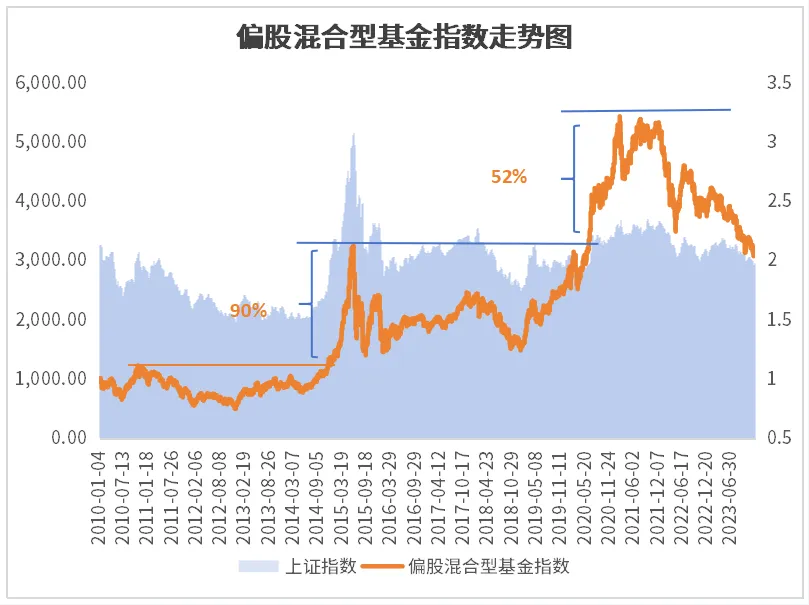

以史为鉴,2010年11月10日,偏股基金(以偏股混合型基金指数)开启下跌周期,经历48个月的回调爬坡后,在2014年12月1日实现回本;若当时继续持有,那么到2015年高点,便可获得约90%的收益。(数据来源:Wind;区间:2014.12.1-2015.6.12)

如果不小心在2015年高点买入,会经历近60个月的亏损期。同样的,在这次回本后继续持有至2021年高点,则可以收获52%的涨幅。(数据来源:Wind,区间:2020.6.16-2021.2.18)

(数据来源:Wind,区间:2010.1.1-2023.12.31。指数的过往业绩不代表未来表现,也不代表本基金的业绩。)

由此可见,市场整体经历大幅回调并长期蛰伏后,当机会重新来临时,大概率可以积攒不错的收益。原因在于,长期来看,偏股混合型基金是在波动中保持向上趋势的,说明主动权益基金经理这个群体,可以帮助基民从企业盈利中获利;短期来看,若是市场整体调整了一段时间,往往估值已经回落到一个相对低位,这也为后续的反弹留足了空间。而那些在市场回暖过程中能够率先回本的基金,说明本身质地也是不错的。

回本后,可以做点什么?

回本后,如果真想做点什么,与其纠结要不要继续持有,不如趁机重新审视自己的投资需求与基金组合。具体可以从以下三个方面展开。

1. 自己的风险偏好是否发生变化?

风险承受能力是我们选择产品的重要依据之一。如果在持有期间,我们的风险偏好发生了本质变化,我们就可以适当调仓,比如因收入大幅提高而有更强的风险承受能力,那可以适当增配进攻性更强的权益基金;再比如因组建家庭而对稳健性有了更高的要求,则可以适当减少权益比例,而增配波动更低的固收基金。

2. 是否达到投资目标?

在每笔投资前,我们或许都会设定一个预期收益目标,可能是年化8%,也可能更高,只是在市场波动中产生了“保本出”的心理。如今,在市场迎来反弹阶段,或许可以更加乐观一些,耐心持有,等待目标达成。

3. 持有的基金是否“变质”?

基金短期的盈亏并不是赎回与否的关键,而应回归基金本身,比如观察基金经理的投资风格是否漂移、基金在同类产品中是否长期表现落后等。如果我们持有的产品,基金经理投资风格稳定,在同类产品中长期表现靠前,口碑较好,抑或在市场回暖中能够率先回本,那这样的基金其实可以长期持有。

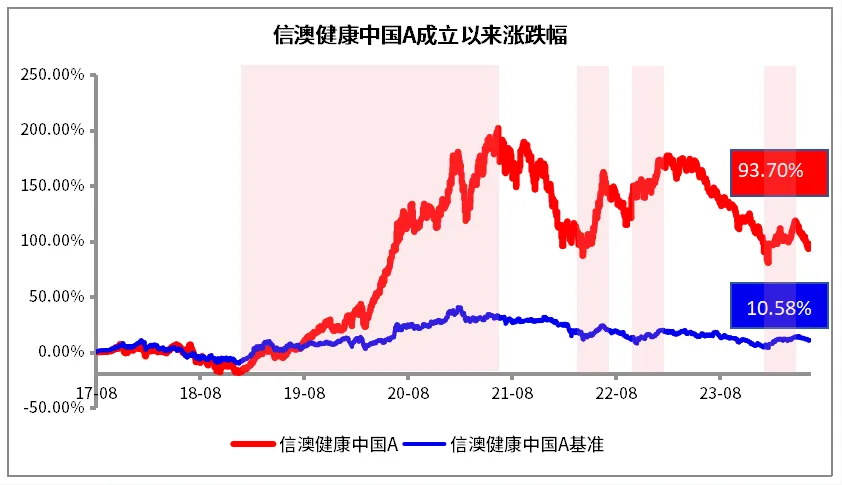

以信澳健康中国为例,基金经理杨珂长期聚焦医药和消费这两条优质赛道,瞄准创新药、医疗服务、医疗器械、医疗消费等细分领域,积极把握大健康主题的投资机遇;同时兼顾价值和成长的投资风格不漂移,这也使得投资组合在经历多次短暂“难熬”时刻后,依然可以为投资者创造丰厚的长期收益。数据显示,基金成立以来(成立于2017.8.18),累计涨幅为93.70%,大幅跑赢业绩基准同期涨幅(10.58%)。(数据来源:基金2024年中报,截至2024.6.30。业绩经托管行复核,基金的历史业绩不代表未来表现。)

(数据来源:基金定期报告,截至2024.6.30。业绩经托管行复核,基金的历史业绩不代表未来表现。)

写在最后:

9月底以来,支持资本市场发展的新型货币市场工具,提振房地产以及消费市场的降准降息、降低存量房贷利率等各路政策的超预期落地,无疑给市场打了多剂“强心针”。因此,无论你手里的基金是否已经回本,不妨多给市场一些信心,多给基金一些耐心。

风险提示:

基金经理杨珂:香港大学金融学硕士。2015年12月加入信达澳亚基金,现任基金经理;目前管理信澳健康中国混合基金(2020年5月13日起至今)、信澳医药健康混合基金(2021年4月9日起至今)、信澳优享生活A(2023年03月14日起至今)。

信澳健康中国基金A,2017年8月18日成立,基金定期报告显示,截至2024年6月30日,基金成立以来的净值增长率为93.70%,同期业绩比较基准净值增长率为:10.58%。2019-2023年度以及2024上半年净值增长率分别为45.92%、93.67%、6.75%、1.35%、-16.39%、-9.15%,同期业绩比较基准增长率分别为22.93%、17.94%、-1.14%、-11.94%、-5.40%、2.22%。C份额成立于2022年03月03日,基金成立以来的净值增长率为-12.07%,同期业绩比较基准净值增长率为:-11.18%。2022-2023年度以及2024上半年净值增长率分别为17.14%、-17.03%、-9.53%,同期业绩比较基准增长率分别为-8.15%、-5.40%、2.22%。业绩比较基准:沪深300指数收益率*60%+上证国债指数收益率*40%。信澳医药健康,2021年04月09日成立,基金定期报告显示,截至2024年6月30日,基金成立以来的净值增长率为-26.37%,同期业绩比较基准净值增长率为-48.89%。2021-2023年度以及2024上半年净值增长率分别为-2.15%、1.83%、-16.58%、-11.42%,同期业绩比较基准增长率分别为-11.09%、-20.58%、-11.74%、-17.99%。业绩比较基准:中证医药卫生指数收益率*90%+中证港股通综合指数收益率*5%+银行活期存款利率(税后)*5%。信澳优享生活A/C,2023年03月14日成立,基金成立以来的净值增长率为-22.17%/-22.77%,同期业绩比较基准净值增长率为-14.28%。基金定期报告显示,截至2024年6月30日,2023年度以及2024上半年净值增长率分别为-15.50%/-15.91%、-7.89%/-8.16%,同期业绩比较基准增长率分别为-13.22%、-1.22%。业绩比较基准:中证800指数收益率*90%+银行活期存款利率(税后)*5%+中证港股通综合指数收益率*5%。

风险提示:本材料所提及的整体投资思路为当前思路安排,不排除未来有可能发生改变的可能性,本材料关于投资范围、投资比例的内容不构成本产品投资操作的限制,本产品的投资范围和投资限制以本产品合同约定为准。本材料不作为任何法律文件。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不代表未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩的表现保证。基金投资有风险,请投资者全面认识基金的风险特征,听取销售机构的适当性意见,根据自身风险承受能力,在详细阅读《基金合同》、《招募说明书》及《产品资料概要》等文件基础上,谨慎投资。请投资者严格遵守反洗钱相关法律法规的规定,切实履行反洗钱义务。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。

$信澳健康中国混合A(OTCFUND|003291)$ $信澳健康中国混合C(OTCFUND|015208)$ $信澳优享生活混合A(OTCFUND|017977)$ $信澳优享生活混合C(OTCFUND|017978)$ $信澳医药健康混合(OTCFUND|011598)$ $信澳新能源精选混合A(OTCFUND|012079)$ $信澳新能源精选混合C(OTCFUND|020624)$ $信澳星奕混合C(OTCFUND|011223)$ $信澳核心科技混合A(OTCFUND|007484)$#A股大幅波动 倒车接人还是止盈标志?# #你觉得A股能突破多少点?#